Báo cáo chiến lược kinh tế vĩ mô và thị trường chứng khoán tháng 02/2024

Nguồn: ORS

Báo cáo chiến lược kinh tế vĩ mô

IIP ngành chế biến chế tạo và phân phối điện khởi sắc trong tháng đầu năm 2024

IIP tháng 01.2024 giảm 4.4%mom, tăng 18.3%yoy. Trong đó, ngành chế biến chế tạo tăng 19.3%yoy, đóng góp 15.1 điểm phần trăm vào mức tăng chung; sản xuất và phân phối điện tăng 21.6%yoy, đóng góp 1.9 điểm phần trăm; ngành khai khoáng tăng 7.3%yoy, đóng góp 1.2% điểm phần trăm. Như vậy, sau 1 năm chịu ảnh hưởng không tích cực từ suy giảm cầu của nền kinh tế thế giới ngành chế biến biến chế tạo đã đạt được mức tăng trưởng khá ấn tượng trong tháng đầu năm 2024. Đây là dấu hiệu tích cực cho thấy thị trường xuất khẩu đang bắt đầu phục hồi, đặc biệt là các nhóm ngành như: chế biến đồ gỗ (IIP tháng 1.2024 đạt 66.7%), máy móc thiết bị (52.53%), Dệt (46.19%), Sản xuất thiết bị điện (43.3%), Sản xuất Kim Loại (39.4%). Có thể thấy rằng, việc chỉ số sản xuất công nghiệp tăng mạnh so với cùng kỳ năm 2023 là dấu hiệu tích cực đối với nền kinh tế của Việt Nam, tạo nền tảng vững chắc cho đà phục hồi kinh tế trong năm 2024.

Khởi đầu tích cực, PMI tháng 01.2024 của Việt Nam vượt ngưỡng 50 điểm

PMI ngành sản xuất – ASEAN tăng lên 50.3 điểm, đây là lần đầu tiên trong năm tháng chỉ số này nằm trên ngưỡng 50 điểm. Kết quả này cho thấy, các điều kiện ngành sản xuất ASEAN đã được cải thiện trở lại vào tháng đầu tiên của năm 2024. Sự cải thiện này chủ yếu đến từ mức tăng của sản lượng trong khi nhu cầu khách hàng còn yếu và số lượng đơn đặt hàng mới tiếp tục giảm trong tháng 1. Trong 6 quốc gia ASEAN, ngoại trừ Philippine, 5 quốc gia còn lại đều có PMI tăng so với tháng trước. Trong thời gian tới, các nhà sản xuất sẽ không thể duy trì tăng trưởng sản lượng trong bối cảnh nhu cầu giảm và nguy cơ PMI trở lại ngưỡng dưới 50 điểm sẽ rất cao nếu số lượng đơn hàng mới tiếp tục giảm.

PMI ngành sản xuất – Việt Nam đã quay trở lại trên ngưỡng 50 điểm trong tháng đầu năm, kết quả này cho thấy sức khoẻ ngành sản xuất của Việt Nam đã được cải thiện lần đầu tiên trong 5 tháng, nhưng mức cải thiện lần này khá nhỏ. Sự cải thiện chủ yếu đến từ việc tăng nhẹ của sản lượng và số lượng đơn đặt hàng mới trong khi đó các công ty vẫn duy trì số lượng nhân viên và hoạt động mua hàng gần như không thay đổi vào tháng đầu năm 2024. Một điểm đáng chú ý là các công ty đã giảm giá bán hàng và điều này phản ánh tình trạng nhu cầu vẫn tương đối yếu.

Tổng mức bán lẻ hàng hoá và doanh thu dịch vụ tiêu dùng tháng 01.2024 tăng 8.1%yoy

Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng tháng 1.2024 ước đạt 524.1 nghìn tỷ đồng, tăng 1,6%mom và tăng 8,1%yoy (cùng kỳ năm 2023 tăng 13,3%), nếu loại trừ yếu tố giá tăng 5.8% (cùng kỳ năm 2023 tăng 9,1%). Trong đó, tổng mức bán lẻ hàng hoá ước đạt 407.5 nghìn tỷ đồng, tăng 7.3%yoy, doanh thu dịch vụ lưu trú, ăn uống đạt 58.9 nghìn tỷ đồng, tăng 10.2%yoy, doanh thu du lịch lữ hành ước đạt 4.4 nghìn tỷ đồng, tăng 18.5%yoy.

Phần lớn mức tăng đến từ hoạt động bán lẻ hàng hoá do đây là thời điểm kinh doanh sôi động nhất trong năm, người tiêu dùng tích cực mua sắm cho dịp tết và nhiều siêu thị, cửa hàng thực hiện chương trình khuyến mãi để kích cầu tiêu dùng. Một số sản phẩm thuộc nhóm hàng hoá bán lẻ tăng mạnh như Vật phẩm văn hoá, giáo dục tăng 22.5%yoy; thiết bị gia đình tăng 13.4%; lương thực, thực phẩm tăng 6.2%.

Trong thời gian tới, khi xuất khẩu phục hồi, giải ngân vốn FDI & đầu tư công tiếp tục tăng và khách du lịch quốc tế phục hồi sẽ góp phần cải thiện thu nhập người tiêu dùng, đưa cầu tiêu dùng tăng cao hơn.

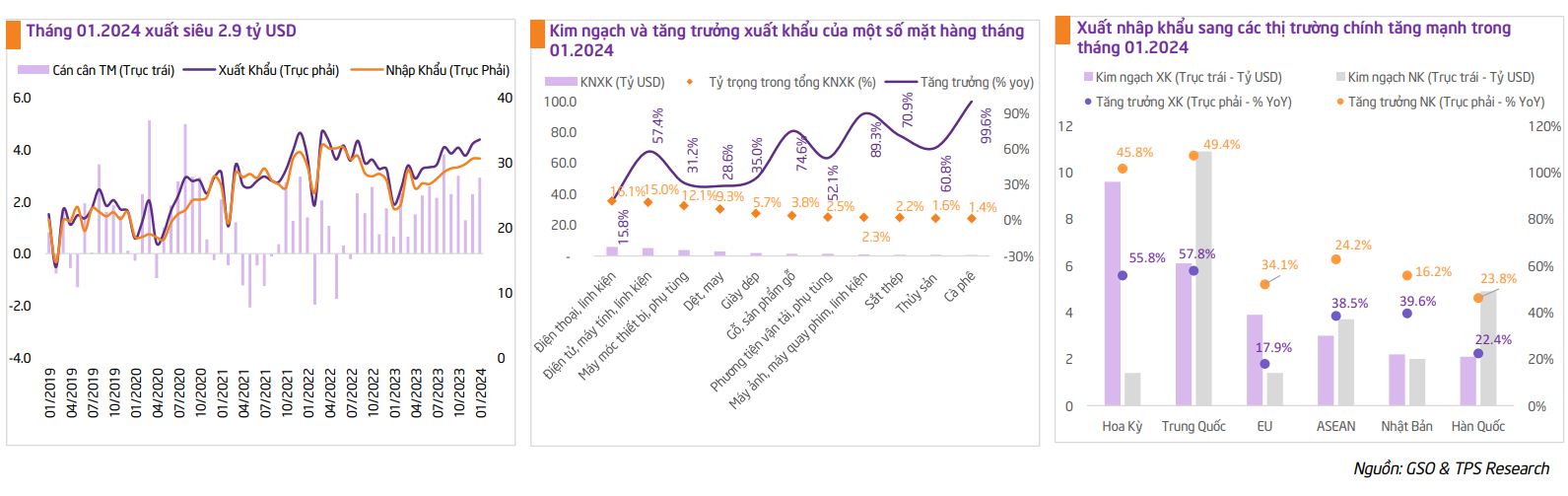

Hoạt động xuất nhập khẩu xuất hiện tín hiệu tích cực trong tháng đầu năm 2024

Kim ngạch xuất khẩu hàng hoá tháng 01.2024 ước đạt 33.57 tỷ USD, tăng 6.7%mom và tăng 42%yoy. Trong đó, khu vực kinh tế trong nước tăng 62.6%yoy, chiếm 26.9% tổng kim ngạch xuất khẩu, khu vực FDI tăng 35.6%yoy, chiếm 73.1%. Một số mặt hàng có tốc độ tăng kim ngạch xuất khẩu cao như: Gỗ và các sản phẩm gỗ (+74.6%yoy), điện tử, điện máy (+57.4%yoy), phương tiện vận tải (+52.1%yoy), giày dép (+35%yoy), máy móc thiết bị (+31.2%yoy), dệt may (+28.6%yoy). Về thị trường, Hoa Kỳ là thị trường xuất khẩu lớn nhất của Việt Nam với kim ngạch ước tính 9.6 tỷ USD.

Kim ngạch nhập khẩu hàng hoá tháng 1.2024 ước đạt 30.65 tỷ USD, tăng 4.2%mom và 33.3%yoy. Trong đó, khu vực kinh tế trong nước tăng 49.6%, chiếm 36.4% tổng kim ngạch nhập khẩu, khu vực FDI tăng 25.5%yoy, chiếm 63.6%. Về thị trường nhập khẩu, Trung Quốc là thị trường nhập khẩu lớn nhất của Việt Nam với kim ngạch ước tính 10.9 tỷ USD.

Cán cân thương mại hàng hoá sơ bộ tháng 01.2024 xuất siêu 2.92 tỷ USD. Trong đó, khu vực kinh tế trong nước nhập siêu 2.12 tỷ USD, khu vực FDI xuất siêu 5.04 tỷ USD.

Số doanh nghiệp thành lập mới và quay trở lại hoạt động tháng 1.2024 tăng 5.5%yoy

Trong tháng 1.2024, cả nước có 27.3 nghìn doanh nghiệp thành lập mới và quay trở lại hoạt động, tăng 5.5%yoy. Trong đó, có 13.5 nghìn doanh nghiệp thành lập mới, tăng 24.8%yoy và 13.8 nghìn doanh nghiệp quay trở lại hoạt động. Xét theo khu vực kinh tế, tháng 01.2024 số doanh nghiệp thành lập mới khu vực nông-lâm-thuỷ sản tăng 20.8%yoy, khu vực công nghiệp & xây dựng tăng 26.3%yoy và khu vực dịch vụ tăng 24.4%yoy.

Trong tháng 1.2024, có 53.8 nghìn doanh nghiệp rút lui khỏi thị trường, tăng 22.8%yoy. Trong đó, số doanh nghiệp đăng ký tạm ngừng kinh doanh có thời hạn tăng 25.5%yoy, số doanh nghiệp ngừng hoạt động chờ làm thủ tục giải thể tăng 14%yoy và số doanh nghiệp hoàn tất thủ tục giải thể tăng 6.2%yoy.

Như vậy, sự phục hồi của xuất khẩu và lĩnh vực sản xuất (PMI trên ngưỡng 50) đã thúc đẩy các doanh nghiệp được thành lập mới cũng như quay trở lại hoạt động tăng lên. Tuy nhiên, doanh nghiệp thành lập mới đa phần có quy mô nhỏ, quy mô vốn từ 0 - 10 tỷ đồng chiếm 91.8% chủ yếu đến từ lĩnh vực dịch vụ, bất động sản. Lĩnh vực xuất khẩu đang được phục hồi khá tích cực sẽ là yếu tố chính thúc đẩy sự tham gia của các doanh nghiệp trong thời gian tới, đặc biệt là lĩnh vực bất động sản khi mà FDI đăng ký mới lĩnh vực này đang tăng mạnh.

Giải ngân vốn đầu tư công tháng 1 đạt 4.4% kế hoạch, tăng 12.5%yoy

Theo số liệu GSO, kế hoạch vốn đầu tư công năm 2024 đặt ra là 703 nghìn tỷ đồng, tăng 3.3%yoy. Trong tháng 1.2024,giải ngân đầu tư công ước đạt 31.1tỷ đồng, bằng 4.4% kế hoạch và tăng 12.5%yoy (cùng kỳ năm 2023 bằng 3.8% kế hoạch và tăng 5.6%yoy). Trong đó, giải ngân đầu tư công từ nguồn Trung ương đạt 4.7 nghìn tỷ đồng, bằng 4% kế hoạch và tăng 3.7%yoy; vốn FDI giải ngân từ nguồn ngân sách cấp địa phương đạt 26.4 nghìn tỷ đồng, bằng 4.5% kế hoạch và tăng 14.2%yoy.

Như vậy, để đạt được mục tiêu tăng trưởng kinh tế năm 2024, vốn đầu tư công đã được thúc đẩy thực hiện ngay từ đầu năm. Chúng tôi kỳ vọng, khả năng đạt kế hoạch giải ngân vốn đầu tư công năm 2024 có thể sẽ cao hơn năm 2023 (85.3% kế hoạch).

FDI đăng ký mới lĩnh vực bất động sản bứt phá, tăng gấp 21 lần so với cùng kỳ.

FDI đăng ký vào Việt Nam tháng 01.2024 đạt 2.36 tỷ USD, tăng 40.2%yoy. Trong đó, FDI đăng ký mới đạt 2.01 tỷ USD, tăng 66.9%yoy. FDI đăng ký mới phần lớn đến từ lĩnh vực BĐS, 1T.2024 ghi nhận 1.24 tỷ USD, chiếm 61.8% tổng FDI đăng ký mới và ngành chế biến, chế tạo đạt 715.9 triệu USD, chiếm 35.6%, các ngành còn lại chiếm 2.6%. Trong số 25 quốc gia được cấp phép, Singapore là nhà đầu tư lớn nhất với 1.32 tỷ USD, chiếm 65.6% tổng vốn FDI đăng ký mới.

FDI thực hiện tháng 01.2024 đạt 1.48 tỷ USD, tăng 9.6%yoy. Trong đó, công nghiệp chế biến, chế tạo đạt 1.15 tỷ USD, chiếm 78% tổng FDI thực hiện tháng 1.2024, hoạt động bất động sản đạt 147.3 triệu USD, chiếm 10%.

Như vậy, FDI năm 2024 được kỳ vọng tiếp tục tăng trưởng tích cực do Việt Nam đang là địa điểm đến đầu tư hấp dẫn do cơ sở hạ tầng được cải thiện, tốc độ tăng trưởng cao và cơ cấu dân số vàng.

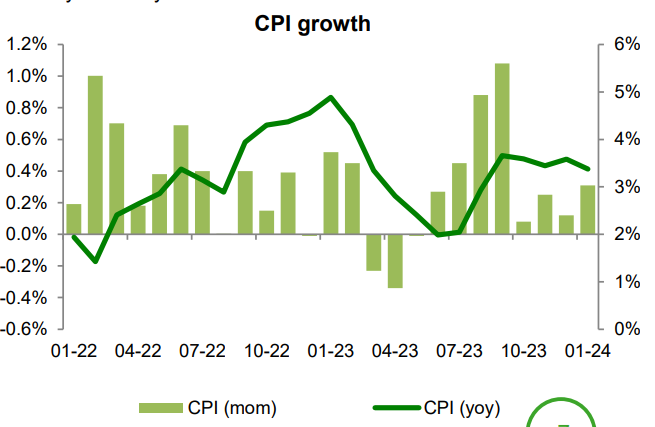

Giá dịch vụ y tế, giá điện bán lẻ và giá gạo tăng đẩy CPI tháng 1.2024 tăng 0.31%mom

CPI tháng 01.2024 tăng 0.31%mom, tăng 3.37%yoy. Trong đó có 10 nhóm tăng giá và 01 nhóm giảm giá. Nguyên nhân tăng giá chủ yếu là do: (1) Một số địa phương thực hiện tăng giá dịch vụ y tế theo Thông tư số 22/2023/TT-BYT làm cho CPI dịch vụ y tế tăng 1.02%mom và 6.52%yoy; Tập đoàn Điện lực Việt Nam điều chỉnh mức giá bán lẻ điện bình quân làm hàng ăn và dịch vụ ăn uống tăng 0.21%mom và 2.31%yoy, giá gạo trong nước tiếp tục tăng theo giá gạo xuất khẩu làm CPI nhóm lương thực thực phẩm tháng 01.2024 tăng 1.74%mom.

Lạm phát cơ bản tháng 01.2024 tăng 0.21%mom và tăng 2.72%yoy, thấp hơn mức CPI bình quân chung (+3.37%yoy). Lạm phát cơ bản tăng chậm hơn CPI chủ yếu là do giá dịch vụ y tế và giá dịch vụ giáo dục là yếu tố tác động tăng CPI nhưng thuộc nhóm hàng được loại trừ trong danh mục tính toán lạm phát cơ bản.

Như vậy, lạm phát tháng 01.2024 tăng khá cao (3.37%yoy) nhưng vẫn thấp hơn so với tháng 1.2023 (+4.89%yoy). Chúng tôi cho rằng, mặc dù lạm phát có thể sẽ áp lực ở những tháng đầu năm do ảnh hưởng của sự lan rộng chiến tranh Israel và Hamas làm ảnh hưởng chuỗi cung ứng và giá cả tăng cao trong dịp tết nguyên đán. Tuy nhiên, lạm phát vẫn sẽ trong tầm kiểm soát do nền kinh tế toàn cầu khó tăng trưởng quá mạnh trong năm nay nên giá cả hàng hoá nguyên vật liệu khó tăng mạnh. Hơn nữa, kết quả cuộc bầu cử Hoa Kỳ cũng sẽ làm thay đổi khá nhiều về cục diện thế giới đặc biệt là các cuộc xung đột, làm giảm bớt áp lực tới lạm phát toàn cầu cũng như lạm phát của Việt Nam trong năm nay.

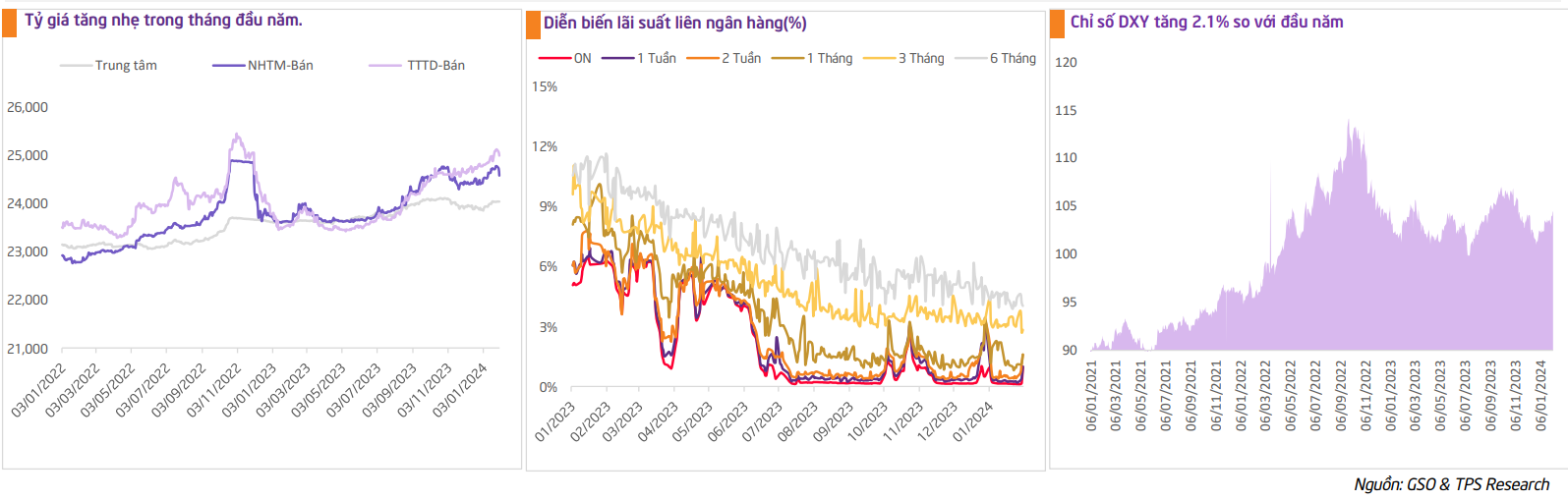

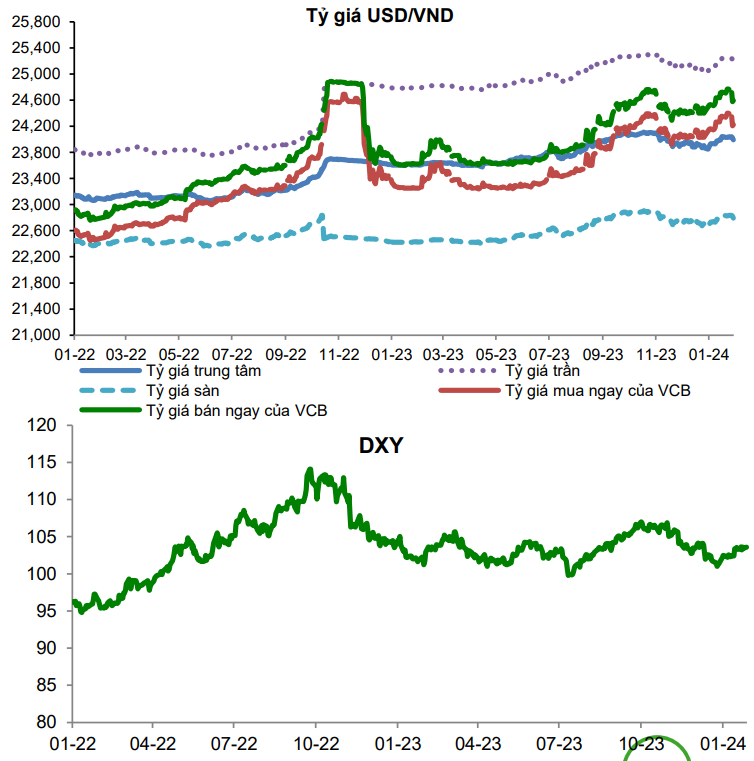

Tỷ giá tăng nhẹ, lãi suất liên ngân hàng bất ngờ tăng mạnh vào ngày cuối tháng 1

USD index đã tăng lên mức 104.40 vào ngày 06.01.2024, tăng 2.2% ytd. Đây là mức cao nhất kể từ giữa tháng 11 sau khi Fed công bố cần thêm thời gian trước khi cắt giảm lãi suất trong kỳ họp đầu tiên của năm 2024. Quyết định này cuả Fed có thể là do nhiều dữ liệu kinh tế cho thấy nền kinh tế Hoa Kỳ vẫn rất kiên cường sau chuỗi thời gian dài Fed tăng lãi suất, chỉ số PMI tháng 01.2024 đã tăng lên 53.4 điểm từ 50.5 trong tháng 12.2023, số lượng đơn đặt hàng mới tăng và việc lạm phục hồi cho thấy động lực tăng trưởng kinh tế từ quý IV đã lan sang năm 2024. Chỉ số USD index tăng đã kéo theo sự tăng lên của tỷ giá USD/VND. Cụ thể, tại ngày 30.01.2024, tỷ giá USD/VND ngân hàng thương mại tăng 0.6%ytd, tỷ giá tự do tăng 0.9%ytd và tỷ giá trung tâm tăng 0.7%ytd. Chúng tôi kỳ vọng, tỷ giá sẽ không quá căng thẳng trong năm nay do Việt Nam vẫn duy trì xuất siêu và Fed cắt giảm lãi suất trong năm nay.

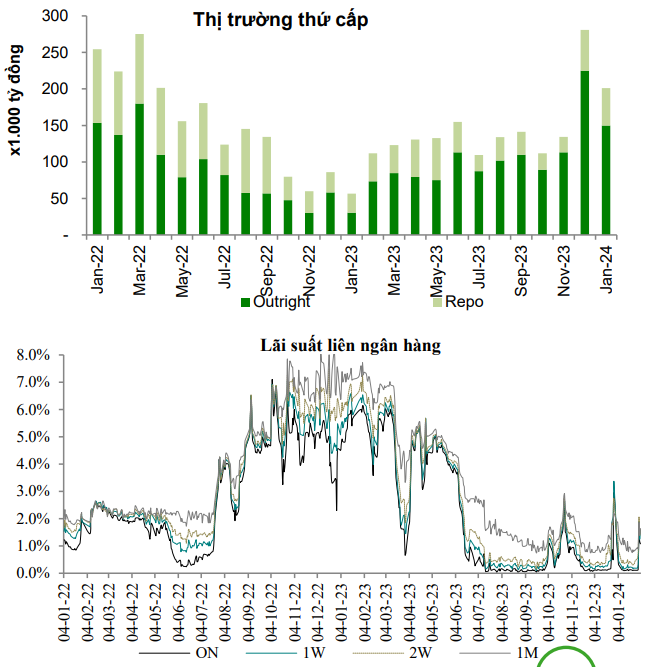

Lãi suất liên ngân hàng khá ổn định và duy trì mức thấp trong tháng 01.2024, lãi suất kỳ hạn O/N xoay quanh 1% - 2%, thấp nhất là 0.12% trong khoảng thời gian 23.01 – 29.01.2024 – đây là mức thấp nhất trong vòng 3 năm qua. Điều này, kéo theo lãi suất huy động tiếp tục giảm, lãi suất huy động kỳ hạn 1 tháng, 2 tháng của VCB chỉ còn 1.7%/năm. Tuy nhiên, kể từ ngày cuối cùng của tháng 1.2024 tỷ giá bắt đầu tăng mạnh trở lại, tính tới ngày 02.02.2024 lãi suất kỳ hạn O/N tăng lên 1.37%. Lãi suất liên ngân hàng có thể sẽ tiếp tục tăng do nhu cầu sử dụng tiền mặt cao hơn trong dịp tết nguyên đán và có thể sẽ được hạ nhiệt kể từ đầu quý 2.2024.

Kim ngạch xuất nhập khẩu tăng nhẹ so với tháng trước.

Mức tăng mạnh so với cùng kỳ xuất phát từ hiệu ứng Tết Nguyên đán, và so với tháng 12, kim ngạch tăng nhẹ ~5%.

Tăng trưởng dần hồi phục từ nửa cuối năm 2024

Nền kinh tế từ từ phục hồi trong quý đầu năm.

VCBS đánh giá nhìn chung tốc độ hồi phục các hoạt động kinh tế tương đối chậm rãi trong nửa đầu năm và chỉ cải thiện đáng kể nửa sau 2024. Nhìn nhận thấy các khó khăn đối với nền kinh tế, Chính phủ tiếp tục duy trì chính sách tài khóa mở rộng như tăng cường giải ngân vốn đầu tư công (trọng điểm các dự án hạ tầng tăng cường kết nối vùng), gia hạn thời gian giảm thuế VAT sang 6T.2024,… Với chính sách tiền tệ, việc kéo giảm mặt bằng lãi suất cho vay, cung cấp đầy đủ tín dụng của doanh nghiệp và người dân là định hướng xuyên suốt và được ưu tiên của Ngân hàng Nhà nước. Mặc dù các biện pháp hỗ trợ của Chính phủ đang đi đúng hướng, sẽ cần thêm thời gian để các biện pháp thẩm thấu vào nền kinh tế. Theo đó, VCBS dự báo tăng trưởng Quý I đạt 5,5%-5,8%.

Lạm phát trong tầm kiểm soát tạo dư địa chính sách điều hành

Nhu cầu tiêu dùng không đột biến, hiệu ứng mùa vụ tết nguyên đán ảnh hưởng đến tháng 2,3

Thuốc dịch vụ y tế, nhà ở VLXD và nhóm Giao thông là các nhóm tăng giá chính trong tháng.

Lạm phát tăng do nhu cầu tiêu dùng đi lại tăng vào dịp Tết nguyên đán.

Nhu cầu tiêu dùng không đột biến khiến nhà điều hành chủ động có các phương án điều chỉnh một số giá cả, hàng hóa do Nhà nước quản lý giá. Đỉnh lạm phát năm 2024 dự báo rơi Quý 2 và Quý 3.

Lạm phát được dự báo tăng đáng kể trong tháng 2 do yếu tố mùa vụ. Xét về tổng cầu, áp lực lạm phát là không lớn tại thời điểm hiện tại. Đây là cơ sở để nhà điều hành có dư địa chính sách tốt trong điều hành chính sách tiền tệ. Đồng thời, các mặt hàng do nhà nước định hướng điều tiết có thể điều chỉnh giá vào thời điểm phù hợp.

Cầu ngoại tệ rục rịch tăng, áp lực tỷ giá thường trực

Chỉ số sức mạnh đồng usd giữ ở mức cao

Thế giới: Mặc dù không đánh gia cao khả năng hạ lãi suất trong kỳ họp tháng 3, Fed vẫn phát đi tín hiệu về việc sẽ cắt giảm lãi suất trong năm nay. Sức mạnh đồng USD dự báo duy trì ở ngưỡng cao ~103 điểm.

Trong tháng 1, nhu cầu ngoại tệ bắt đầu tăng trở lại nhờ sự cải thiện ở nhóm hoạt động xuất-nhập khẩu và theo đó đẩy tăng đáng kể tỷ giá giao dịch tại hệ thống ngân hàng với mức tăng có thời điểm trên 1%. Kết thúc tháng 1, VND giảm giá khoảng 0,72% so với đồng USD. Trong đó, mức giảm giá được thu hẹp đáng kể vào thời điểm cận tết Nguyên đán chủ yếu do yếu tố thuận lợi từ kiều hối về nhiều ước đạt 16 tỷ USD năm 2023 (+30%)

Mặt bằng lãi suất tiếp tục phá sâu vùng đáy khiến áp lực tỷ giá luôn thường trực khi DXY vẫn duy trì ở mức cao. Theo đó, khả năng đồng VND giảm giá vẫn sẽ hiện hữu. Theo đó, diễn biến tỷ giá sẽ phụ thuộc lớn vào cung ngoại tệ tại từng thời điểm với các yếu tố chi phối thuộc về dòng tiền đầu tư trực tiếp và gián tiếp, kiều hối,…

Với các áp lực tỷ giá thường trực, VCBS dự báo VND có thể giảm giá ~3% so với USD trong năm 2024.

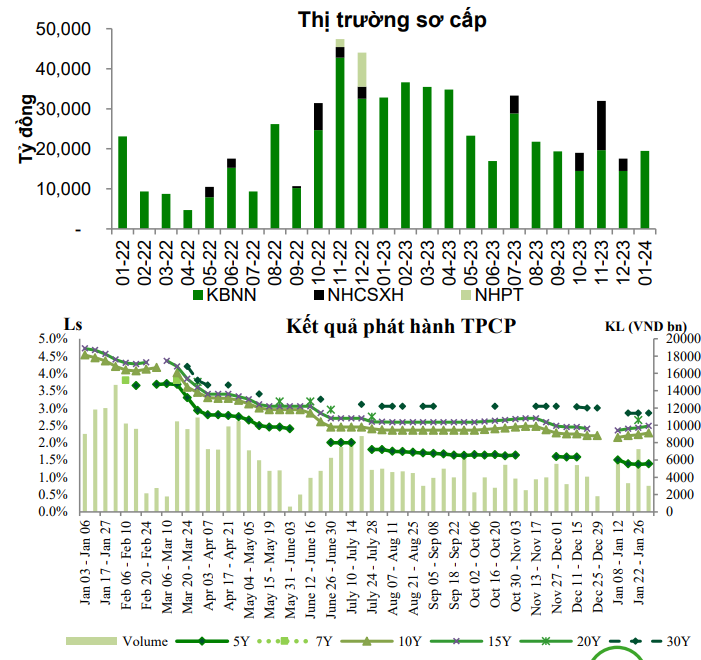

- VCBS cho rằng lãi suất liên ngân hàng có thể tăng theo yếu tố mùa vụ xung quanh thời điểm Tết Nguyên đán tuy nhiên mức tăng không nhiều và sẽ kết thúc ngay sau kỳ nghỉ.

- Trong tháng 2, lợi suất trái phiếu có thể bật tăng trong ngắn hạn, và ghi nhận áp lực tăng chủ yếu tại kỳ hạn ngắn hạn, khi đây là kỳ hạn khá nhạy với lãi suất liên ngân hàng.

Báo cáo chiến lược thị trường chứng khoán

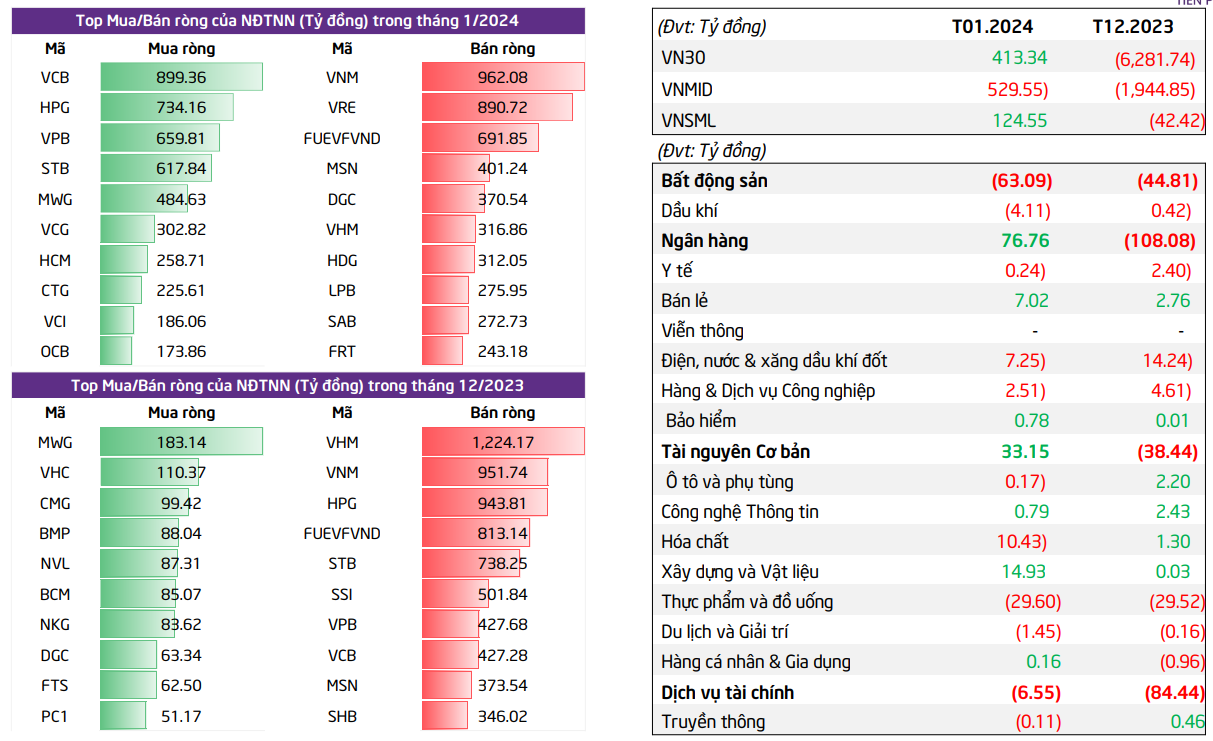

VN30 tiếp tục dẫn dắt thị trường

Diễn biến của các chỉ số chính ở tháng đầu tiên của năm mới không có quá nhiều thay đổi so với tháng 12/2023 khi nhóm cổ phiếu vốn hóa vừa (VNMID) vẫn chịu áp lực chốt lời sau giai đoạn dài đóng vai trò dẫn dắt VN-Index xuyên suốt năm 2023 trong khi nhóm cổ phiếu vốn hóa lớn (VN30) vẫn đang là điểm tựa giúp thị trường giảm thiểu thiệt hại từ VNMID và thành công bứt phá để dừng chân trên mức 1,160 điểm.

Thêm vào đó, sự bứt phá của VN30 đều đi kèm với sự xác nhận của dòng tiền khi thanh khoản tại nhóm vốn hóa lớn nói chung và ngân hàng nói riêng đều có sự tăng trưởng tốt trong 2 tháng gần đây.

Thanh khoản có sự cải thiện

Thanh khoản thị trường đã có sự phục hồi với giá trị trung bình hơn 15,000 tỷ đồng/phiên. Trong đó, nhóm chiếm tỷ trọng về giá trị giao dịch cao nhất thị trường là Ngân hàng đã ghi nhận kết quả khá ấn tượng với dòng tiền tăng hơn 43% và điểm số tăng 8.9%. Diễn biến tích cực tại nhóm ngân hàng chính là điểm sáng cho thị trường. Xét về nhóm nhà đầu tư, tổ chức trong nước là động lực chính giúp thị trường đi lên trong tháng qua khi mua ròng hơn 2 nghìn tỷ đồng. Trong khi đó, cá nhân trong nước bán ra hơn 1 nghìn tỷ đồng, kết thúc 5 tháng giải ngân liên tục. Ngược lại, khối ngoại nâng đà bán lên tháng thứ 7 liên tục nhưng áp lực bán đã có sự hạ nhiệt sau khi bùng nổ ở tháng 12/2023. Về diễn biến dòng tiền của khối ngoại, ngân hàng, tài nguyên cơ bản, xây dựng & vật liệu là những ngành được nhóm nhà đầu tư này mua ròng nhiều nhất. Trong khi đó, thực phẩm & đồ uống và bất động sản vẫn chịu áp lực bán ròng mạnh. Đáng chú ý, áp lực bán tại nhóm dịch vụ tài chính đã hạ nhiệt đáng kể sau khi bị chốt lời mạnh vào cuối năm 2023.

Chi tiết diễn biến dòng tiền của khối ngoại trong 2 tháng gần đây

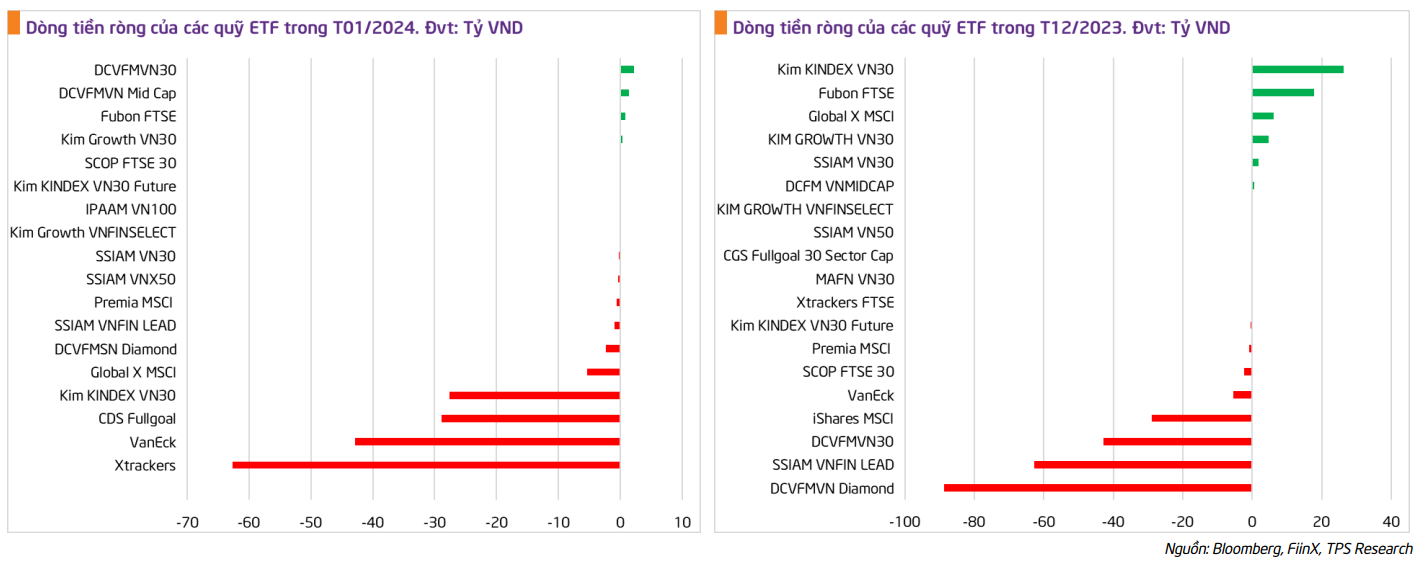

Tiếp tục rút ròng tại các ETF

Tiếp đà bán ròng ở năm cũ, các ETF đang hoạt động tại TTCK Việt Nam đều ghi nhận dòng tiền âm. Trong đó, các ETF ngoại là Xtrackers, VanEck và CDS Fullgoal là những ETF chứng kiến dòng vốn rút ròng mạnh nhất, đặc biệt là ở tháng đầu năm 2024. Ngược lại, các ETF nội của là DCVFVN30 và DCFMVN Mid Cap ghi nhận dòng tiền dương nhưng mức mua ròng này lại không quá nổi bật.

Động lực từ lãi suất huy động duy trì ở mức thấp

Trong tháng đầu tiên của năm 2024, lãi suất tiền gửi kỳ hạn 12 tháng tại nhóm ngân hàng quốc doanh (SOBs) đã giảm về mức 4.92% so với mức đỉnh 7.4%, nhóm ngân hàng TMCP lớn (ACB, MBB, TCB, VPB) lùi về 4.75% trong khi nhóm ngân hàng thương mại còn lại giảm nhiều nhất về 5.08%. Kết quả này đã giúp khoảng cách giữa E/P và lãi suất tiền gửi kỳ hạn 1 năm tại SOBs duy trì trên mức 2%. Mức chênh lệch cao tương tự với giai đoạn tháng 06/2022, thời điểm mà thị trường có sức hấp dẫn lớn đủ để thu hút dòng tiền mua vào một cách đầy quyết liệt, đặc biệt là dòng vốn ngoại.

Bên cạnh đó, với việc Fed và các NHTW lớn trên thế giới đã đi đến chặng cuối của quá trình thắt chặt và chính sách này sẽ đảo chiều ở năm 2024 sẽ giúp sức mạnh của đồng USD sụt giảm, qua đó giảm áp lực lên tỷ giá và giúp lãi suất trong nước duy trì ở vùng thấp. Yếu tố quan trọng để tạo ra môi trường hấp dẫn cho lớp sản phẩm đầu là chứng khoán.

Thị trường đang duy trì được mức chiết khấu so với trung bình 10 năm

Mặc dù có tháng thứ 3 liên tiếp tăng điểm với mức tăng điểm với mức tăng 34.38 điểm (+3.04%) nhưng định giá của VN-Index theo P/E vẫn đang biến động dưới mức trung bình 10 năm gần nhất. Nhìn về quá khứ, vùng định giá được chiết khấu như hiện tại là hoàn toàn hấp dẫn đối với vị thế giải ngân dài hạn khi chỉ số thường phải trải qua giai đoạn tích lũy tại đây trước khi bùng nổ để bước vào pha tăng kéo dài.

Ngoài ra, VN-Index đang có mức P/E fw khá thấp vào khoảng 8.53 lần nếu so với các quốc gia trong khu vực. Điều này có ý nghĩa tích cực với việc thu hút dòng vốn ngoại. Bởi lẽ, nhóm nhà đầu tư nước ngoài sẽ có sự ưu tiên hơn cho những thị trường rẻ hơn để đầu tư, nhất là trong bối cảnh Việt Nam vẫn đang đặt mục tiêu nâng hạng từ cận biên lên mới nổi trong năm 2025 và 2026.

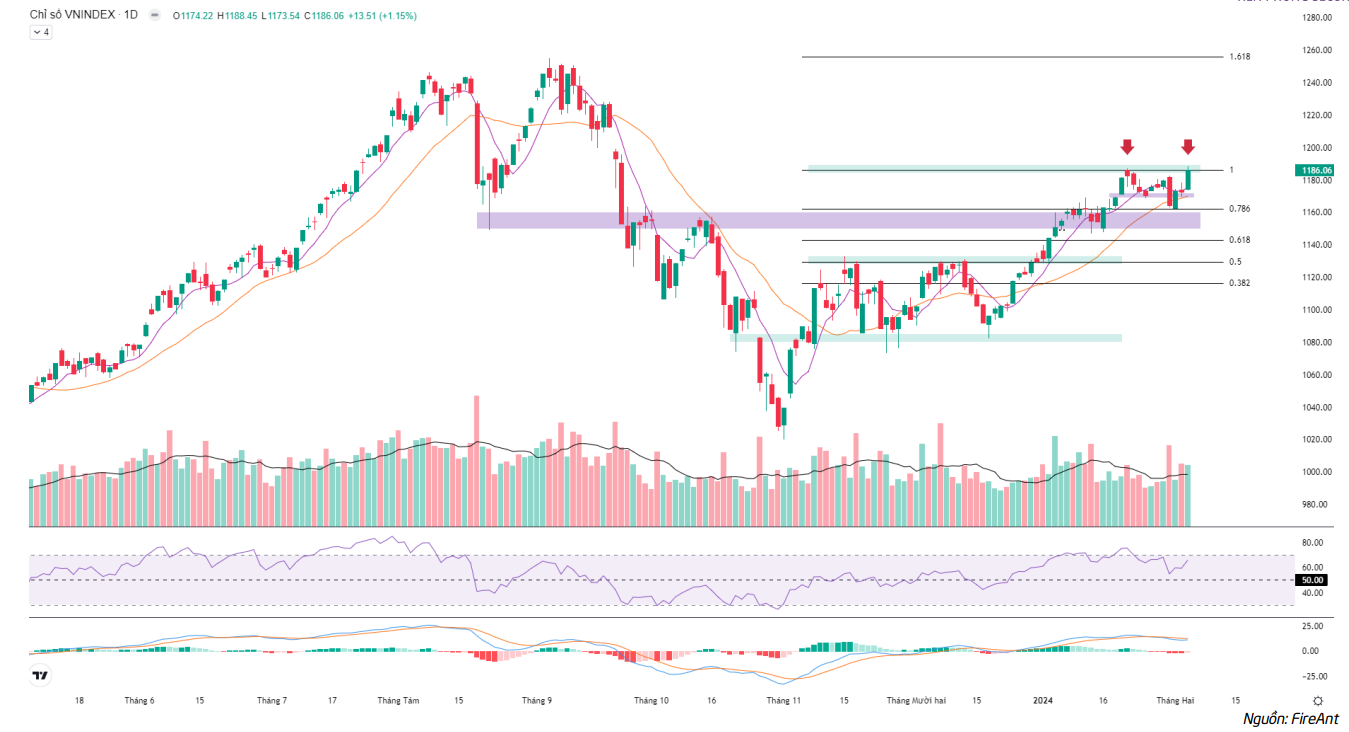

VN-Index nhiều khả năng sẽ có xu hướng tăng mạnh mẽ trong tháng 02/2024

Việc VN-Index thành công bứt phá được kháng cự 1,130 điểm đã giúp thị trường vận động sát sao theo kịch bản tích cực và trung lập đã được đề cập trong báo cáo Chiến lược năm 2024. Do đó, dựa vào biến động của chỉ số tại vùng cản 1,185 điểm (đỉnh tháng 1/2024 và ngưỡng Fibonacci Extension 100%) cùng việc thanh khoản đã có sự gia tăng mạnh mẽ nhờ sự trở lại của nhóm cổ phiếu vua – ngân hàng, chúng tôi chúng tôi đưa ra 03 kịch bản chi tiết hơn cho tháng 02/2024 dựa trên những nền tảng của báo cáo năm 2024:

- Kịch bản trung lập, chúng tôi cho rằng trường hợp này sẽ diễn ra nếu dòng tiền mua mới vẫn chưa sẵn sàng “náo nhiệt” sau kỳ nghỉ lễ dài hoặc việc lan tỏa sắc xanh từ nhóm ngân hàng ra các ngành khác sẽ cần thêm thời gian. Nên nhớ, quá trình lan tỏa này vẫn chưa được diễn ra một cách rõ nét trong xuyên suốt tháng 01/2024.

- Kịch bản tích cực, chúng tôi kỳ vọng VN-Index sẽ bứt phá hoàn toàn khỏi mức cản 1,185 điểm để mở ra triển vọng tăng dài hạn hơn cho thị trường. Nếu trường hợp này xảy ra, VN-Index sẽ vẫn vận động đúng với kịch bản Elliott Wave đã được đề cập ở báo cáo Chiến lược năm 2024.

- Kịch bản tiêu cực, chúng tôi quan ngại về khả năng thị trường sẽ phá vỡ hỗ trợ quanh mức 1,160 điểm, hỗ trợ mà VN-Index đã dành nhiều thời gian để tích lũy tại đây bởi một trong những nguyên nhân sau: (1) thị trường phụ thuộc quá nhiều vào nhóm ngân hàng trong nhịp tăng vừa qua và các cổ phiếu này đều đã có mức sinh lời lớn, do đó gây áp lực lên điểm số nếu dòng tiền chốt lời tại đây. (2) Các vấn đề về căng thẳng địa chính chị trên thế giới vẫn đang diễn ra như: xung đột tại Biển Đỏ, Israel – Palestine và vấn đề bầu củ tại Đài Loan. Ngoài ra, các số liệu vĩ mô của Mỹ gần đây đã làm lung lay kỳ vọng của nhà đầu tư về việc FED sẽ bắt đầu cắt giảm lãi suất vào T3/2024.

Kỳ vọng dòng tiền sẽ sôi động hơn sau kỳ nghỉ lễ dài