Tổng CTCP Bưu chính Viettel (VTP): Triển vọng được củng cố nhưng hạ khuyến nghị xuống Tăng tỷ trọng do định giá

Nguồn: HSC

Triển vọng được củng cố nhưng hạ khuyến nghị xuống Tăng tỷ trọng do định giá

- HSC tăng 41% giá mục tiêu lên 123.400đ (tiềm năng tăng giá 9%) sau khi điều chỉnh tăng dự báo lợi nhuận và thay đổi các giả định định giá nhưng hạ khuyến nghị xuống Tăng tỷ trọng (từ Mua vào) sau khi giá cổ phiếu tăng trong thời gian gần đây.

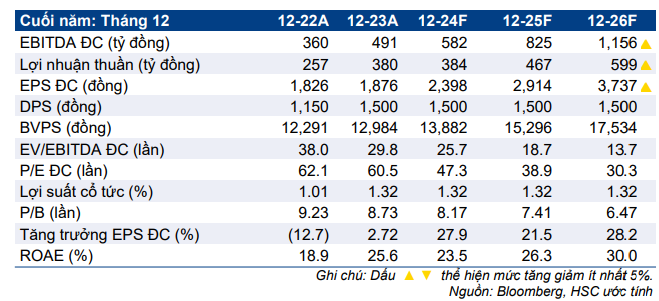

- HSC giữ nguyên dự báo lợi nhuận năm 2024 nhưng tăng dự báo năm 2025 do VTP đầu tư mạnh vào mảng logistics trong khi mở rộng thị phần mảng giao nhận truyền thống. Dự báo mới của chúng tôi cho thấy lợi nhuận thuần và EBITDA tăng trưởng lần lượt với tốc độ CAGR 3 năm ở mức 16% và 33% trong giai đoạn 2023-2026.

- Sau khi giá cổ phiếu tăng 32% và 56% trong 1 tháng và 3 tháng qua, VTP đang giao dịch với EV/EBITDAđ.c trượt dự phóng 1 năm là 20 lần, cao hơn so với bình quân từ năm 2019 ở mức 15,5 lần. Với triển vọng tăng trưởng được cải thiện, cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn..

Sự kiện: Triển vọng cải thiện

Trong 9 tháng đầu năm 2024, VTP tiếp tục giành thêm thị phần ở mảng giao nhận truyền thống nhờ đạt tốc độ tăng trưởng vượt bậc (44% so với cùng kỳ, so với mức tăng trưởng 19% so với cùng kỳ của toàn ngành trong cùng giai đoạn). VTP giành được thêm thị phần là nhờ cải tiến trong vận hành sau khi ứng dụng công nghệ.

Trong khi đó, VTP đang tích cực tham gia vào mảng logistic thông qua việc đầu tư mạnh vào cơ sở hạ tầng, ở cả hai phân khúc trong nước và xuyên biên giới. Công ty đã mở rộng HĐKD một cách vững chắc đối với mảng logistics/supply chain và tích cực chuẩn bị cho sự gia tăng của hoạt động thương mại xuyên biên giới.

Tác động: Tăng dự báo lợi nhuận cho năm 2025 và những năm tiếp theo

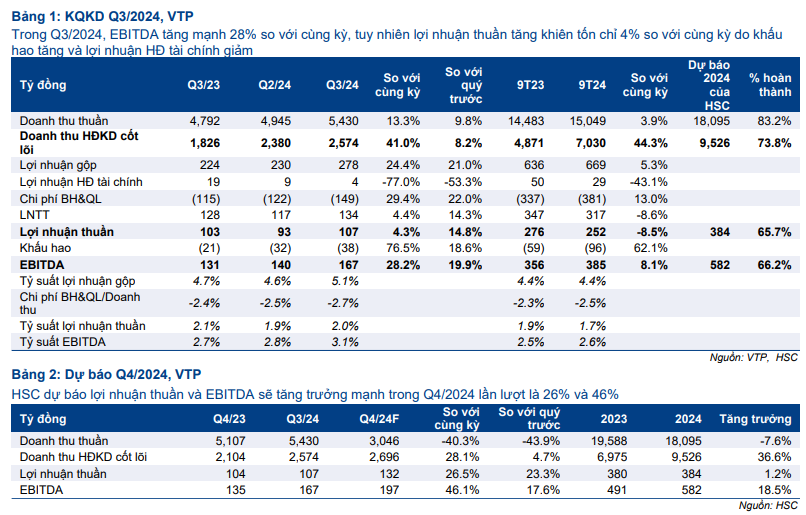

HSC giữ nguyên dự báo cho năm 2024 với lợi nhuận thuần đạt 384 tỷ đồng (tăng trưởng 1%) và EBITDA đạt 582 tỷ đồng (tăng trưởng 18%). Kết quả trên cho thấy lợi nhuận thuần Q4/2024 có thể đạt 132 tỷ đồng (tăng 27% so với cùng kỳ và 23% so với quý trước) và EBITDA đạt 197 tỷ đồng (tăng 46% so với cùng kỳ và 18% so với quý trước), nhờ doanh thu HĐKD cốt lõi tăng mạnh và tỷ suất lợi nhuận cải thiện khi sản lượng tiêu thụ tăng.

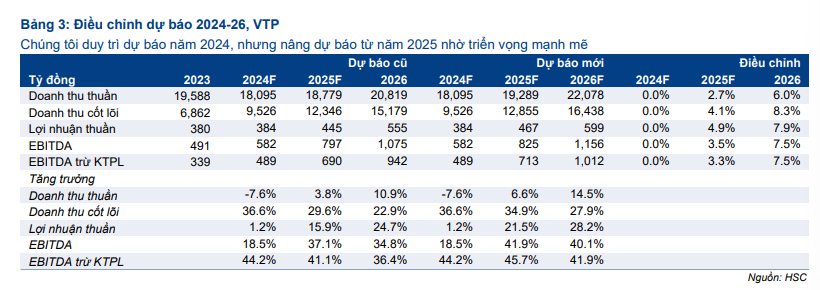

Cho năm 2025-2026, chúng tôi tăng lần lượt 4% và 8% dự báo lợi nhuận thuần và EBITDA do kỳ vọng VTP sẽ giành thêm thị phần ở mảng giao nhận và đầu tư vào cơ sở hạ tầng ở mảng logistics để đạt được KQKD tốt hơn. Dự báo mới cho thấy lợi nhuận thuần năm 2025 và 2026 tăng trưởng lần lượt 21% và 28%, và EBITDA tăng trưởng lần lượt 42% và 40%.

Định giá và khuyến nghị

HSC tăng 41% giá mục tiêu lên 123.400đ do tăng dự báo lợi nhuận và thay đổi các giả định định giá (mức tăng của WACC được bù trừ bởi mức tăng cao hơn của tốc độ tăng trưởng dài hạn và việc lùi thời điểm định giá đến cuối năm 2025). Tại giá mục tiêu mới, VTP có EV/EBITDAđ.c trượt dự phóng năm 2025 và 2026 lần lượt là 22 lần và 15,5 lần.

Sau khi giá cổ phiếu tăng 24% và 46% trong 1 tháng và 3 tháng qua, nhờ tâm lý tích cực của thị trường về các bước tiến của Công ty trong hoạt động triển khai dịch vụ logistics xuyên biên giới, VTP đang giao dịch với EV/EBITDAđ.c trượt dự phóng 1 năm là 18,7 lần, cao hơn so với bình quân từ năm 2019 ở mức 15,5 lần. HSC cho rằng cổ phiếu xứng đáng được định giá lại ở mặt bằng cao hơn nhờ triển vọng cải thiện và khả năng tăng trưởng vững chắc trong tương lai.