Báo cáo Ngành Nhiệt điện: Đủ nguồn cung điện trong năm 2024 ảnh hưởng tới sản lượng điện khí

Nguồn: VCSC

Đủ nguồn cung điện trong năm 2024 ảnh hưởng tới sản lượng điện khí

Chúng tôi điều chỉnh giảm dự báo tăng trưởng tiêu thụ điện năm 2023/2024 lần lượt từ 5,0%/8,4% xuống 4,8% và 7,7%. Tập đoàn Điện lực Việt Nam (EVN) báo cáo sản lượng điện sản xuất trong 11 tháng đầu năm 2023 đạt 257 tỷ kWh (+4% YoY). Dựa vào đó, chúng tôi ước tính mức tăng trưởng tiêu thụ điện trong 11 tháng là 4% YoY và dự báo mức tiêu thụ điện năm 2023 tăng 4,8% YoY. Ngoài ra, chúng tôi điều chỉnh giảm dự báo tốc độ tăng trưởng mức tiêu thụ điện năm 2024 của Việt Nam từ 8,4% xuống 7,7%. Nhóm phân tích vĩ mô của chúng tôi dự báo GDP Việt Nam sẽ tăng 7,0% YoY vào năm 2024. Tuy nhiên, chúng tôi điều chỉnh giảm giả định về tỷ lệ co giãn giữa tốc độ tăng trưởng GDP và tốc độ tăng trưởng tiêu thụ điện từ mức 1,2 lần xuống 1,1 lần (dựa trên tỷ lệ co giãn ước tính là 1,0 lần vào năm 2023) do chỉ số PMI yếu gần đây, dẫn đến mức tăng trưởng tiêu thụ điện dự kiến thấp hơn ở mức 7,7% trong năm 2024.

Chúng tôi dự báo nguồn cung điện sẽ đủ cho năm 2024, so với tình trạng thiếu điện vào năm 2023. Đầu tháng 12/2023, Bộ Công Thương (BCT) đã ban hành Quyết định 3110. Theo đó, sản lượng điện sản xuất và nhập khẩu dự kiến đạt 306 tỷ kWh vào năm 2024, mà chúng tôi ước tính là tương đương với mức tăng 6%-9% so với năm 2023. Chúng tôi cho rằng mức tăng này đủ đáp ứng cho nhu cầu điện vào năm 2024, dự kiến sẽ tăng 7,7% YoY. Trong kịch bản xấu nhất, Tập đoàn Điện lực Việt Nam dự báo Miền Bắc sẽ thiếu khoảng 420 - 1.770 MW điện (1/3 lượng điện thiếu hụt trong quý 2/2023). Chúng tôi cũng cho rằng BCT có kế hoạch tăng huy động đáng kể từ các nhà máy nhiệt điện than (+25% YoY) trong khi dự kiến giảm huy động từ điện khí (-14% YoY) và thủy điện (-1% YoY, và huy động sản lượng gần như năm 2023 từ năng lượng tái tạo.

Chúng tôi điều chỉnh giảm giả định về giá thị trường phát điện cạnh tranh (CGM). Trong tháng 8 – 11/2023, giá CGM giảm YoY và MoM. Diễn biến này một phần là do sản lượng thủy điện trung bình trong các tháng này tăng 96% so với mức trung bình hàng tháng trong quý 2 và tăng 5% YoY. Chúng tôi điều chỉnh giảm giả định giá CGM xuống 13%/5%/1% trong năm 2023/2024/2025 xuống lần lượt 1.361 đồng/kWh (-12% YoY), 1.551 đồng/kWh (+14% YoY) và 1.676 đồng/kWh kWh (+8% YoY).

Chúng tôi duy trì dự báo rằng giá khí khu vực Đông Nam Bộ sẽ tăng 12% YoY lên 10,2 USD/triệu BTU. Diễn biến này chủ yếu là do khí LNG nhập khẩu đắt hơn.

Chúng tôi duy trì dự báo giá than hỗn hợp sẽ giảm 6% YoY xuống 2,4 triệu đồng/tấn trong năm 2024 do giá than quốc tế tiếp tục giảm. Diễn biến này khiến khả năng cạnh tranh của nhà máy điện than tăng so với nhà máy điện khí.

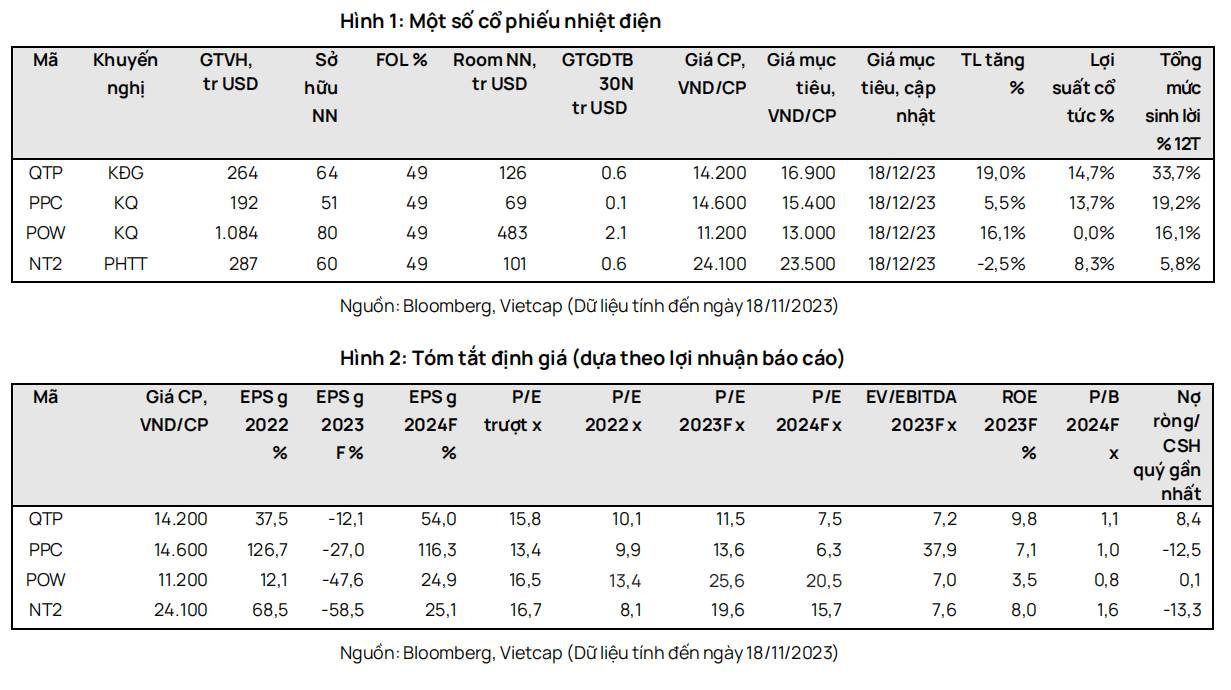

Chúng tôi điều chỉnh giảm 4% giá mục tiêu cho POW xuống 13.000 đồng/CP và điều chỉnh khuyến nghị từ MUA xuống KHẢ QUAN. Chúng tôi dự báo LNST năm 2024 của POW sẽ tăng 25% YoY nhờ sản lượng tăng trưởng mạnh 21% YoY, chủ yếu nhờ sản lượng cao hơn từ nhà máy Vũng Áng, dự kiến sẽ hoạt động với 100% công suất trong cả năm và hưởng lợi từ giá than thấp hơn và sản lượng tốt của nhà máy Cà Mau. P/E dự kiến năm 2024 của POW là 20,5x, tương ứng PEG là 0,3 dựa trên CAGR EPS giai đoạn 2023-2025 dự kiến là 78%.

Chúng tôi điều chỉnh giảm giá mục tiêu 11% cho NT2 và điều chỉnh khuyến nghị từ MUA xuống PHÙ HỢP THỊ TRƯỜNG. Ngược lại, chúng tôi điều chỉnh tăng 1,3% giá mục tiêu cho PPC lên 15.400 đồng/CP và duy trì khuyến nghị KHẢ QUAN. Lợi suất cổ tức trong năm 2024 tương ứng ở mức giá mục tiêu của chúng tôi là 13%, chúng tôi cho là hấp dẫn.

Chúng tôi có quan điểm tích cực về QTP (không đánh giá) – công ty liên kết sở hữu 16% của PPC – vì chúng tôi cho rằng QTP được lợi nhiều nhất trong số các công ty mà chúng tôi theo dõi từ triển vọng tiêu thụ điện mạnh tại Miền Bắc. QTP đang giao dịch ở mức P/E năm 2024 là 7,5 lần — thấp hơn khoảng 47% so với P/E trung bình của các cổ phiếu nhiệt điện mà chúng tôi theo dõi trong khi lợi suất cổ tức dự kiến cao hơn 2 lần. Chúng tôi ước tính giá trị hợp lý là 16.900 đồng/CP, tương ứng với tổng mức sinh lời dự phóng là 33,7% bao gồm lợi suất cổ tức 14,7%.