CTCP Vinhomes (VHM): Khuyến nghị khả quan dành cho cổ phiếu VHM

Nguồn: MSB

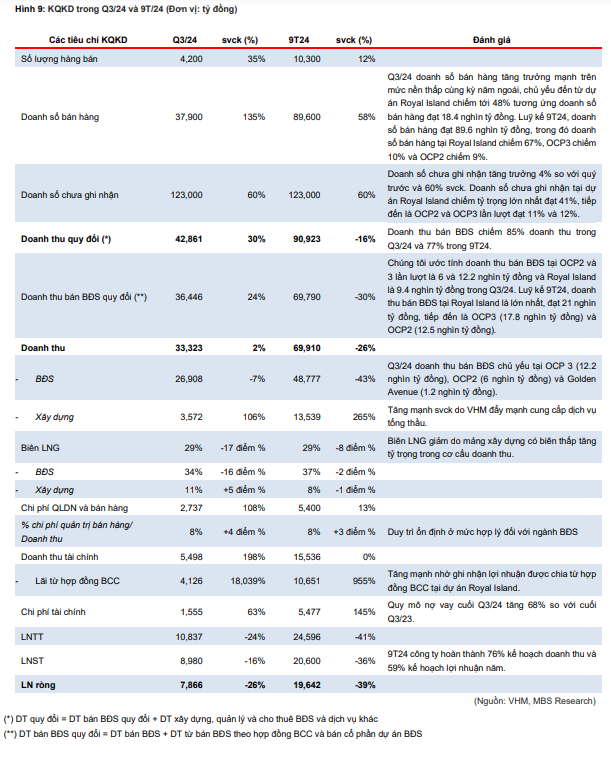

- Q3/24 doanh số bán hàng tăng 135% svck nhưng LN ròng giảm 26% svck do chưa kịp bàn giao tại dự án mới mở bán trong năm. Luỹ kế 9T24, doanh số bán hàng tăng 58% svck, LN ròng giảm 39% svck;

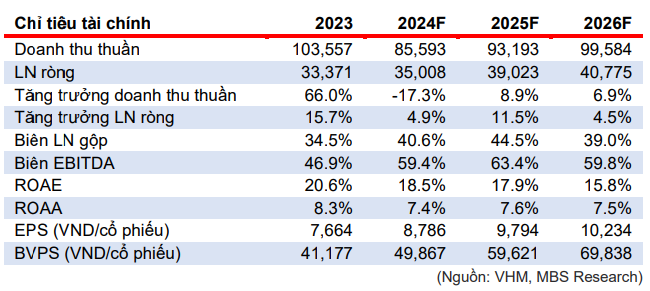

- Chúng tôi dự phóng LN ròng năm 2024-26 tăng trưởng 5%/11%/4% svck nhờ các đại dự án (Royal Island, Wonder Park);

- Chúng tôi khuyến nghị KHẢ QUAN với giá mục tiêu 54,700 đồng/CP.

Doanh số bán hàng tăng trưởng mạnh nhờ mở bán dự án Royal Island

Q3/24, doanh thu quy đổi đạt 42.9 nghìn tỷ đồng (+30% svck), LN ròng đạt 7.9 nghìn tỷ đồng (-26% svck). Trong kỳ, VHM đã bán được 4,200 căn (+35% svck), tương ứng với doanh số bán hàng đạt 37.9 nghìn tỷ đồng (+135% svck). Luỹ kế 9T24, doanh thu quy đổi đạt 90.9 nghìn tỷ đồng (-16% svck), LN ròng đạt 19.6 nghìn tỷ đồng (-39% svck). Doanh số bán hàng 9T24 đạt 89.6 nghìn tỷ đồng, trong đó doanh số tại Royal Island chiếm tới 67%. Doanh số chưa ghi nhận tính đến cuối kỳ đạt 123 nghìn tỷ đồng (+60% svck) trong đó dự án Royal Island chiếm 41%, OCP 2&3 lần lượt chiếm 11% và 12%.

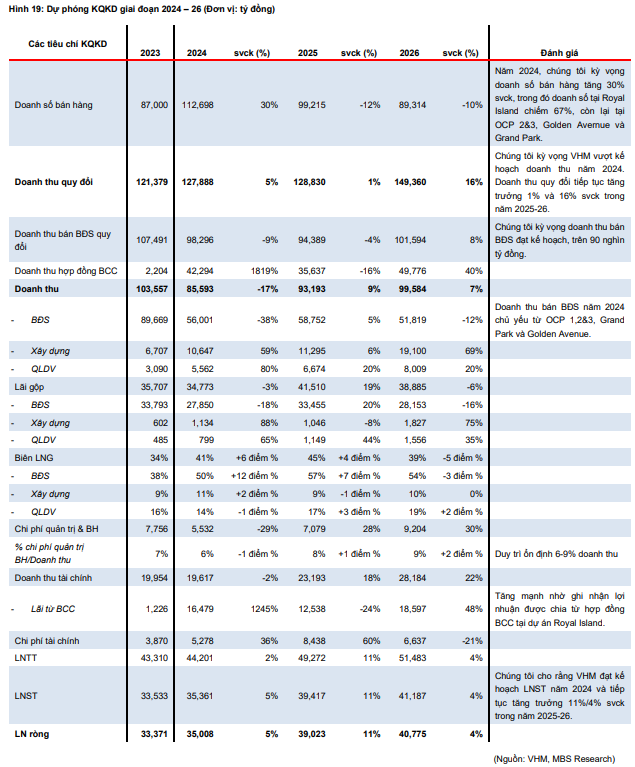

LN ròng 2024-26 dự báo tăng 5%/11%/4% trên mức nền cao

Năm 2024, chúng tôi dự phóng doanh thu quy đổi đạt 128 nghìn tỷ đồng (+5% svck), LN ròng đạt 35 nghìn tỷ đồng (+5% svck) và doanh số bán hàng đạt 113 nghìn tỷ đồng (+30% svck) nhờ bán BĐS tại dự án Royal Island và phần còn lại tại OCP 2&3, Golden Avenue và Grand Park. Sang năm 2025-26, doanh số bán hàng có thể giảm 12%/10% svck do kế hoạch mở bán dự án mới trong thời gian tới chỉ có Wonder Park trong khi khả năng VEF sẽ chuyển nhượng Global Gate cho đối tác khác. Qua đó, chúng tôi dự phóng doanh thu quy đổi tăng trưởng 1% và 16% svck, LN ròng tăng trưởng 11%/4% svck.

Khuyến nghị KHẢ QUAN với giá mục tiêu là 54,700 đồng/CP

Trong xu thế bán ròng trên TTCK Việt Nam, VHM là một trong những cổ phiếu bị ảnh hưởng lớn nhất khi khối ngoại đã giảm tỷ lệ sở hữu từ 22.5% vào đầu năm 2024 xuống 13.0% ở thời điểm hiện tại. Chúng tôi cho rằng đà bán ròng sẽ sớm dừng lại khi FED đã bắt đầu cắt giảm lãi suất và kinh tế Việt Nam trên đà hồi phục, từ đó áp lực bán VHM của khối ngoại sẽ được giảm bớt. Theo góc độ đầu tư dài hạn, chúng tôi cho rằng VHM phù hợp để tích lũy nhờ vị thế là doanh nghiệp BĐS hàng đầu Việt Nam, tiềm năng từ quỹ đất lớn chưa triển khai và tiềm năng tăng giá lớn (35.6%). Luận điểm đầu tư: (1) Doanh số bán hàng được thúc đẩy nhờ mở bán các đại dự án (2) Dự án mới đang dần hoàn thiện pháp lý đảm bảo cho tăng trưởng trong dài hạn (3) Lợi ích cổ đông được gia tăng (EPS tăng thêm 9%) sau khi công ty mua lại cổ phiếu quỹ.