Ngân hàng TMCP Á Châu (ACB): KQKD Q3/2024 chậm trễ thách thức mục tiêu cả năm

Nguồn: MSB

KQKD Q3/2024 chậm trễ thách thức mục tiêu cả năm

- Chúng tôi hạ dự báo LNST năm 2024 xuống 13.2% do KQKD 9T2024 thấp hơn kỳ vọng. chúng tôi cho rằng, ngân hàng khó có thể đạt được mục tiêu cả năm.

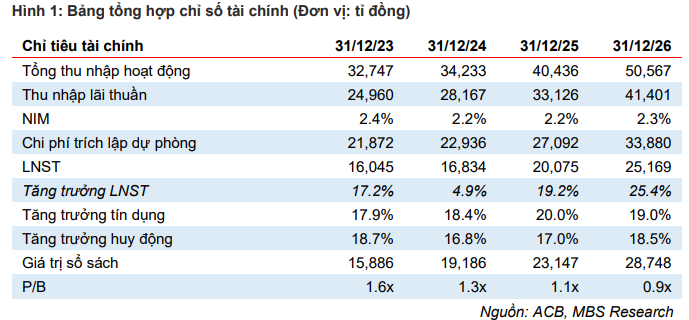

- LNST được kỳ vọng sẽ tăng trưởng mạnh mẽ 19.2% và 25.4% so với cùng kỳ (svck) trong năm 2025/2026 nhờ vào NIM tăng và sự hồi phục của NoII.

- Hạ khuyến nghị xuống TRUNG LẬP với giá mục tiêu thấp hơn là 27,100VND/CP do điều chỉnh giảm dự báo LN năm 2024-25.

Tăng trưởng doanh thu chậm lại trong Q3/2024 do TTTD yếu

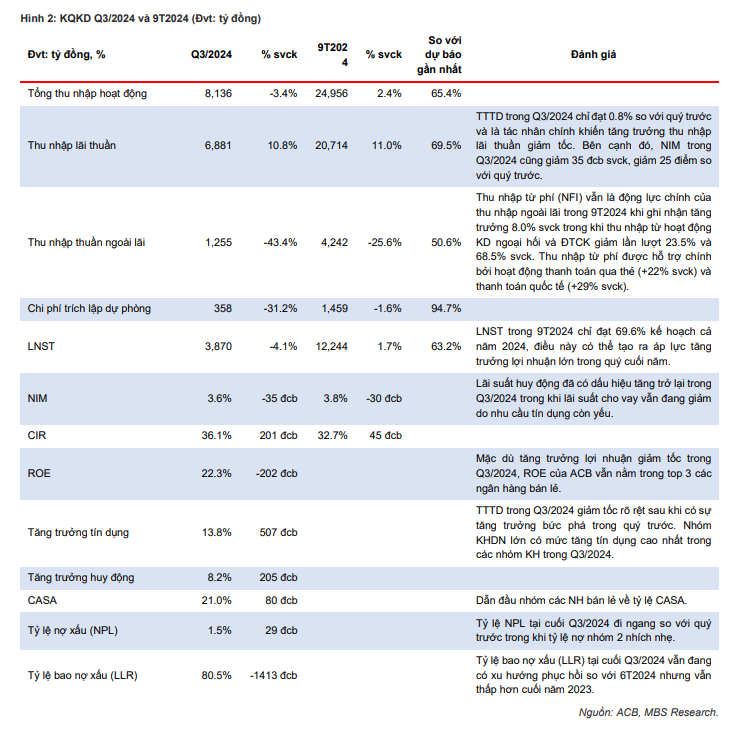

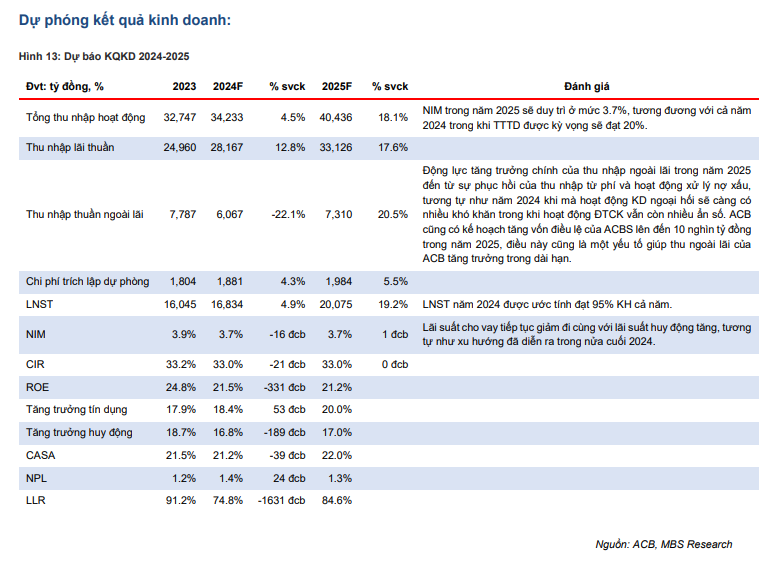

Trong 9T2024, tổng thu nhập hoạt động (TOI) đạt 24,956 tỉ đồng (+2.4% svck), trong đó thu nhập lãi thuần (NII) tăng 11.0% svck, trong khi thu nhập ngoài lãi (NoII) giảm 25.6% svck. Mặc dù NIM trong 9T2024 giảm 30 đcb svck, nhưng mức tăng trưởng tín dụng (TTTD) tích cực 13.8% so với đầu năm (cao hơn nhiều so với mức 7.78% toàn hệ thống) đã thúc đẩy tăng trưởng NII. Chi phí dự phòng tín dụng đạt 1,458 tỉ đồng (-1.6% svck). CIR 9T2024 được giữ ổn định ở mức 32.7% giúp LNST đạt 12,244 tỉ đồng (+1.7% svck), tương đương 69.6% kế hoạch cả năm. Chúng tôi ước tính NIM và chi phí tín dụng trong Q4/2024 sẽ giữ nguyên như Q3/2024 giúp LNST của ACB năm 2024 đạt 16.8 nghìn tỉ đồng, hoàn thành 95% kế hoạch cả năm.

Tăng trưởng LN năm 2025/26 được thúc đẩy NIM cải thiện và sự phục NoII

Trong năm 2025/26, chúng tôi kỳ vọng ACB có thể nâng mức TTTD lên 20%/năm với NIM duy trì ở mức 3.7% trong năm 2025 và tăng lên 3.9% trong năm 2026. Bên cạnh đó, thu nhập từ phí (NFI) tăng trở lại nhờ vào sự hồi phục của cho vay bán lẻ sẽ thúc đẩy tăng trưởng Noll. Chi phí tín dụng được duy trì ở mức 0.28%/năm trong 2 năm tới, thấp hơn một chút so với mức khoảng 0.34% và 0.30% trong 2 năm qua. Do đó, LNST được kỳ vọng sẽ tăng trưởng đáng kể lần lượt ở mức 19.2% và 25.4% trong năm 2025 và 2026.

Hạ khuyến nghị xuống TRUNG LẬP với giá mục tiêu 27,100VND/CP

Chúng tôi điều chỉnh lại giá mục tiêu trong 12 tháng dựa trên (i) giảm ước tính của PAT trong năm 2024/25 xuống 13.2%/13.6%, (ii) duy trì mục tiêu P/B ở mức 1.3 lần cho trọng số điều chỉnh là 25%/75% BVPS của năm 2024/2025. Bên cạnh đó, chúng tôi cũng hạ khuyến nghị về từ KHẢ QUAN về TRUNG LẬP trong báo cáo gần nhất vì giá thị trường hiện tại phản ánh phần lớn tiềm năng tăng trưởng doanh thu trong tương lai. Chúng tôi đánh giá rằng ACB xứng đáng được giữ trong dài hạn nhờ sự duy trì ROE ở mức cao trong các ngân hàng bán lẻ.