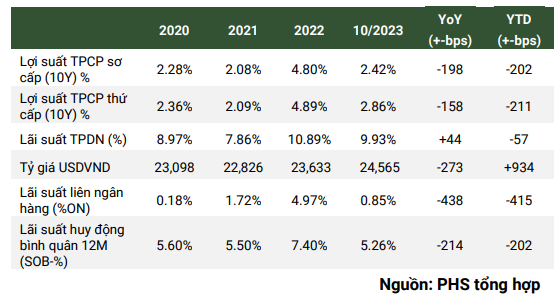

Báo cáo Thị trường Tiền tệ - Trái phiếu T10/2023: Tỷ giá trong tầm kiểm soát, mặt bằng lãi suất tiếp tục giảm

Nguồn: PHS

Tỷ giá trong tầm kiểm soát, mặt bằng lãi suất tiếp tục giảm

Thị trường TPCP sơ cấp

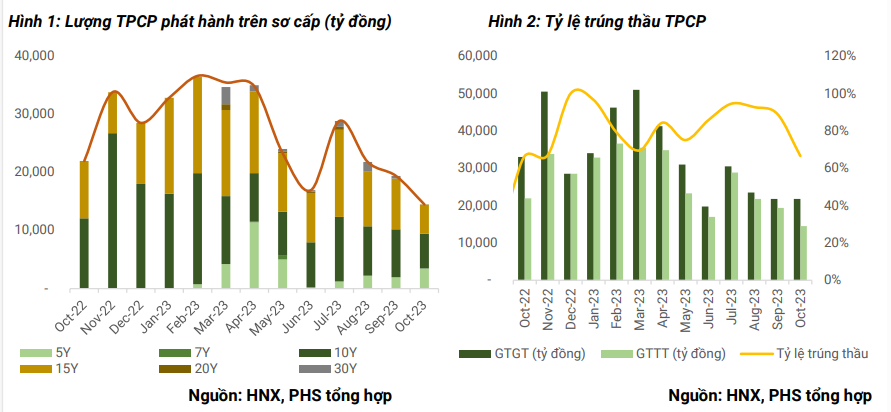

Trong tháng 10/2023, Kho bạc Nhà nước (KBNN) đã tổ chức 14 phiên đấu thầu trái phiếu Chính phủ với tổng giá trị gọi thầu (GTGT) là 21,750 tỷ đồng, bằng với tháng trước, tỷ lệ trúng thầu là 66.6%. KBNN gọi thầu ở các kỳ hạn từ 5 năm đến 30 năm. Trong đó, kỳ hạn 10 năm và 15 năm tiếp tục chiếm phần lớn giá trị trúng thầu, lần lượt ở mức 6,000 tỷ đồng và 5,000 tỷ đồng. Về tỷ lệ trúng thầu, kỳ hạn 5 năm trúng thầu 98.6%, kỳ hạn 10 và 15 năm lần lượt là 72.7% và 55.6%, kỳ hạn 20 năm không trúng thầu, và kỳ hạn 30 năm trúng thầu 5%. Các nhà đầu tư vẫn ưa chuộng những kỳ hạn ngắn hơn với thanh khoản tốt hơn.

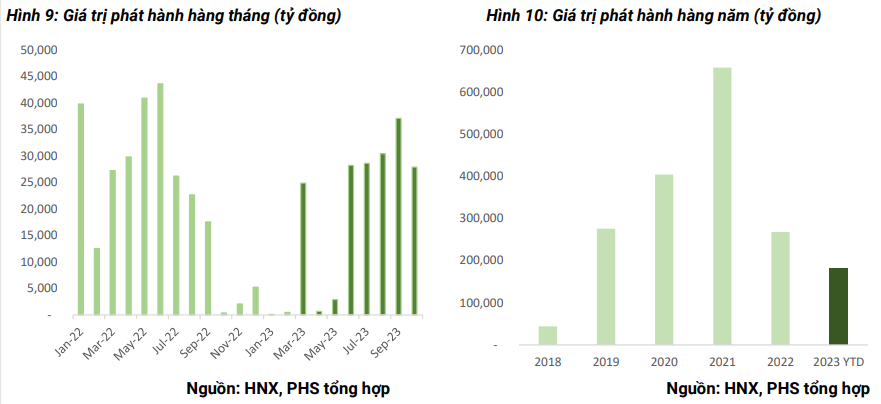

Lượng trúng thầu TPCP trên thị trưởng sơ cấp có dấu hiệu giảm rõ rệt. So với cùng kỳ tháng trước, tổng giá trị TPCP trúng thầu giảm 25.3%; so với cùng kỳ năm trước giảm 34.1%.

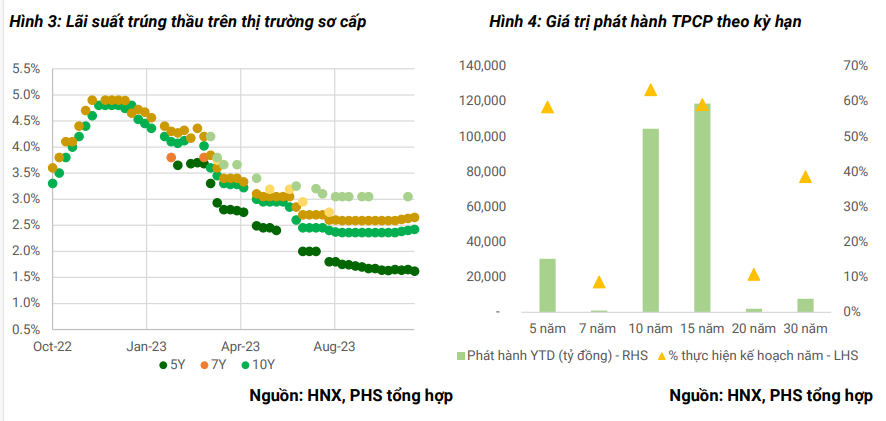

Trong tháng 10, lãi suất trúng thầu giảm 3 bps ở kỳ hạn 5 năm (từ 1.65% giảm về 1.62%), trong khi đó tăng 6 bps ở kỳ hạn 10 năm và 15 năm (10 năm: 2.42%, 15 năm 2.65%). Lũy kế từ đầu năm đến nay, lợi suất TPCP 5Y đã giảm 203 bps, 10Y: -211 bps, 15Y: 207bps, 20Y: -100 bps và 30Y: - 115bps. Lãi suất trúng thầu giảm mạnh trong 6 tháng đầu năm và đi ngang, ít biến động từ tháng 7 đến nay. Kỳ hạn phát hành TPCP bình quân từ đầu năm đến nay là 12.19 năm.

Tổng khối lượng TPCP phát hành trong 10 tháng qua là 264,356 tỷ đồng, tương đương 56.5% kế hoạch năm 2023 (468,000 tỷ đồng), tăng 93.3% so với cùng kỳ năm ngoái. Giá trị phát hành trong tháng 10 chỉ mới đạt 11.1% KH quý 4 (130,000 tỷ đồng - mức cao nhất trong 4 Quý). Lũy kế từ đầu năm đến nay, xét theo kỳ hạn, chỉ có các kỳ hạn 5, 10 và 15 năm đảm bảo giá trị trúng thầu trên 50% kế hoạch năm đề ra. Điều này sẽ gây áp lực lên Kho bạc nhà nước trong việc phát hành TPCP trong 2 tháng còn lại của năm nay khi nhu cầu đầu tư công đang tăng lên và lợi suất đang ở mức khá thấp, khó thu hút được các nhà đầu tư TPCP.

Kho bạc nhà nước dự kiến tiếp tục gọi thầu TPCP đều đặn, linh động trong việc điều chỉnh khối lượng gọi thầu, kỳ hạn gọi thầu và nâng dần lãi suất trúng thầu khi khoảng cách giữa lãi suất sơ cấp và thứ cấp vẫn còn cao, nhu cầu vốn đầu tư công dự kiến tăng mạnh và áp lực kế hoạch phát hành cao trong Quý 4 của Kho bạc.

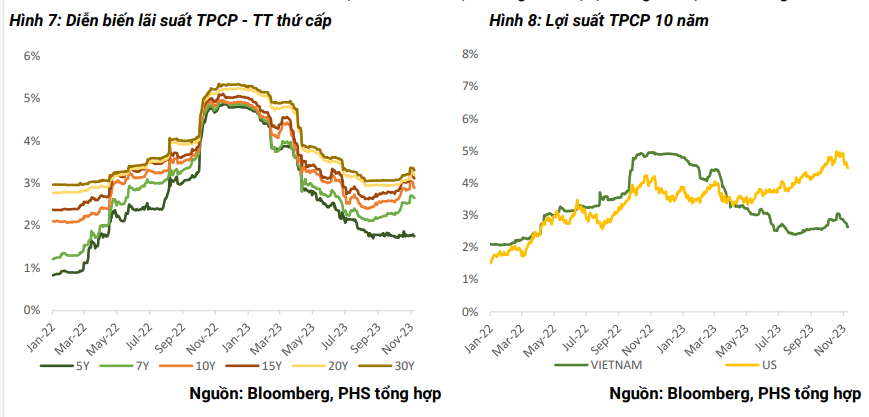

Thị trường TPCP thứ cấp

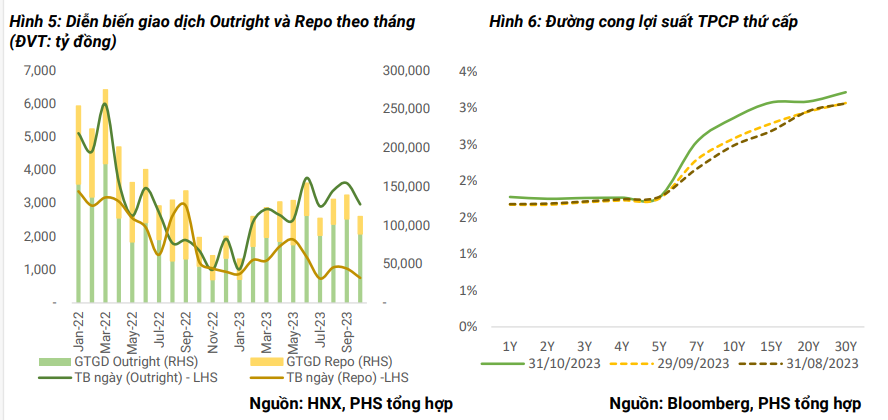

Giá trị giao dịch Outright tháng 10 đạt 89.26 nghìn tỷ đồng (-17.7%MoM) và giao dịch Repo đạt 22.68 nghìn tỷ đồng (-27.1% MoM). So với cùng kỳ năm trước, khối lượng giao dịch Outright tháng 10 tăng 87.9% và Repo giảm 39.2%. Tổng giá trị giao dịch toàn thị trường 10 tháng đạt trên 1,205.21 nghìn tỷ đồng, giảm 32.03% YoY; giá trị giao dịch bình quân 1 phiên hơn 5,000 tỷ đồng, thấp hơn rất nhiều so với giai đoạn các năm trước (2022: 7,696 tỷ đồng, 2021: 9,074 tỷ đồng, 2020: 8,788 tỷ đồng)

Thanh khoản thị trường giảm trong tháng 10, cùng với đó lợi suất TPCP trên thị trường thứ cấp tiếp tục bật tăng mạnh ở hầu hết các kỳ hạn. Trong đó, mức tăng mạnh nhất được ghi nhận ở ở các kỳ hạn 7Y đến 15Y với mức tăng từ 25-30 bps, đối với các kỳ hạn ngắn hơn 5Y, lợi suất giảm từ 5-10 bps và các kỳ hạn dài hơn 20-30Y, lợi suất tăng 15 bps so với cuối tháng 9. Điều này cũng khá tương đồng với cơ cấu giao dịch trái phiếu theo kỳ hạn. Kỳ hạn 7 năm và 10 năm tăng lên qua các năm, chiếm trên 75% tổng giá trị giao dịch; kỳ hạn dưới 5 năm hiện chỉ chiếm dưới 10% tổng giá trị giao dịch.

Cơ cấu Nhà đầu tư tham gia giao dịch Outright chiếm tỷ trọng lớn nhất vẫn là nhóm Ngân hàng thương mại (75.5% tổng giá trị giao dịch Outright toàn thị trường), tiếp theo là nhóm các Công ty chứng khoán (13.85%), các Công ty bảo hiểm (3.86%) và Quỹ đầu tư (0.55%).

Động thái phát hành tín phiếu của Ngân hàng nhà nước diễn ra trong tháng 10 đã khiến thanh khoản thị trường trái phiếu thứ cấp eo hẹp và lợi suất TPCP bật tăng ở hầu hết các kỳ hạn. Ngày 9/11, Ngân hàng nhà nước đã thông báo dừng việc phát hành tín phiếu sau hơn 1 tháng thực hiện nghiệp vụ này. Tin tức này cùng với sự hạ nhiệt của lợi suất TPCP Mỹ đã khiến cho lợi suất TPCP Việt Nam giảm nhẹ lại vào giai đoạn đầu tháng 11.

Tuy nhiên, chúng tôi dự báo lợi suất TPCP Việt Nam sẽ tiếp tục tăng trong thời gian tới do: (1) tín dụng dự kiến sẽ phục hồi tốt trong các tháng tiếp theo và năm 2024; do đó, chúng tôi cho rằng thanh khoản thị trường liên ngân hàng sẽ bớt dồi dào và lợi thế về chi phí vốn của các NHTM sẽ giảm bớt, (2) đầu tư công được thúc đẩy, nhu cầu phát hành của Kho bạc sẽ tăng dần.

Thị trường TPDN

Theo dữ liệu từ HNX, tính đến ngày công bố thông tin 31/10/2023, có 26 đợt phát hành TPDN trong tháng 10/2023 với tổng giá trị là 27,876 tỷ đồng, giảm 24.8% MoM nhưng gấp 76 lần so với cùng kỳ năm ngoái. Lũy kế từ đầu năm đến nay, tổng giá trị phát hành TPDN được ghi nhận là 181,275 tỷ đồng, giảm 30.4% YoY. Hoạt động phát hành TPDN chỉ mới tích cực hơn kể từ tháng 6.

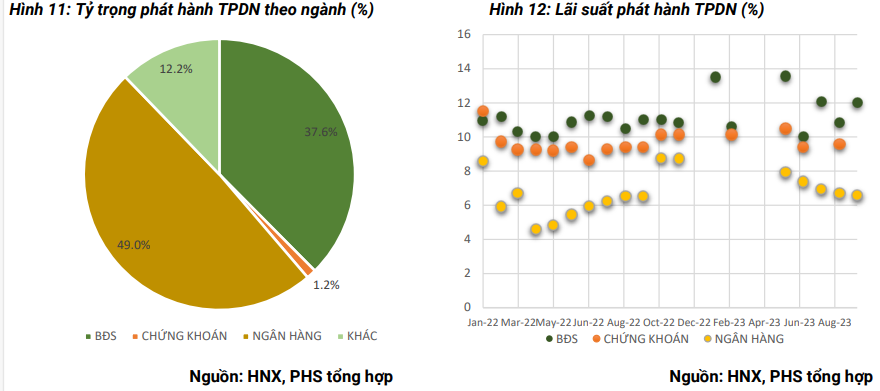

Trong tỉ trọng phát hành 10 tháng đầu năm, ngành Ngân hàng là tổ chức phát hành lớn nhất, chiếm tỷ trọng 49% tổng giá trị phát hành của toàn thị trường TPDN, theo sau là ngành BĐS với 37.6%. Lượng đáo hạn trái phiếu trong năm lớn cùng với nhu cầu tăng phát hành để đảm bảo tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm từ mức 34% xuống 30%, áp dụng từ ngày 1/10 theo thông tư 08 là nguyên nhân chính khiến các Ngân hàng đẩy mạnh phát hành trong Q3/2023. Các Ngân hàng có giá trị phát hành lớn kể từ đầu năm đến nay bao gồm Ngân hàng thương mại cổ phần (NHTMCP) Á Châu, NHTMCP Kỹ Thương Việt Nam, NHTMCP Phương Đông. Trong khi đó, các doanh nghiệp Bất động sản có khối lượng phát hành lớn phải kể đến là Công ty TNHH Capitaland Tower, Công ty TNHH Đầu tư và Phát triển Đô Thị Hưng Yên, Công ty cổ phần Vinhomes.

Các đợt phát hành TPDN trong tháng có lãi suất trung bình 9.9%/năm, trong đó nhóm ngân hàng tiếp tục là nhóm có lãi suất phát hành thấp nhất quanh 6.6%, nhóm bất động sản quanh 12%(CTCP Vinhomes phát hành hơn 5,000 tỷ đồng trái phiếu với lãi suất 12% cho kỳ hạn 2 năm), các nhóm còn lại vẫn duy trì mức lãi suất phát hành cao bình quân quanh 11%/năm.

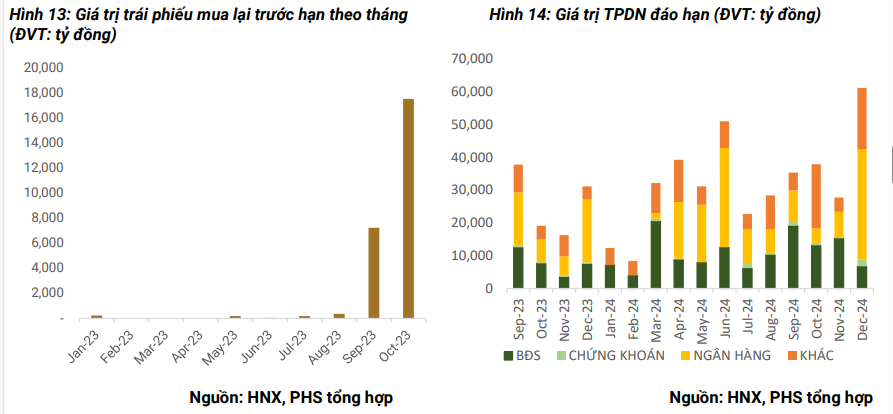

Trong tháng 10, các doanh nghiệp đã mua lại hơn 17,530 tỷ đồng. Chỉ riêng trong tháng 10, tổng giá trị trái phiếu được mua lại trước hạn đã chiếm 68% tổng giá trị trái phiếu mua lại trước hạn từ đầu năm đến nay. Điều này cũng khá dễ hiểu khi mặt bằng lãi suất hiện tại trên thị trường dân cư đã thấp hơn rất nhiều so với giai đoạn trước. Dự kiến, lãi suất cho vay sẽ tiếp tục hạ nhiệt do lãi suất huy động đã giảm xuống mức dưới 4 - 5.5%/năm cho kỳ hạn 12 tháng và những hỗ trợ từ phía Chính phủ. Tín dụng trong nền kinh tế sẽ sớm được đẩy mạnh thông qua kênh vay nợ từ phía Ngân hàng trong các tháng tới, cũng như các doanh nghiệp có thể phát hành trái phiếu mới với lãi suất tốt hơn.

Trong 2 tháng cuối năm 2023, ước tính sẽ có khoảng 47,000 tỷ đồng trái phiếu đáo hạn.

Dự kiến, giá trị mua lại của TPDN sẽ tiếp tục tăng lên trong thời gian tới khi các doanh nghiệp phát hành trong thời gian trước đây với lãi suất cao có thể đảo nợ để có một mức chi phí vốn tốt hơn. Dự kiến mặt bằng lãi suất cho vay sẽ giảm khi lãi suất huy động dần chạm đáy. Chúng tôi thấy rằng áp lực đáo hạn trong năm 2024 vẫn còn khá cao. Tuy nhiên, môi trường lãi suất thấp cùng thanh khoản dồi dào sẽ hỗ trợ phần nào khiến cho thị trường TPDN không gặp những cú sốc như các giai đoạn trước.

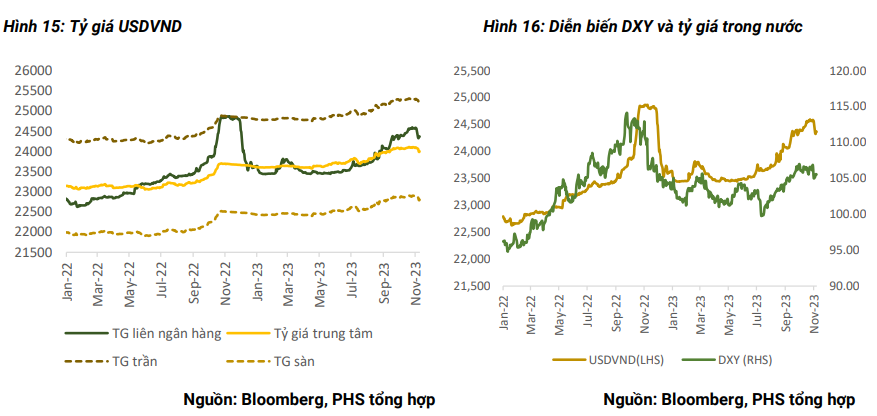

Thị trường ngoại hối

Trong tháng 10, tỷ giá USDVND biến động khá mạnh, có thời điểm tiệm cận gần 24,600, tăng gần 300 điểm so với thời điểm cuối tháng 9 và tăng 4.1% so với đầu năm. Đến thời điểm cuối tháng 10 tỷ giá đã hạ nhiệt bớt nhưng vẫn tăng 3.9% so với đầu năm. Đồng USD thế giới tiếp tục tăng trong tháng 10 do những lo ngại về việc neo giữ lãi suất ở mức cao của Fed, lợi tức trái phiếu kho bạc Mỹ tăng đột biến và những diễn biến đáng lo ngại xung quanh cuộc chiến tại Trung Đông. Trong nước, mặc dù Ngân hàng nhà nước hút lượng tiền dư thừa trên hệ thống thông qua việc phát hành Tín phiếu nhưng lãi suất VND vẫn neo ở mức thấp và lãi suất swap (chi phí vốn của các Ngân hàng thương mại trong việc nắm giữa Dollar) vẫn âm sâu là yếu tố khiến tỷ giá vẫn giữ đà tăng trong tháng 10.

Qua thời điểm đầu tháng 11, đồng USD thế giới thể hiện sự suy yếu khi Fed bắt đầu giai đoạn chuyển giao chính sách điều hành sang hướng ngừng tăng lãi suất. Trong nước, nguồn cung USD từ dòng vốn FDI, thặng dư thương mại,.. tất cả đã hỗ trợ tỷ giá USDVND hạ nhiệt. Tính từ đầu tháng 11 dến ngày 9/11, tỷ giá đã giảm gần 200 điểm.

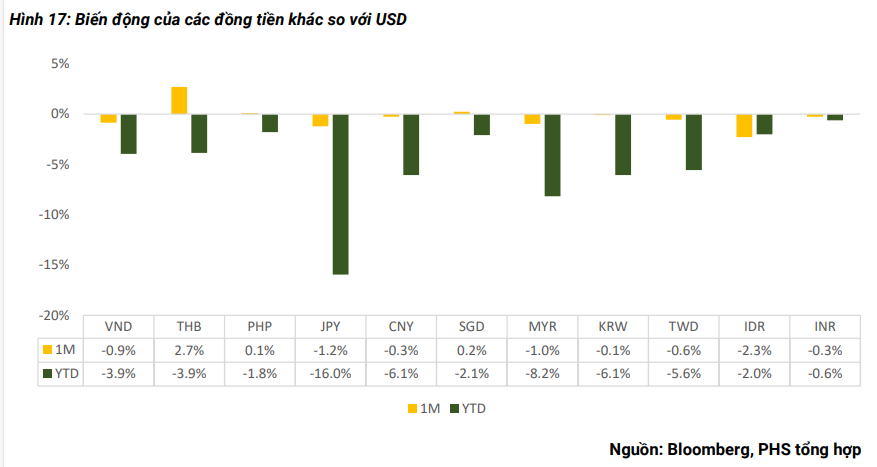

Đà mất giá của các đồng tiền trong khu vực đã bắt đầu có dấu hiệu chậm lại trong tháng 10 so với các tháng trước. Tuy nhiên, lũy kế từ đầu năm đến nay, mức mất giá của các đồng tiền vẫn còn rất cao. So với các đồng tiền trong khu vực, mức mất giá của đồng VND vẫn thấp hơn và vẫn được xem là một đồng tiền khá ổn định. Các yếu tố vĩ mô tích cực dự kiến tiếp tục hỗ trợ cho đồng VND như: dòng vốn giải ngân FDI duy trì tích cực, thặng dư thương mại 10 tháng gần 25 tỷ USD, kiểu hối dự kiến về Việt Nam trong năm 2023 đạt 14 tỷ USD,…

Tỷ giá dự kiến giao dịch trong biên độ 24,250-24,350. Chúng tôi thấy rằng, việc Ngân hàng Nhà nước thông báo dừng phát hành Tín phiếu từ đầu tháng 11 có thể là động thái cho thấy tỷ giá đã được kiểm soát. Qua đó, chúng tôi tin là rủi ro về tỷ giá đã được giảm bớt phần nào.

Thị trường tiền tệ

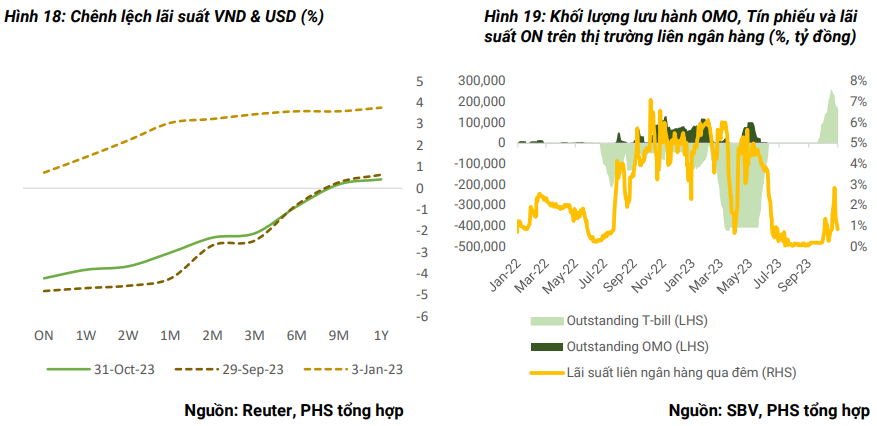

Nghiệp vụ thị trường mở: Trong tháng 10, NHNN tiếp tục phát hành tín phiếu trên thị trường mở. Tổng cộng gần 225.3 nghìn tỷ đồng trong 22 phiên liên tiếp cho kỳ hạn 28 ngày. NHNN tiếp tục thực hiện đấu thầu theo lãi suất với lãi suất trúng thầu mặc dù đã tăng lên 50-100 bps so với tháng trước nhưng lãi suất vẫn tương đối thấp, trong khoảng từ 1 – 1.5%. Hành động phát hành tín phiếu của NHNN chủ yếu là đang điều tiết lượng tiền dư thừa trên hệ thống thanh khoản liên ngân hàng khi mà tín dụng tăng trưởng kém và giải ngân đầu tư công không đạt được như kỳ vọng khiến cho chênh lệch lãi suất VND và USD lớn, thúc đẩy việc găm giữ USD kiếm lời của các Ngân hàng thương mại.

Ngày 9/11, NHNN đã phát đi thông báo ngừng việc phát hành Tín phiếu. Theo đó, lượng tín phiếu outstanding tính đến ngày 9/11 là 174.65 nghìn tỷ đồng. Theo như chúng tôi ước tính, lượng tiền bị này sẽ quay trở lại toàn bộ thị trường vào đầu tháng 12.

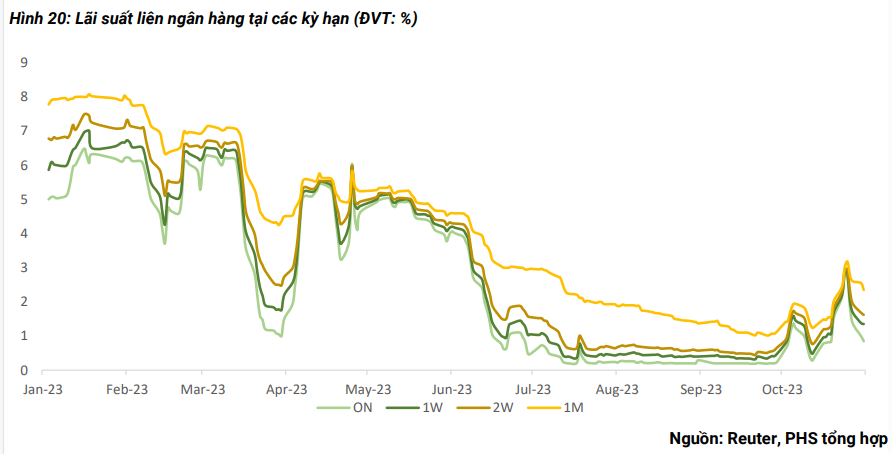

Lãi suất liên ngân hàng: Lãi suất VND liên ngân hàng tăng mạnh ở hầu hết các kỳ hạn trong tháng 10 trước tín hiệu liên tục phát hành của NHNN. Tuy nhiên, sau đó đã hạ nhiệt trở lại nhanh chóng vào thời điểm cuối tháng. Kết tháng lãi suất liên ngân hàng kỳ hạn ON giao dịch ở mức 0.85%, 1W: 1.35%, 2W: 1.62%, 1M; 2.35%.

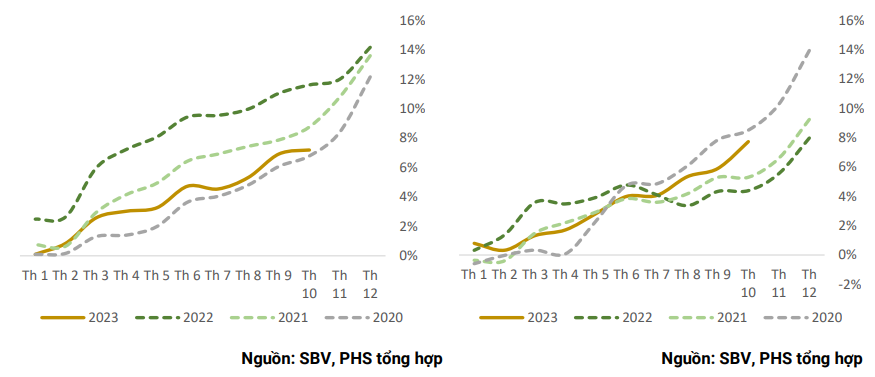

Lãi suất liên ngân hàng liên tục giảm xuống thấp mặc dù Ngân hàng nhà nước liên tục phát hành tín phiếu. Điều này cũng dễ hiểu khi tăng trưởng tín dụng đến 31/10 vẫn chậm (+7.19% YTD); trong khi đó, số liệu về tăng trưởng huy động (+7.73%) vẫn ghi nhận tốt đến cuối tháng 10.

Tăng trưởng tín dụng dự kiến sẽ bắt đầu có dấu hiệu khởi sắc hơn trong phần còn lại của năm nay và năm 2024 khi mặt bằng lãi suất cho vay giảm bắt kịp đà giảm của lãi suất huy động. Hiện tại, mặt bằng chung của lãi suất huy động toàn thị trường đã thấp hơn giai đoạn trước dịch Covid-19, bình quân quanh 4 – 5.5% cho kỳ hạn 12 tháng. Qua đó, chúng tôi cho rằng đây sẽ là động lực thúc đẩy các NHTM cắt giảm lãi suất đầu ra. Ngoài ra, việc đẩy mạnh tháo gỡ các vướng mắc trên thị trường Bất động sản của Chính phủ cũng sẽ giúp khơi thông dòng chảy tín dụng vào thị trường này.