Báo cáo thị trường trái phiếu doanh nghiệp quý IV/2022

Nguồn: MBS

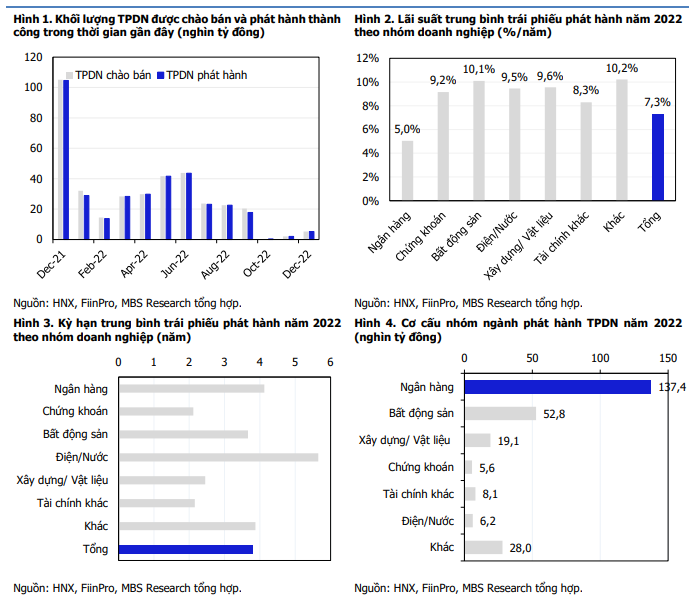

Năm 2022, thị trường trái phiếu doanh nghiệp diễn ra với nhiều biến động trong hoạt động phát hành và thay đổi trong khung pháp lý. Trong cả năm chỉ có khoảng 257,2 nghìn tỷ đồng TPDN được huy động qua kênh riêng lẻ, công chúng và 2 đợt phát hành giá trị 625 triệu USD qua kênh quốc tế, giảm khoảng 62% so với năm 2021. Kỳ hạn bình quân là 3,81 năm, lãi suất bình quân là 8,1%/năm. Nhóm ngân hàng dẫn đầu khi chiếm 53,4% lượng trái phiếu phát hành, đạt 137,4 nghìn tỷ đồng, tiếp sau đó là nhóm bất động sản với 52,7 nghìn tỷ đồng huy động được, tỷ lệ 20,5%.

Thị trường Trái phiếu doanh nghiệp

Trong Q4/2022, không có trái phiếu phát hành ra công chúng và phát hành ra quốc tế. Giá trị phát hành của hầu hết tất cả các nhóm ngành trong quý 4 năm 2022 đều sụt giảm so với quý 4 năm 2021. Trong quý 4, có 7,6 nghìn tỷ đồng TPDN được phát hành, giảm khoảng 88% so với quý 3 và giảm 97% so với cùng kỳ năm trước.

Thị trường chứng khoán, trái phiếu trong năm 2022 có nhiều khó khăn, nguyên nhân chủ yếu từ niềm tin của nhà đầu tư và thanh khoản thị trường trong nước, cũng như tâm lý thận trọng của nhà đầu tư trước những bất ổn và triển vọng kém tích cực về tình hình kinh tế - chính trị thế giới. Tổng cộng trong cả năm 2022, các doanh nghiệp Việt Nam đã phát hành thành công 257,2 nghìn tỷ đồng TPDN ra thị trường, giảm khoảng 62% so với năm 2021, trong đó kênh phát hành riêng lẻ chiếm khoảng 97%, còn lại là TPDN phát hành ra công chúng chỉ chiếm gần 3% tổng khối lượng phát hành. Kỳ hạn bình quân gia quyền của các trái phiếu này là 3,81 năm, lãi suất 7,7%/năm.

Vài tháng gần đây, lãi suất huy động tại NHTM tăng mạnh lên mức trên 9% đối với kỳ hạn 12 tháng, xu hướng gửi tiền vào NH cũng tăng dần lại khiến nhiều nhà đầu tư chuyển dần sang tham gia kênh tiền gửi tiết kiệm. Trong 3 tháng gần nhất, các ngân hàng đã phát hành 3,7 nghìn tỷ đồng trái phiếu. Tính trong năm 2022, có 24 ngân hàng khác nhau huy động được 137,4 nghìn tỷ đồng trái phiếu, tỷ lệ 53,4%. Kỳ hạn bình quân gia quyền các trái phiếu ngân hàng là 4,13 năm. Mức lãi suất bình quân đạt 5%/năm.

Nhóm đứng thứ 2 về mặt khối lượng trái phiếu phát hành là nhóm Bất động sản, hoạt động phát hành trái phiếu doanh nghiệp bất động sản trong quý 4/2022 suy giảm khi tổng số đợt phát hành trong quý chỉ đạt với 570 tỷ đồng TPDN, còn từ đầu năm lượng trái phiếu huy động lên tới 44,5 nghìn tỷ đồng, chiếm 20% tổng lượng trái phiếu phát hành. Lãi suất bình quân gia quyền của những trái phiếu bất động sản là 10,1%/năm, giảm 1 điểm phần trăm so với năm 2021 trong khi kỳ hạn bình quân là 3,66 năm.

Các doanh nghiệp khác phát hành gần 67.010 tỷ đồng TPDN, trong đó chủ yếu thuộc ngành Xây dựng/ Vật liệu xây dựng với hơn 19 nghìn tỷ đồng trái phiếu phát hành trong cả năm 2022, chiếm 9,2% tổng giá trị phát hành trái phiếu riêng lẻ. Lãi suất huy động trái phiếu các doanh nghiệp này cũng ở mức cao hơn trung bình, đạt mức 9,6%/năm và kỳ hạn bình quân là 2,27 năm.

Trong cả năm 2022, có 2 đợt phát hành TPDN ra thị trường quốc tế của CTCP Tập đoàn Vingroup bao gồm đợt 1 với giá trị phát hành 525 triệu USD có kỳ hạn là 5 năm và lãi suất là 4%/năm và đợt 2 với giá trị phát hành 100 triệu USD có kỳ hạn là 59 tháng và lãi suất là 4%/năm.

Bộ Tài chính vừa công bố dự thảo sửa đổi Nghị định 65 – khung pháp lý mới nhất về trái phiếu doanh nghiệp, bổ sung Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế:

- Giãn thời gian thực hiện quy định này trong vòng 1 năm. Cụ thể, dự thảo Nghị định (sửa đổi) đề xuất, lùi tới đầu năm 2024. Trong đó một số quy định sẽ có hiệu lực từ 1/1/2024, muộn hơn 1 năm so với đề xuất ban đầu để thị trường có thêm thời gian thích nghi với những quy định mới, nhằm khơi thông nút thắt thanh khoản cũng như cải thiện sức cầu thị trường. Những quy định lùi thời hạn hiệu lực bao gồm: (i) định nghĩa về nhà đầu tư chuyên nghiệp; (ii) thời gian phân phối trái phiếu; và (iii) bắt buộc xếp hạng tín dụng.

- Dự thảo sửa đổi Nghị định 65 cho phép các trái phiếu phát hành trước đây còn dư nợ thì được gia hạn với thời gian tối đa là 2 năm.

- Ngoài ra, cho phép doanh nghiệp phát hành và nhà đầu tư nắm giữ trái phiếu thỏa thuận về việc chuyển đổi khoản thanh toán gốc, lãi trái phiếu đến hạn thành khoản vay hoặc tài sản khác…