Báo cáo TTCk tháng 10 - triển vọng tháng 11

Nguồn: BVSC

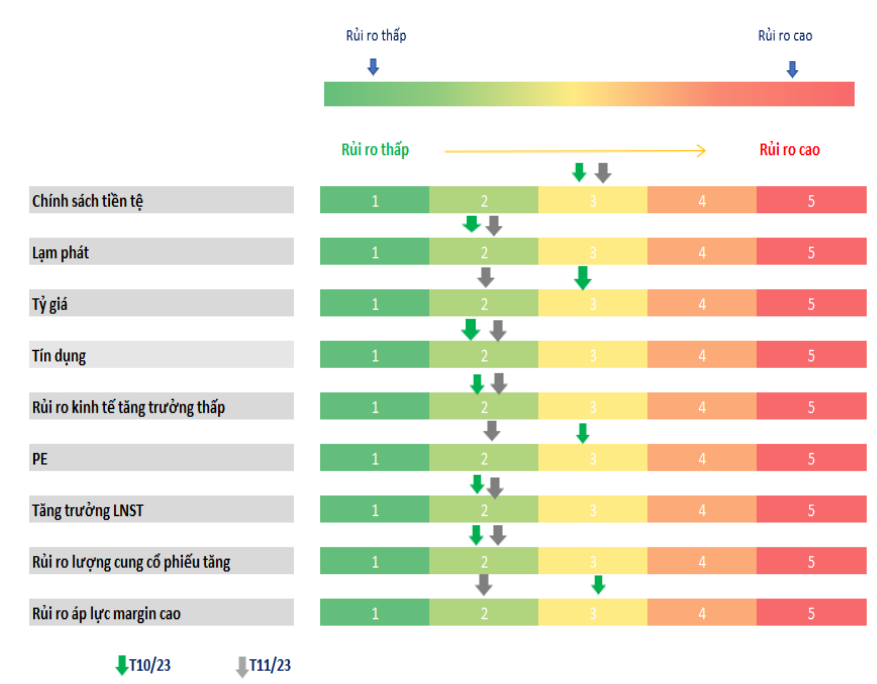

Thị trường đã chiết khấu đáng kể các yếu tố rủi ro trong tháng 10, mở ra cơ hội hồi phục trong tháng 11

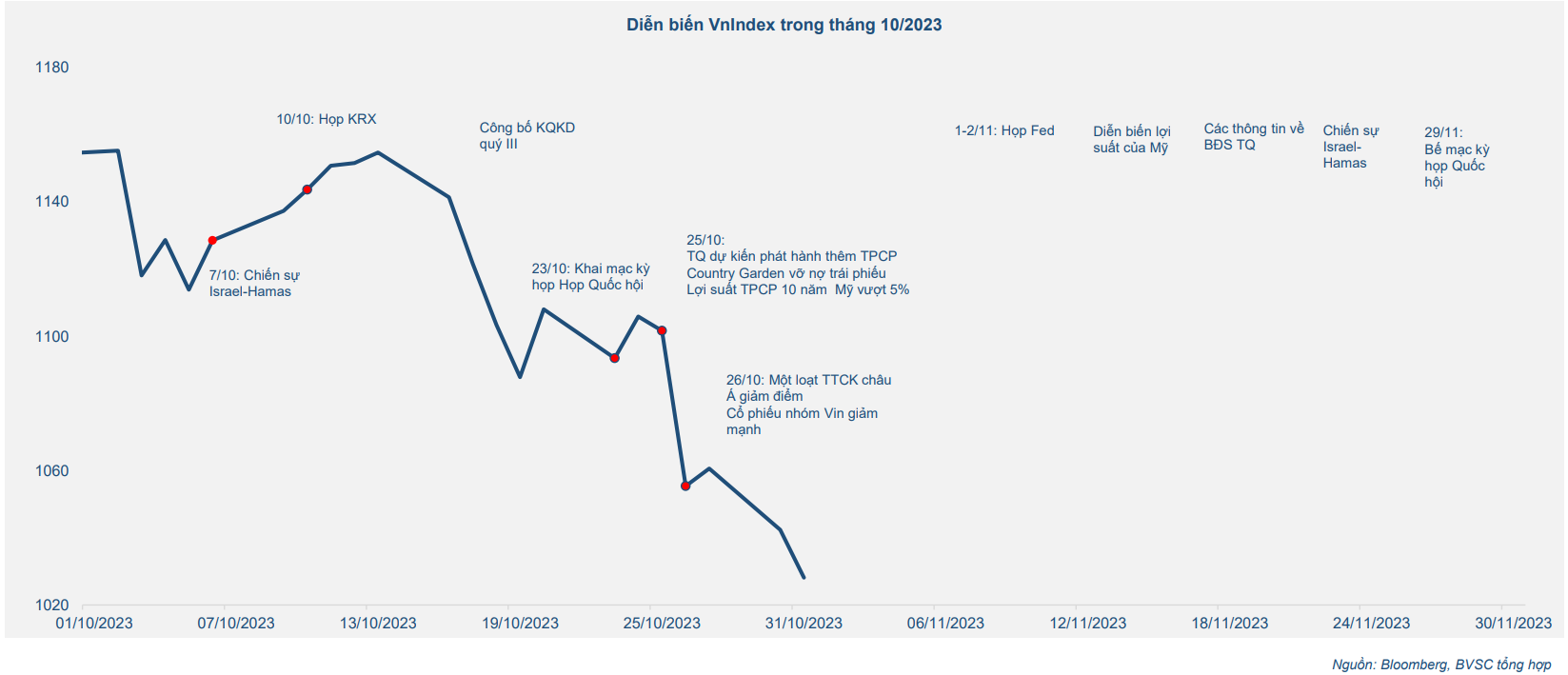

VnIndex giảm mạnh trong tháng 10 khi phải đối mặt với một loạt các thông tin không tích cực từ cả trong và ngoài nước. Kết quả cuộc họp của Fed trong tháng 11 và 12, trái phiếu đáo hạn và các xung đột địa chính trị sẽ là các yếu tố chi phối thị trường trong tháng 11.

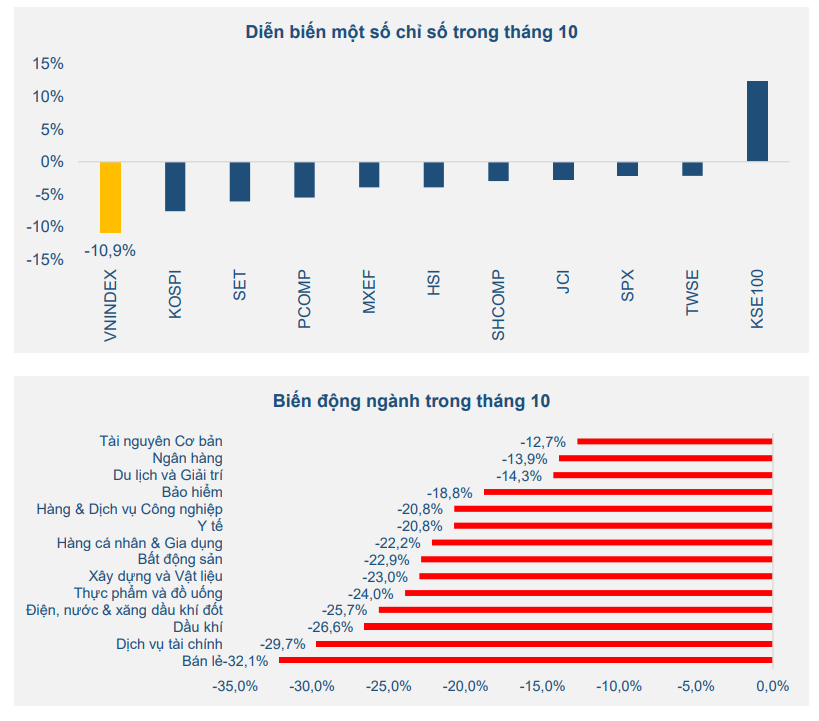

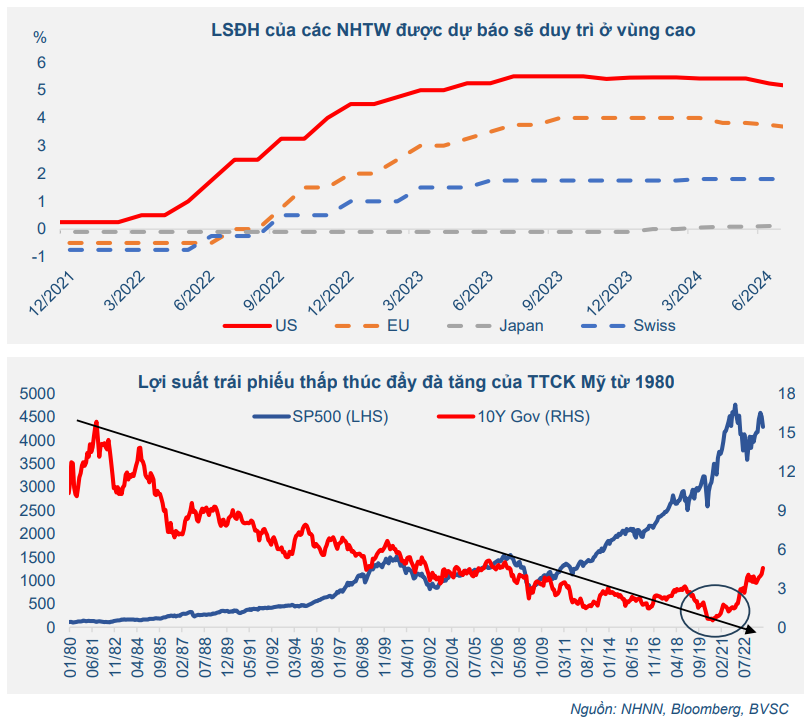

- Thị trường chứng khoán Việt Nam chịu áp lực giảm theo diễn biến chung của TTCK thế giới trong tháng 10. Lợi suất TPCP 10 năm của Mỹ tiệm cận mức đỉnh 5%, cao nhất kể từ năm 2007 đã kéo theo lợi suất TPCP nhiều quốc gia châu Á và Việt Nam đi lên, tác động tiêu cực đến tam lý thị trường.

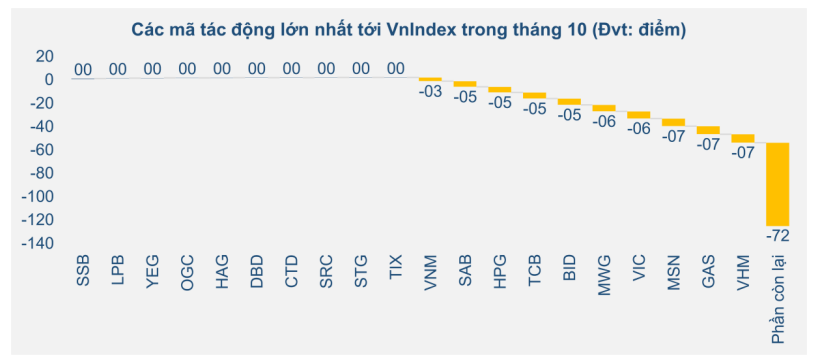

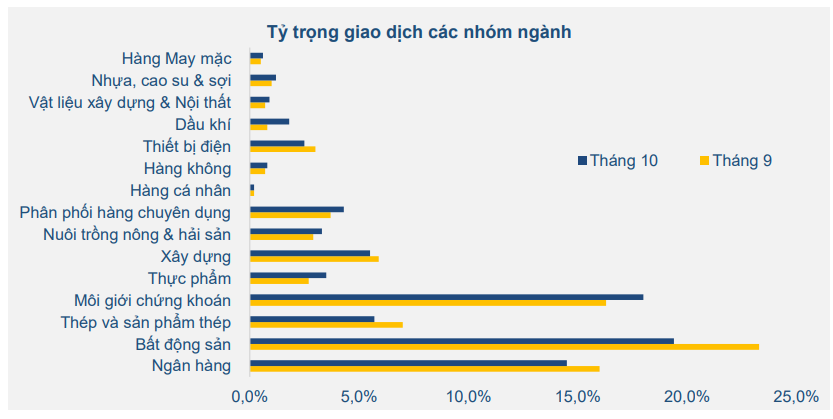

- Cùng với đó, sự sụt giảm của nhóm họ phiếu Vin đã lấy đi 15,6 điểm của VnIindex. Nhóm vốn hóa lớn là Bán lẻ (032,1%), Dịch vụ tài chính (-29,7%), Bất động sản (-22,9%) giảm mạnh cũng dẫn đến tâm lý tiêu cực của thị trường, khiến VnIndex diễn biến ảm đảm của VnIndex các phiên giao dịch cuối tháng.

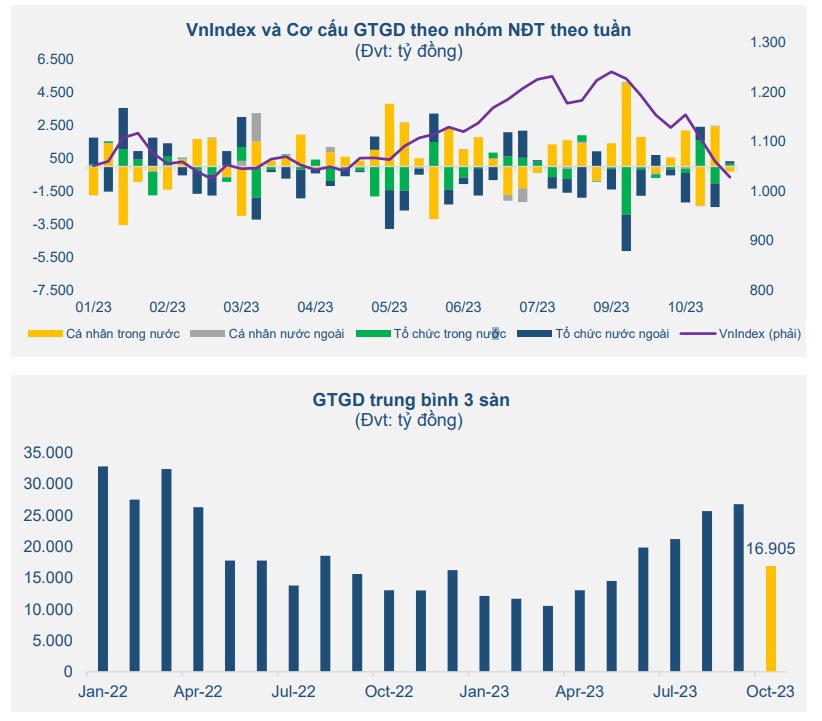

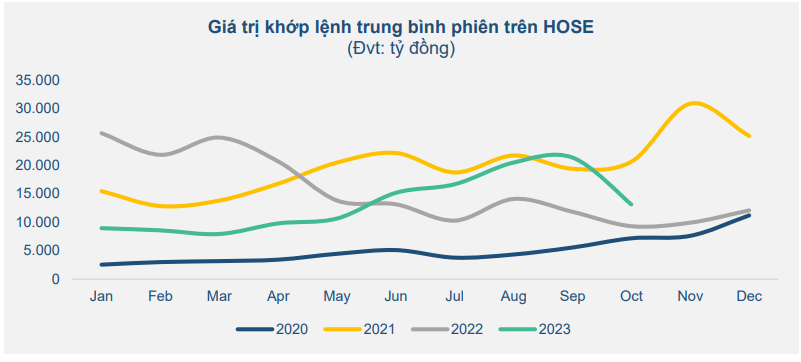

Thanh khoản thị trường

Giá trị giao dịch sụt giảm mạnh trong tháng 10, tâm lý nhà đầu tư bi quan, lo sợ trước diễn biến tiêu cực của TTCK.

- Giá trị giao dịch trung bình 3 sàn đạt 16.905 tỷ đồng, giảm 36,87% so với tháng 9.

- Các nhà đầu tư thận trọng, khi VnIndex trong tháng 10 có thời điểm chạm 1.154,73 điểm, tăng 14,66% từ đầu năm.

- Rủi ro về tỷ giá, địa chính trị, áp lực từ các thông tin về trái phiếu là các yếu tố gây áp lực đến thị trường. Lực cầu yếu khiến cho thị trường chứng kiến các phiên giao dịch với biên độ giảm lớn.

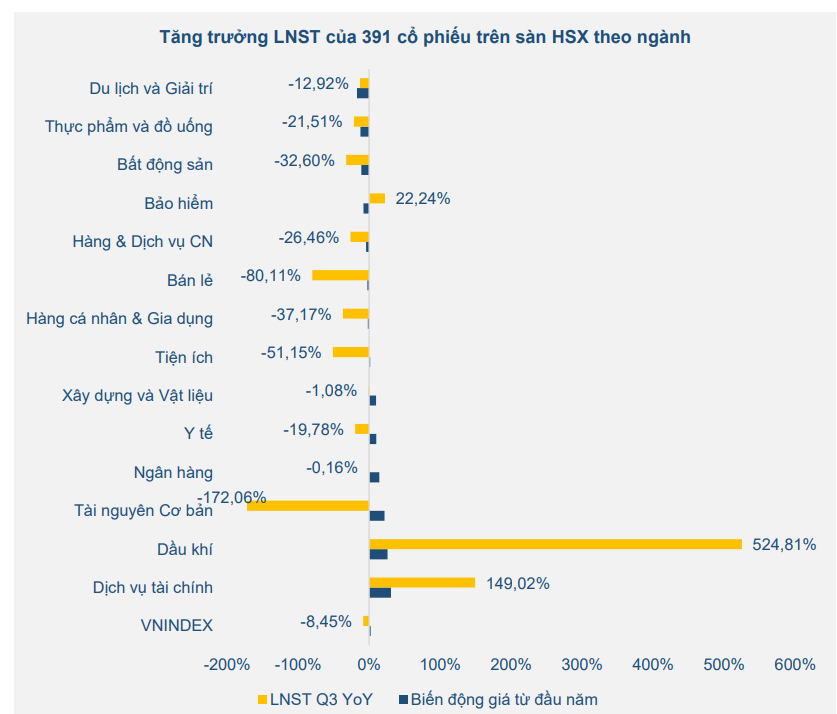

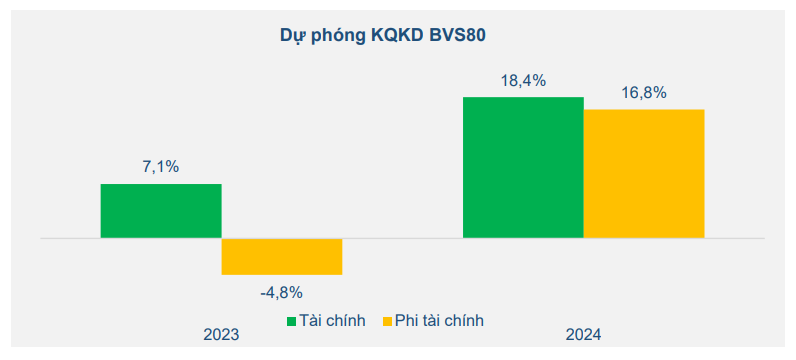

Bức tranh lợi nhuận của các doanh nghiệp

Kết quả kinh doanh Q3/2023 giảm nhẹ so với cùng kỳ năm ngoái (YoY) nhưng có sự phân hóa rõ rệt giữa các nhóm ngành.

- LNST trong quý III tiếp tục có sự phân hóa lớn giữa các nhóm ngành. Ngoại trừ nhóm Dầu khí ghi nhận lợi nhuận đột biến (+524%) do câu chuyện riêng của doanh nghiệp, chỉ có nhóm Dịch vụ Tài chính cũng ghi nhận kết quả kinh doanh tích cực (+149%), nhờ diễn biến khả quan của thị trường. Ngoài 2 nhóm này, các nhóm ngành khác trên HOSE đều ghi nhận KQKD sụt giảm. Nhóm BĐS, Bán lẻ, Dược có sự đảo chiều sang tăng trưởng âm. Theo tổng hợp của BVSC, tổng LNST của 391/416 doanh nghiệp trên HSX (chiếm 98,9% vốn hóa) ghi nhận LNST quý III giảm 8,45% YoY.

- Trong bối cảnh thanh khoản đi xuống, dòng tiền trở nên chọn lọc hơn, phân hóa sang các nhóm có triển vọng KQKD tích cực.

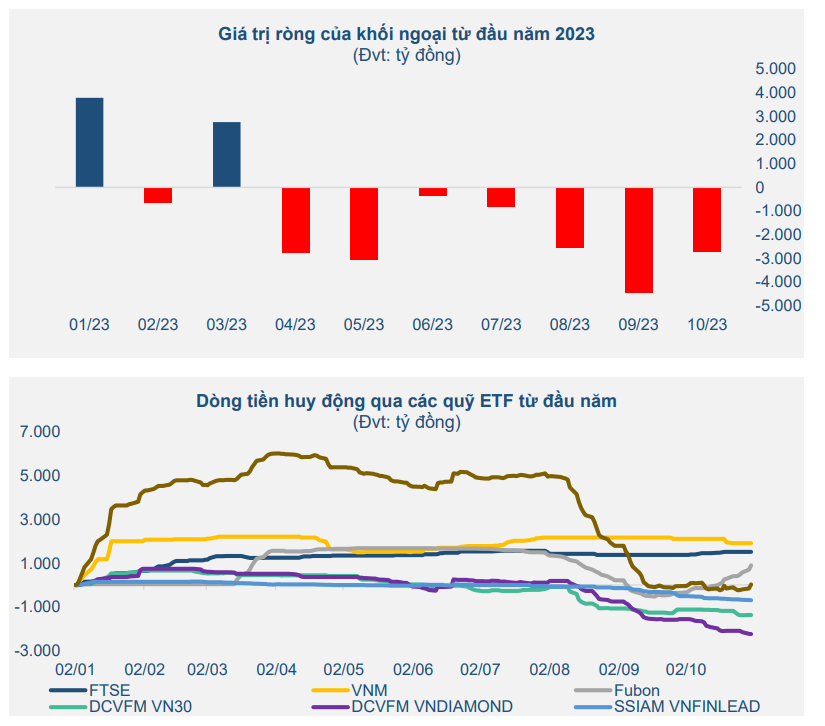

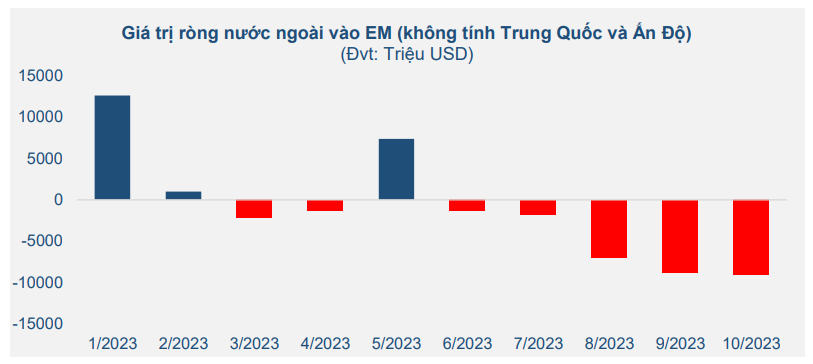

Dòng tiền ngoại được kỳ vọng sẽ mua ròng trở lại trong tháng 11

Khối ngoại duy trì hoạt động bán ròng nhưng giá trị bán giảm đáng kể trong tháng 10. Tuy nhiên, chúng tôi kỳ vọng áp lực bán ròng của khối ngoại sẽ giảm bớt, thậm chí dòng vốn ngoại chủ động với tầm nhìn dài hạn hoàn toàn có thể giải ngân trở lại khi VnIndex giảm về vùng định giá hấp dẫn.

- Việt Nam không thoát khỏi xu hướng rút ròng chung của TTCK Châu Á trong tháng 10. Tổng giá trị bán ròng trên HOSE trong tháng 10 đạt 2.723,5 tỷ đồng, tuy nhiên tốc độ bán ròng đã giảm so với con số bán ròng 4.466 tỷ đồng trong tháng 9. Như vậy, chuỗi bán ròng từ tháng 4 đã nâng tổng bán ròng lên 16.761,11 tỷ đồng. Mặc dù tỷ trọng tham gia của khối ngoại trên TTCK là không quá lớn, tuy nhiên mức độ bán ròng cũng gây “khuếch đại” đến đà giảm của thị trường.

- Đà tăng của lợi suất TPCP Mỹ đã có dấu hiệu chững lại, sau khi Bộ Tài Chính Mỹ ngày 1/11 công bố phát hành trái phiếu ở mức 776 tỷ USD, thấp hơn so với dự báo trước đó, và lộ trình chính sách của Fed phần nào đã rõ ràng hơn sau kết quả cuộc họp CSTT. Chúng tôi cho rằng áp lực bán ròng của khối ngoại sẽ giảm bớt trong các tháng tới.

Fed ngừng tăng lãi suất giúp giảm bớt áp lực tỷ giá trong nước

Áp lực VND tiếp tục mất giá trong ngắn hạn, tuy nhiên sẽ giảm sau khi Fed chấm quá trình tăng lãi suất trong quý IV. Lợi suất trái phiếu chính phủ Mỹ dài hạn được kỳ vọng cũng sẽ hạ nhiệt khi FFR ngừng tăng.

- Từ thời điểm cuối năm 2022 tới ngày 31/10/2023, đồng VND đã giảm 3,9% so với đồng USD.

- Tuy nhiên, sau cuộc họp của Fed tháng 11, nhiều khả năng Fed sẽ ngừng tăng lãi suất trong cái cuộc họp tới, do đó áp lực về tỷ giá sẽ giảm bớt.

- Theo quan sát, trong quá khứ, DXY hạ nhiệt từ đỉnh thường là yếu tố hỗ trợ thị trường chứng khoán tại các nước đang phát triển đi lên.

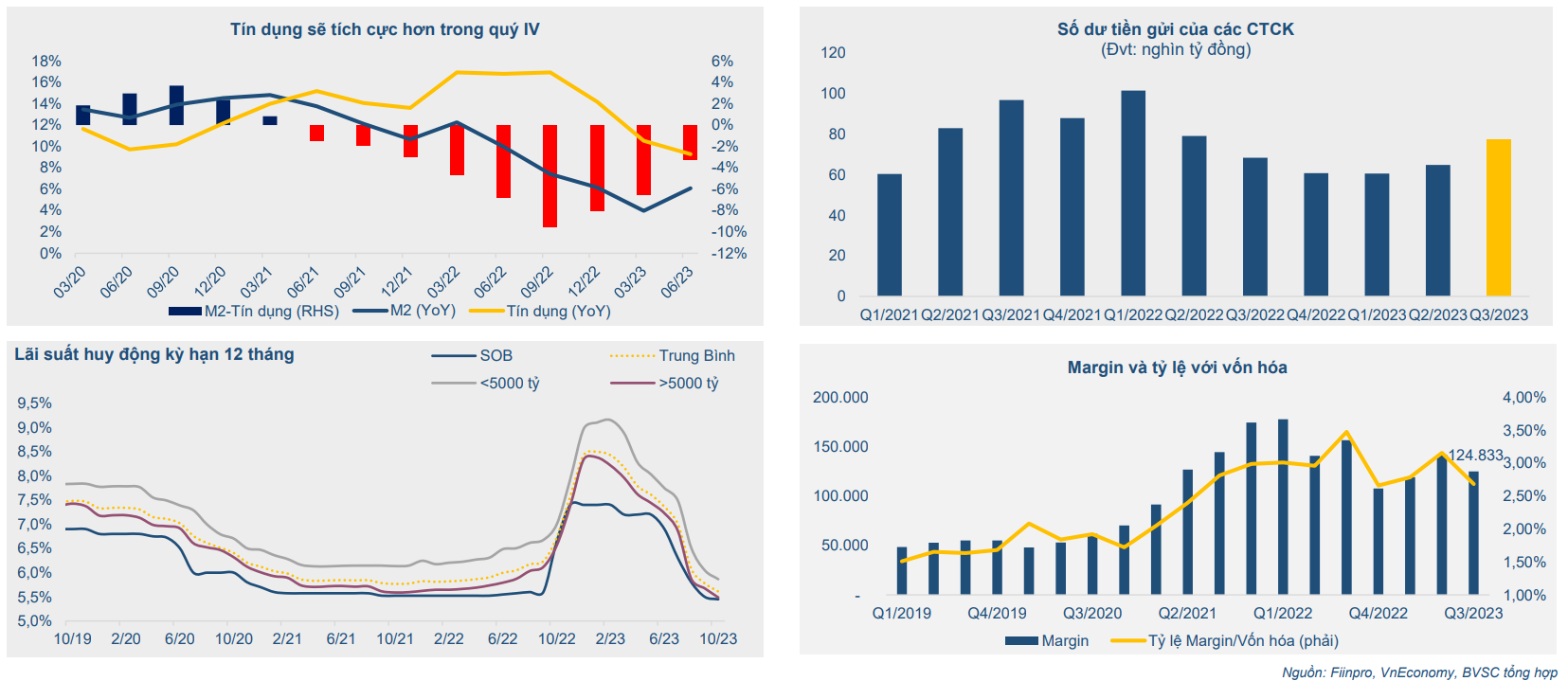

Dòng tiền nội tiếp tục động lực cho thị trường

Dòng tiền nội duy trì ổn định nhờ môi trường lãi suất thấp và sức hấp dẫn của kênh chứng khoán. Đây sẽ là động lực chính cho thị trường trong thời gian tới. Ngoài ra, sau nhịp sụt giảm mạnh của thị trường trong tháng 10 giúp cho margin giảm và số dư tiền mặt của nhà đầu tư tăng lên.

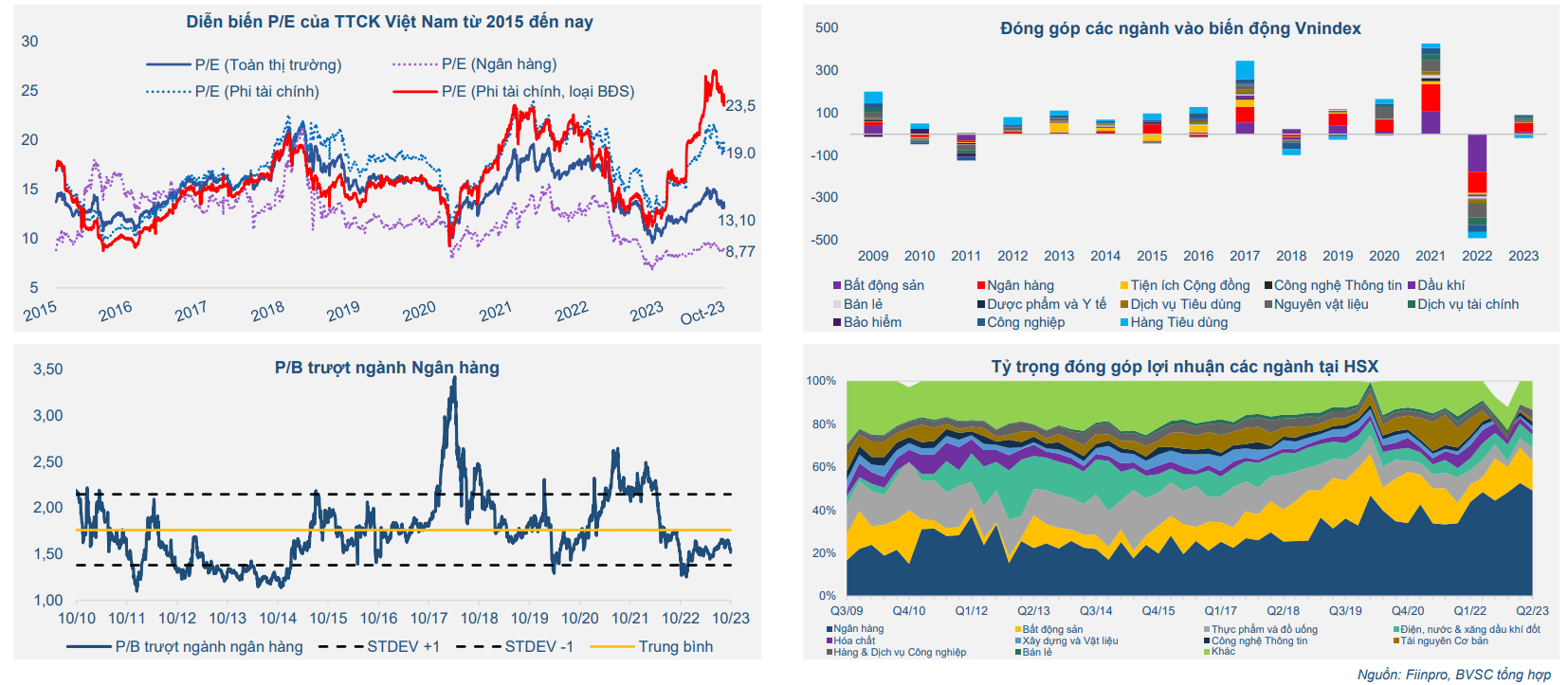

Định giá thị trường bắt đầu hấp dẫn đối với dòng tiền đầu tư trung-dài hạn. Nhịp sụt giảm của thị trường trong tháng 10 cùng sự đóng góp của nhóm cổ phiếu ngân hàng đã đưa PE toàn thị trường về mức hấp dẫn trong trung-dài hạn.

VnIndex hướng đến vùng 1.200-1.250 điểm trong quý IV.

Thị trường đối mặt với rủi ro đến từ định giá một số nhóm đã ở mức đỉnh lịch sử và VND tiếp tục mất giá. Tuy nhiên, các rủi ro này sẽ giảm bớt nhờ triển vọng KQKD tích cực hơn trong 2024 và Fed kết thúc quý trình tăng lãi suất trong cuối năm. Với tính chất đi trước của TTCK, chúng tôi cho rằng VnIndex sẽ vượt qua khó khăn trong ngắn hạn và hướng đến vùng 1.200-1.250 điểm trong quý IV, nhờ vào các yếu tố hỗ trợ là dòng tiền nội tích cực và triển vọng KQKD phục hồi.

- Sau khi Fed ngừng tăng lãi suất trong cuộc họp thang 11, DXY và lợi suất TPCP Mỹ kỳ hạn dài đều đi xuống, từ đó giảm thiểu áp lực cho tỷ giá VND. Trong khi đó, nhịp giảm trong tháng 10 đã kéo theo áp lực định giá và margin của thị trường đi xuống.

- Rủi ro từ ngoại cảnh và yếu tố nội tại đều giảm sẽ mở ra cơ hội phục hồi cho TTCK trong 2 tháng cuối năm, đặc biệt là khi KQKD được kỳ vọng sẽ phục hồi trong năm 2024.

Danh mục cổ phiếu khuyến nghị của BVSC trong tháng 11

Với rủi ro từ bên ngoài giảm bớt, định giá hấp dẫn hơn và kỳ vọng sự tham gia tích cực hơn của dòng tiền trong nước, chúng tôi cho rằng VnIndex sẽ có sự hồi phục trong tháng 11.

Điểm nhấn đầu tư

Ngân hàng

- Kỳ vọng KQKD tích cực trong nửa cuối năm;

- Hưởng lợi trong bối cảnh thúc đẩy tăng trưởng tín dụng;

- Định giá hấp dẫn.

Khu công nghiệp

- Sự phát triển mạnh mẽ dự án hạ tầng trong tương lai;

- Định giá các doanh nghiệp khuyến nghị vẫn còn hấp dẫn;

- Chúng tôi ưa thích các doanh nghiệp: (1) Còn nhiều đất thương phẩm sẵn sàng bán lớn, vị trí thuận lợi, hưởng lợi từ xu hướng dịch chuyển vốn FDI từ Trung Quốc cũng như được ưa thích bởi các doanh nghiệp chế biến chế tạo, công nghệ cao, điện khí…; (2) Có lợi thế về vị trí và quan hệ với nhà đầu tư để giữ vùng giá cao của giá chào thuê; và (3) Định giá hấp dẫn và còn upside tốt: TIP.

Thủy sản

- Xuất khẩu được dự báo sẽ phục hồi trong nửa cuối năm;

- Doanh thu và lợi nhuận tăng trưởng tốt nhờ nền thấp cuối năm ngoái;

- Có thể được hưởng lợi từ đà tăng của USD;

- Định giá các doanh nghiệp khuyến nghị vẫn còn dư địa.

Thép

- Hoạt động xây dựng kỳ vọng hồi phục khi thị trường BĐS trong nước ấm dần trong 2024;

- Tồn kho thép của nhà máy và đại lý đang ở mức thấp;

- Đẩy mạnh đầu tư công hỗ trợ nhu cầu tiêu thụ thép.