Cập nhật kinh tế vĩ mô Quý IV năm 2023: Tiếp tục quá trình phục hồi

Nguồn: AGR

Tiếp tục quá trình phục hồi

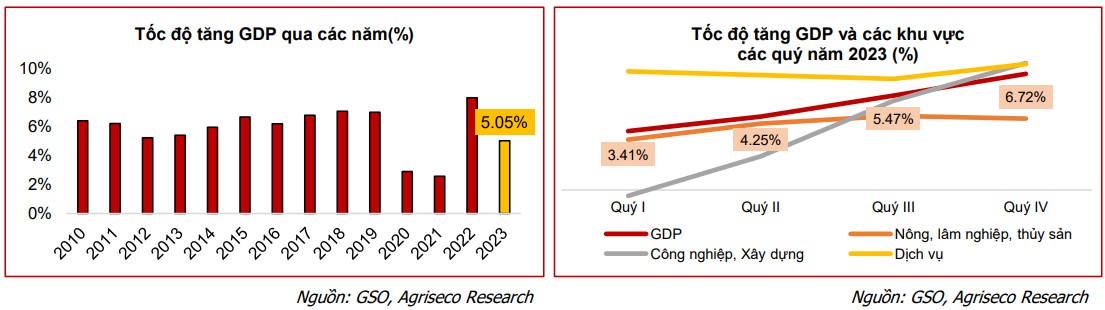

1. Tốc độ tăng tổng sản phẩm trong nước (GDP)

GDP quý IV/2023 (tăng 6,72% svck): có xu hướng tích cực hơn với quý sau cao hơn quý trước chủ yếu nhờ lĩnh vực dịch vụ duy trì đà tăng trưởng cao và sự hồi phục của lĩnh vực công nghiệp xây dựng

GDP 2023 (Tăng 5,05% 2022) Tăng trưởng GDP đạt mức thấp trong giai đoạn 2011 – 2023 (trừ giai đoạn Covid 2020 và 2021), phản ánh khó khăn của kinh tế trong năm 2023 khi các đầu kéo tăng trưởng chậm.

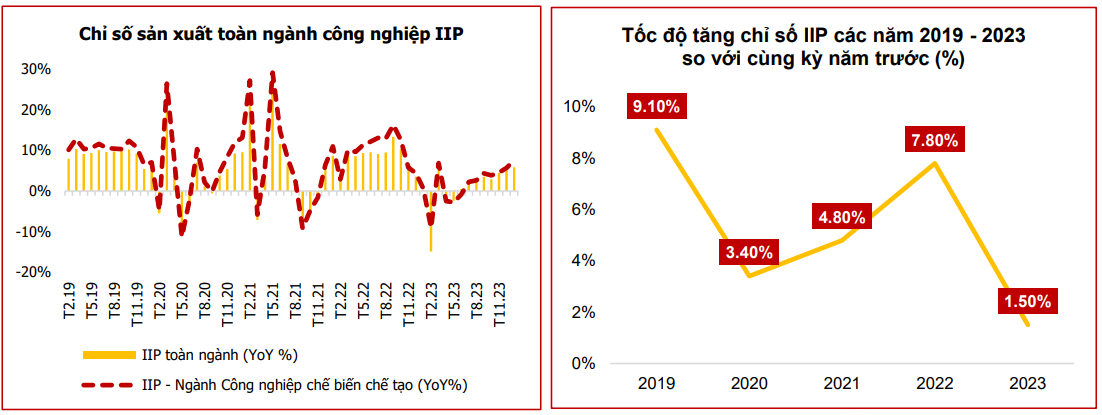

Chỉ số sản xuất công nghiệp IIP 2023 ( Tháng 12: Tăng 5,8% svck; Quý IV: Tăng 5% svck; 2023: Tăng 1,5% svck ): Chỉ số IIP quý IV đã cải thiện so với 3 quý đầu năm nhờ lĩnh vực công nghệ chế biến, chế tạo phục hồi. Tuy nhiên, đây vẫn là mức thấp nhất so với lịch sử giai đoạn 2019 – 2022. Nhìn chung, ngành công nghiệp vẫn gặp nhiều khó khăn trong bối cảnh cầu bên ngoài suy yếu. Một số nhóm ngành công nghiệp có sự hồi phục cao hơn mức tăng của toàn ngành gồm: cao su, hóa chất, kim loại.

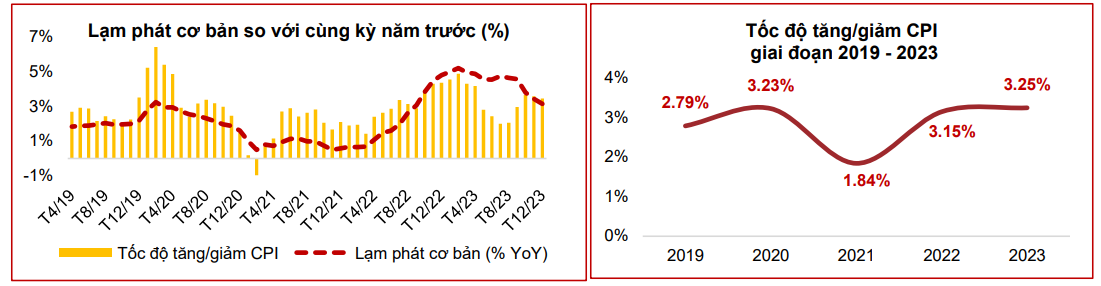

2. Chỉ số giá tiêu dùng (CPI) và lạm phát

CPI Quý IV/2023

- Tháng 12: Tăng 0,12% so với tháng 11, tăng 3,58% svck 2022

- Quý IV: tăng 3,54% svck

Chỉ số giá tiêu dùng Quý IV tăng do (1) giá dịch vụ y tế, học phí và giá điện tăng theo điều chỉnh; (2) giá gạo trong nước tăng theo đà tăng của thế giới. Tuy nhiên, tốc độ tăng của chỉ số CPI quý IV so với các quý đầu năm giảm nhờ giá thịt lợn và giá xăng điều chỉnh giảm.

CPI bình quân 2023

- Tăng 3,25% svck 2022

- Lạm phát cơ bản: tăng 4,16% svck 2022

Lạm phát 2023 được kiểm soát tốt, tuy nhiên tăng cao hơn so với bình quân giai đoạn 2019 -2023 do (1) Giá học phí, điện, nước tăng theo lộ trình chung; (2) Giá lương thực, thực phẩm tăng theo đà tăng của thế giới và nhu cầu dịp lễ Tết; (3) Giá nhóm nhà ở, VLXD tăng do chi phí đầu vào tăng.

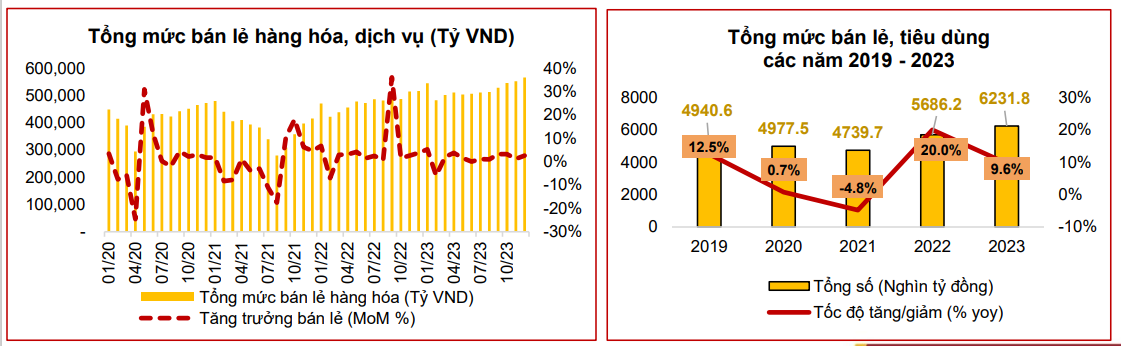

3. Bán lẻ & Tiêu dùng

Bán lẻ hàng hóa, dịch vụ Quý IV/2023

- Tháng 12: 565,8 nghìn tỷ đồng (tăng 2,6% sv tháng 11, tăng 9,3% svck 2022)

- Quý IV: 1.663 tỷ đồng, tăng 9,3% svck 2022

Tổng doanh thu bán lẻ, tiêu dùng Quý IV tăng cả về quy mô và tốc độ so với các quý đầu năm nhờ nhu cầu tiêu dùng mua sắm các dịp lễ cuối năm tăng. Dịch vụ lữ hành, lưu trú, ăn uống duy trì tăng cao. Lượng du khách quốc tế đạt hơn 12,6 triệu khách, gấp 3,4 lần svck.

Bán lẻ hàng hóa, dịch vụ 2023

Ước đạt 6.232 nghìn tỷ đồng (+9,6% svck 2022)

Quy mô bán lẻ và tiêu dùng ghi nhận tăng cao nhất trong 4 năm qua cho thấy tiềm năng của thị trường tiêu thụ nội địa. Doanh thu dịch vụ lưu trú ăn uống và du lịch lữ hành đều ghi nhận tốc độ tăng khá, cho thấy hiệu quả từ các chính sách của Chính phủ (giảm thuế VAT 2%, tăng lương cơ bản, miễn thị thực visa).

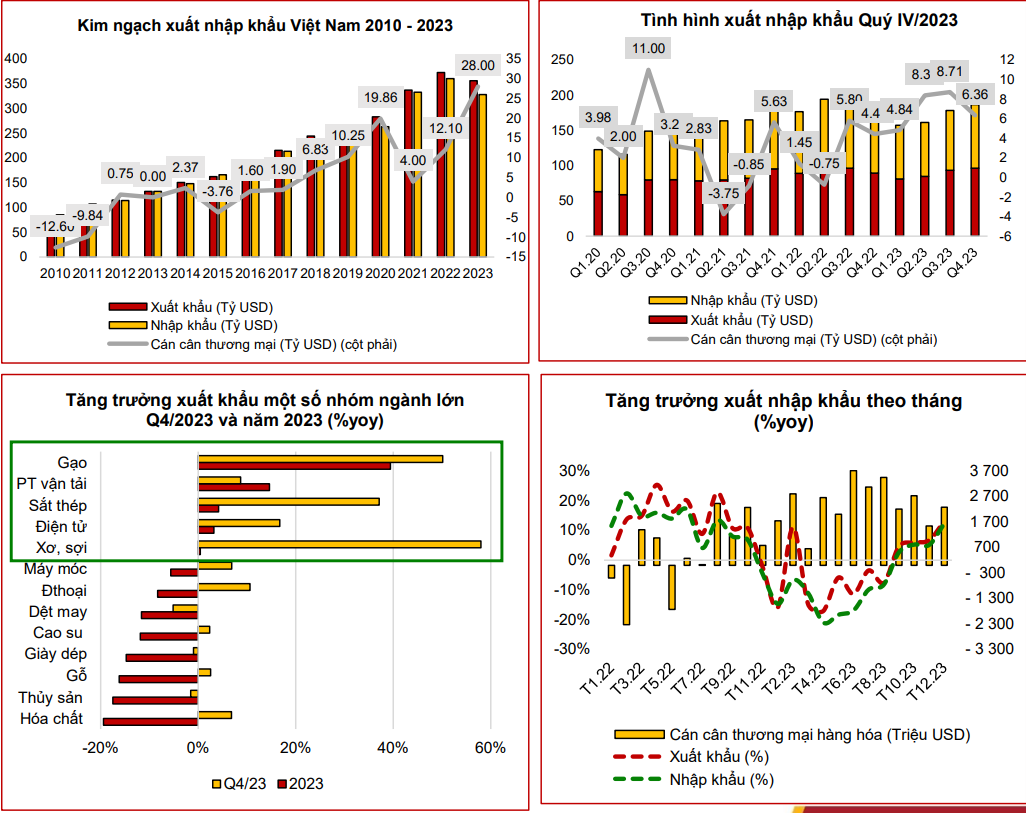

4. Xuất nhập khẩu

Xuất, nhập khẩu Quý IV/2023

- Xuất khẩu: 96,5 tỷ USD (+8,8% svck)

- Nhập khẩu: 90,2 tỷ USD (+8% svck)

- Xuất siêu: 6,3 tỷ USD

Kim ngạch xuất, nhập khẩu quay trở lại tăng trưởng dương do nhu cầu gia tăng các dịp lễ Tết và nền thấp cùng kỳ. Đáng chú ý giá trị nhập khẩu các mặt hàng tư liệu sản xuất có mức tăng nhẹ trở lại cho thấy tín hiệu khả quan hơn cho lĩnh vực sản xuất. Khu vực kinh tế trong nước ghi nhận mức hồi phục cao hơn khu vực FDI. Một số mặt hàng có tốc độ tăng trưởng xuất khẩu tháng cao như điện tử, gạo, sắt thép, xơ sợi.

Xuất, nhập khẩu 2023

- Tổng kim ngạch XNK: 683 tỷ USD (-6,6% svck)

- Xuất khẩu: 355,5 tỷ USD (-4,4% svck)

- Nhập khẩu 327,5 tỷ USD (-8,9% svck)

- Xuất siêu 28 tỷ USD, gấp 2,3 lần svck 2022.

Thặng dư thương mại cao nhất trong 13 năm qua chủ yếu do giá trị nhập khẩu giảm. Nhu cầu các đối tác lớn như Mỹ, Trung Quốc có dấu hiệu phục hồi trở lại nhưng chậm. Điều này có thể ảnh hưởng đến khả năng hồi phục nhanh hơn của hoạt động xuất khẩu hàng hóa trong cả năm 2024.

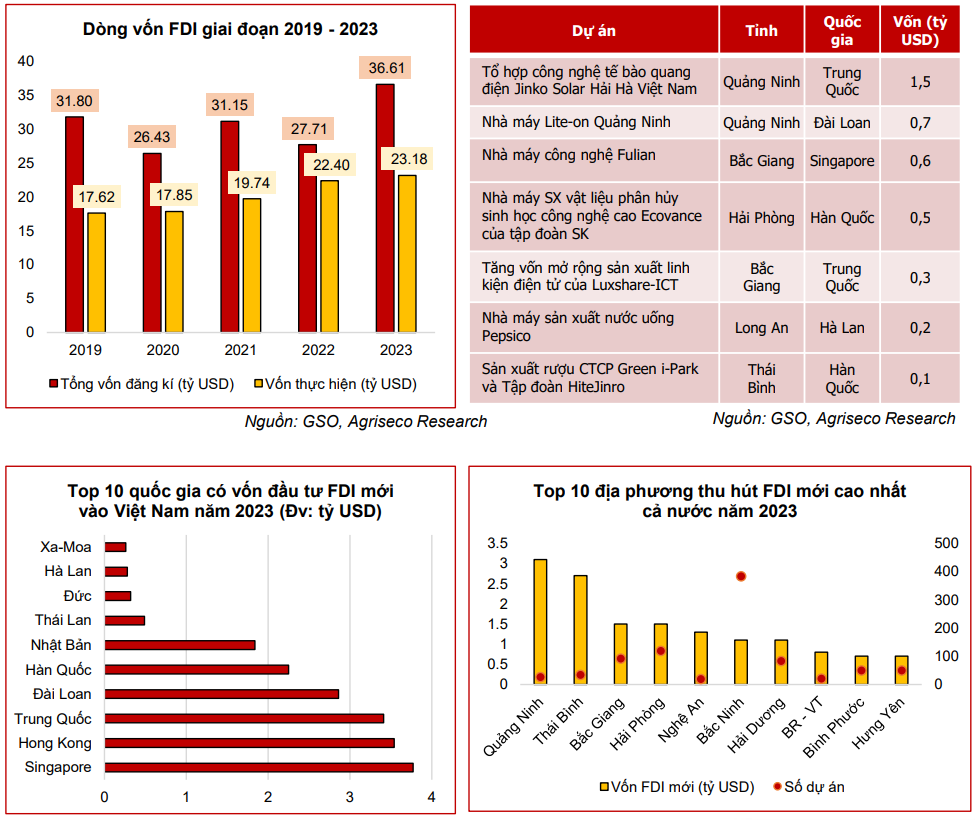

5. Vốn đầu tư trực tiếp nước ngoài FDI

Tổng vốn FDI đăng ký vào Việt Nam (36,61 tỷ USD (Tăng 32,1% svck): Vốn FDI đăng ký vào Việt Nam tăng nhờ vốn FDI mới tăng mạnh tập trung ở các lĩnh vực điện tử, năng lượng, bán dẫn cho thấy xu hướng dịch chuyển chuỗi cung ứng tiếp tục tích cực. NQ thuế tối thiểu toàn cầu 15% sẽ có hiệu lực từ 1/1/2024 có thể ảnh hưởng tới thu hút vốn mới. Tuy nhiên, chúng tôi cho rằng Việt Nam vẫn sẽ là điểm đến thu hút vốn FDI nhờ (1) lợi thế địa lý, nhân lực và ký kết các FTAs, nâng quan hệ hợp tác kinh tế với nước lớn Mỹ, Nhật Bản, Hàn Quốc; (2) chính sách ưu đãi mới khác của Chính phủ đang được hoàn thiện; (3) Cơ sở hạ tầng phát triển.

FDI giải ngân từ đầu năm (23,18 tỷ USD (Tăng 3% svck): Vốn FDI giải ngân tăng trở lại nửa cuối năm, đạt mức cao nhất trong giai đoạn 2019 – 2023. Điều này tiếp tục cho thấy các giải pháp hỗ trợ khó khăn đang mang lại hiệu quả giúp các DN FDI tăng hoạt động giải ngân. Dòng vốn giải ngân dự báo sẽ tiếp tục cải thiện và tập trung ở các địa phương mạnh về hạ tầng kết nối và môi trường đầu tư kinh doanh.

6. Thu chi ngân sách nhà nước và Đầu tư công

Thu chi ngân sách nhà nước

Quý IV/2023

- Thu: 126,9 nghìn tỷ VND

- Chi: 158 nghìn tỷ VND

- Thâm hụt: 31,3 nghìn tỷ VND

Cán cân ngân sách thâm hụt khi Chính phủ đẩy mạnh chi đầu tư phát triển, các chính sách hỗ trợ phát triển kinh tế.

Lũy kế 2023

- Thu 1.717,8 nghìn tỷ VND, bằng 95% dự toán năm, giảm 5,4% svck

- Chi 1.731,9 nghìn tỷ VND, bằng 83% dự toán năm, tăng 10% svck

- Thâm hụt 14 nghìn tỷ VND

Cán cân ngân sách thâm hụt trong bối cảnh Chính phủ tiếp tục thực hiện chính sách tài khóa mở rộng, điều hành chính sách vĩ mô phù hợp, đảm bảo phục vụ nhu cầu phát triển kinh tế và thanh toán nợ đến hạn.

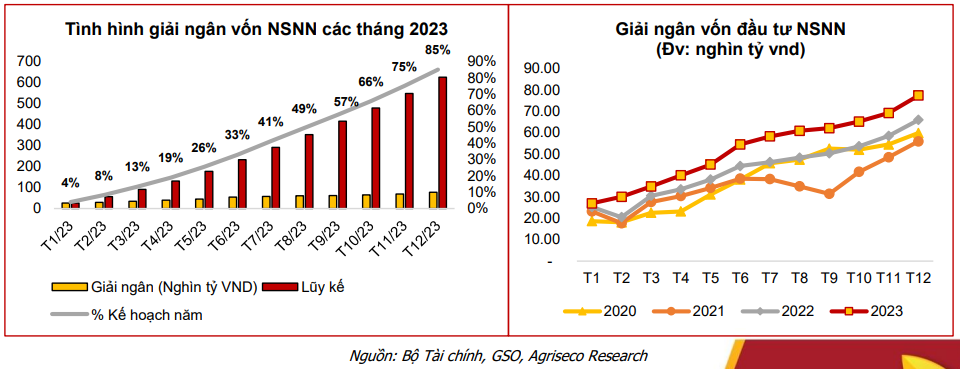

Đầu tư công

Vốn đầu tư từ nguồn NSNN

- Tháng 12: 77,3 nghìn tỷ đồng

- Lũy kế 2023: 625,3 nghìn tỷ đồng, tăng 21,2% svck, bằng 85% kế hoạch năm (cùng kỳ năm 2022 bằng 86% và tăng 20%).

Tiến độ giải ngân vẫn chậm so với kế hoạch. Tuy nhiên, quy mô và tốc độ giải ngân quý cuối năm gia tăng nhờ việc Chính phủ đã và đang đẩy mạnh giải ngân đầu tư công các dự án trọng điểm như sân bay Long Thành, cao tốc Bắc Nam. Theo đó, vốn đầu tư toàn xã hội khu vực nhà nước có mức tăng cao hơn 12% so với mức tăng chậm ở khu vực vốn đầu tư FDI và tư nhân.

7. Lãi suất, tỷ giá

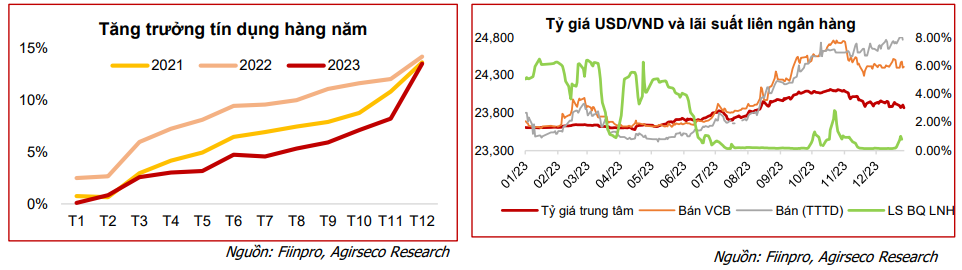

Tín dụng

Đến 28/12/2023: 13,6 triệu tỷ đồng, tăng 13,5% so với cuối năm 2022

Tăng trưởng tín dụng các tháng cuối năm đã được đẩy mạnh về sát kế hoạch 14% đề ra đầu năm nhờ các giải pháp của Chính phủ về việc bổ sung hạn mức tín dụng cho các ngân hàng đủ điều kiện. Mặc dù vậy đây vẫn là mức thấp so với quá khứ chủ yếu do tình hình kinh tế khó khăn, sức hấp thụ và cầu tín dụng vốn vẫn còn yếu. Tuy nhiên, chúng tôi kỳ vọng tăng trưởng tín dụng sẽ gia tăng trong năm 2024 khi kinh tế dần hồi phục.

Tỷ giá Lãi suất LNH

- Tỷ giá tăng 3,04% so với đầu năm, giảm 1,29% so với cuối tháng 10.

- Lãi suất LNH: 0,17%-0,79%

Tình hình tỷ giá bớt áp lực hơn do xu hướng đồng USD và nguồn cung ngoại tệ dồi dào hơn trong bối cảnh FED tạm dừng tăng lãi suất. Mặt bằng lãi suất liên ngân hàng tuy có dấu hiệu nhích tăng cuối năm do tính mùa vụ nhưng vẫn ở mức thấp. Tuy nhiên, vẫn cần lưu ý áp lực tỷ giá thời gian tới sẽ vẫn còn khi FED tiếp tục duy trì mặt bằng lãi suất cao.

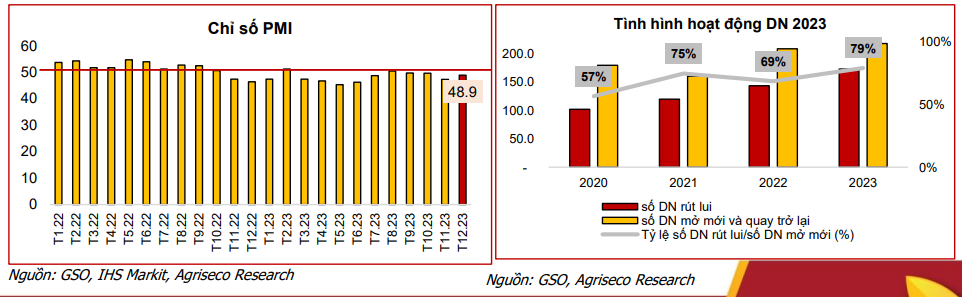

8. Chỉ số PMI, Tình hình hoạt động doanh nghiệp

Chỉ số PMI tháng 12

- PMI tháng 12 đạt 48,9 điểm

- Cao hơn so với mức 47,3 điểm tháng 11

Chỉ số PMI tháng 12 tiếp tục duy trì dưới ngưỡng 50 điểm trong 5 tháng trở lại đây. Đây là tín hiệu cho thấy ngành sản xuất dự báo vẫn còn khó khăn trong thời gian tới khi nhu cầu trong và ngoài nước vẫn yếu trong khi chi phí giá đầu vào tăng mạnh (chủ yếu phản ánh giá điện và dầu tăng).

Tình hình DN năm 2023

- DN đăng ký mới và quay trở lại: 217,7 nghìn DN (+4,5 svck)

- DN rút lui: 172,6 nghìn DN (+20,5% svck)

Tỷ lệ số DN rút lui bằng khoảng 80% số DN đăng ký mới và quay trở lại. Tỷ lệ này cao hơn so với mức 69% cùng kỳ năm 2022, 75% năm 2021 và 57% năm 2020. Tỷ lệ trên cho thấy tình hình kinh doanh của các DN vẫn khó khăn.