Cập nhật Ngành Sản xuất Phân bón: Triển vọng giá urê giảm nhẹ trong năm 2024

Nguồn: VCSC

Triển vọng giá urê giảm nhẹ trong năm 2024

Chúng tôi điều chỉnh giảm khoảng 5% dự báo giá urê Trung Đông trung bình năm 2024 từ 370 USD/tấn xuống 350 USD/tấn (-2,2% so với năm 2023 và cao hơn 36% so với mức trước dịch COVID-19). Thứ nhất, Cơ quan Năng lượng Quốc tế dự báo giá khí trung bình ở mức 9 USD/triệu BTU vào năm 2024, giảm 11% so với năm 2023, điều này có thể hỗ trợ nguồn cung urê cao hơn so với cùng kỳ từ Châu Âu. Thứ hai, vào tháng 1/2024, giá urê Trung Đông trung bình là 328 USD/tấn (giảm 7% so với tháng trước (MoM) và giảm 14% so với mức trung bình quý 4/2023), nguyên nhân là do nhu cầu yếu của các thị trường trọng điểm. Brazil đã giảm mua urê chủ yếu do giá ngô sụt giảm. Trong khi đó, sản lượng mua urê của Ấn Độ giảm do nước này đang phục hồi một số nhà máy cũ vốn đã dừng hoạt động. Chúng tôi dự báo giá urê Trung Đông trung bình là 343 USD/tấn trong quý 1/2024 (-8% YoY) và 355 USD/tấn trong quý 2/2024 (+15% YoY). Theo quan điểm của chúng tôi, động lực giúp giá urê quốc tế cao hơn trong quý 2/2024 so với quý 1/2024 là do các hạn chế xuất khẩu urê của Trung Quốc được công bố vào tháng 9/2023 (điều này sẽ làm giảm sản lượng xuất khẩu so với cùng kỳ), nguồn cung khan hiếm từ Indonesia cũng như Chỉ số giá nông nghiệp vẫn ởmức cao (cao hơn 46% so với thời điểm trước dịch COVID-19). Ngoài ra, Rabobank (một công ty dịch vụ tài chính và ngân hàng đa quốc gia của Hà Lan) ước tính mức tiêu thụ phân bón toàn cầu vào năm 2024 sẽ tăng thêm 5% sau khi phục hồi 3% vào năm 2023.

Trong khi đó, chúng tôi duy trì dự báo về giá urê Trung Đông trung bình vào năm 2025 là 350 USD/tấn và 330 USD/tấn cho các năm 2026/27/28, do chúng tôi kỳ vọng giá urê sẽ tiếp tục quay lại mức bình thường sau những gián đoạn do xung đột Nga-Ukraine. Theo Yara (một trong những công ty phân bón hàng đầu thế giới), công suất urê bổ sung trên toàn cầu (không bao gồm Trung Quốc) đã đạt đỉnh vào năm 2022 ở mức 6,2 triệu tấn/năm (TPA). Dự kiến công suất này sẽ giảm xuống lần lượt là 2,7 TPA và 0,4 TPA vào năm 2024 và 2025.

Chúng tôi giảm giả định về giá bán trung bình (ASP) cho DPM và DCM vào năm 2024F xuống 5% do chúng tôi giảm giả định giá urê Trung Đông thêm 5% trong khi chúng tôi vẫn duy trì giả định về giá bán trung bình cho những năm tiếp theo. Giả định mức chênh lệch giá giai đoạn 2024-2027 của chúng tôi (giá urê trong nước so với giá urê Trung Đông) lần lượt vẫn ở mức 10%/17% đối với DPM/DCM. Chúng tôi ước tính giá bán urê trung bình của DPM và DCM ở mức 9.359 đồng/kg (-1% YoY) và 9.664 đồng (+1% YoY) vào năm 2024.

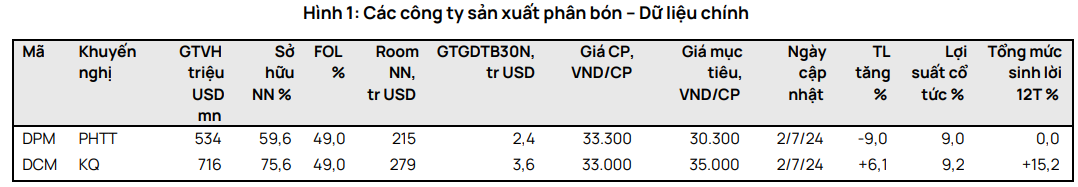

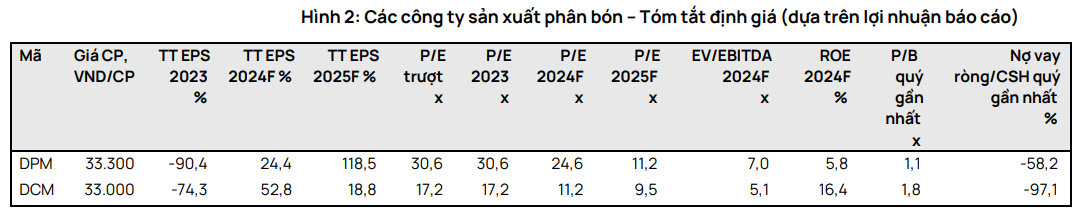

Thuế GTGT 5% áp dụng cho phân bón có tác động tích cực nhẹ đến lợi nhuận của DPM/DCM. Từ năm 2015, các sản phẩm phân bón nằm trong danh mục không được khấu trừ thuế GTGT đầu vào. Các nhà sản xuất phân bón đã nhiều lần kiến nghị sửa đổi Luật thuế GTGT. Bộ Tài chính vừa đề xuất áp dụng mức thuế GTGT đầu ra 5% đối với sản phẩm phân bón để các công ty phân bón được khấu trừ thuế GTGT đầu vào. Chi phí đầu vào của DPM/DCM chịu thuế GTGT 10%. Theo các doanh nghiệp trong ngành, đề xuất của Bộ Tài chính sẽ được đưa vào cuộc họp Quốc hội tháng 6/2024 để thảo luận và nếu được thông qua tại cuộc họp Quốc hội tháng 12/2024 thì sẽ có hiệu lực từ ngày 1/1/2025. Chúng tôi nâng giá mục tiêu cho DCM thêm 3,6% lên 35.000 đồng/cổ phiếu và duy trì khuyến nghị KHẢ QUAN. Chúng tôi nâng dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2024-2028 thêm 2,2% chủ yếu do sự đóng góp từ công ty Phân bón Hàn-Việt mà chúng tôi kỳ vọng sẽ được mua lại vào đầu năm 2024 bù đắp cho giả định giá urê giảm 5% của chúng tôi vào năm 2024. Chúng tôi dự báo LNST sau lợi ích CĐTS của DCM sẽ tăng mạnh 53% YoY vào năm 2024, nhờ giá bán urê trung bình tăng 1% và chi phí khấu hao giảm mạnh bù đắp cho giả định giá khí đầu vào tăng 1% YoY và sản lượng bán urê giảm 2% YoY. Chúng tôi dự báo cổ tức tiền mặt 2023-25 là 2.000-3.000 đồng (lợi suất 6%-9%). DCM đang giao dịch với EV/EBITDA dự phóng năm 2024 là 5,1 lần – thấp hơn 22% so với EV/EBITDA trung bình 5 năm của các công ty cùng ngành trong khu vực (6,5 lần).

Chúng tôi điều chỉnh giảm 4% giá mục tiêu cho DPM xuống còn 31.500 đồng/cổ phiếu nhưng vẫn duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG. Chúng tôi giảm giá mục tiêu do chúng tôi điều chỉnh giảm 4% dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2024-2028 do giá bán urê trung bình năm 2024 giảm 5%. Chúng tôi dự báo LNST sau lợi ích CĐTS của DPM sẽ phục hồi khoảng 24% YoY vào năm 2024, nhờ sản lượng bán urê tăng 1% YoY, giá khí đầu vào giảm 1% YoY và sự phục hồi của mảng NH3-NPK sẽ bù đắp cho mức giảm 1% YoY giá bán urê trung bình. DPM hiện giao dịch với EV/EBITDA dự phóng năm 2024 là 7 lần, cao hơn một chút so với EV/EBITDA trung bình 5 năm của các công ty cùng ngành trong khu vực (6,5 lần).

Tại giá cổ phiếu hiện tại, chúng tôi đánh giá cao DCM so với DPM. Bên cạnh giá bán trung bình urê cao hơn một chút của DCM, nhà máy urê trẻ hơn, giá khí đầu vào thấp hơn một chút, tích cực mở rộng mảng NPK và chi phí bán hàng & quản lý doanh nghiệp (SG&A) thấp hơn, DCM đang giao dịch với EV/EBITDA dự phóng năm 2024 thấp hơn so với DPM.

Yếu tố hỗ trợ: Chi trả cổ tức cao hơn dự kiến; giá urê cao hơn dự kiến. Thuế GTGT được áp dụng cho phân bón.

Rủi ro: Giá dầu nhiên liệu (FO) và chi phí khí đầu vào trong nước cao hơn dự kiến; rủi ro El Niño ảnh hưởng đến sản lượng bán trong nước của DPM & DCM trong năm 2024.