Công ty Cổ phần Cơ điện lạnh (REE): Thách thức trong ngắn hạn

Nguồn: KBSV

Thách thức trong ngắn hạn

Doanh thu và lợi nhuận 3Q2023 của REE suy giảm so với cùng kỳ

Doanh thu 3Q2023 đạt 1,962 tỷ (-12.2% yoy) và lợi nhuận sau thuế đạt 465.2 tỷ VND (-44.2% yoy). Mảng Năng lượng, chiếm tỷ trọng lớn trong cơ cấu tổng doanh thu (55%), chỉ đạt 895 tỷ VND (-25.1% yoy) ảnh hưởng lớn đến KQKD Quý 3/2023 của REE. Các mảng kinh doanh còn lại của REE duy trì hoạt động ổn định.

Mảng Điện: Năng lượng tái tạo bù đắp sản sụt giảm từ thuỷ điện

Sản lượng của thuỷ điện trong kỳ đạt 4,083 triệu kWH (-14.16% yoy) do lưu lượng nước về hồ ở mức thấp so với trung bình nhiều năm. Chúng tôi cho rằng mảng Thuỷ điện tiếp tục chịu áp lực khi El Nino tiếp diễn, ảnh hưởng đến khả năng sản xuất của nhóm này. Chúng tôi duy trì quan điểm KQKD của mảng Điện sẽ phục hồi do (1) Nhà máy nhiệt điện Phả Lại cải thiện lợi nhuận khi vận hành trở lại (2) REE bổ sung thêm công suất từ đầu tư các dự án năng lượng tái tạo (3) Các nhà máy năng lượng tái tạo hiện tại hoạt động ổn định.

Mảng Cho thuê văn phòng và BĐS: Kỳ vọng vào E town 6 thúc đẩy doanh thu 2024

Lợi nhuận sau thuế của mảng Cho thuê văn phòng đi ngang đạt 411 tỷ VND do giá thuê trong kỳ tăng nhẹ bù đắp cho sự sụt giảm trong tỷ lệ lấp đầy. Tiến độ E-town 6 chậm hơn so với kỳ vọng vì vậy chúng tôi lùi dự phóng ghi nhận doanh thu từ E-town 6 sang năm 2024 thay vì Quý 4/2023 như trong báo cáo trước đó. Về mảng BĐS, dự án khu dân cư Bồ Xuyên (Thái Bình) đã chính thức khởi công xây dựng và dự kiến đến ngày 31/12 dự án sẽ hoàn thành xây dựng xong giai đoạn 1.

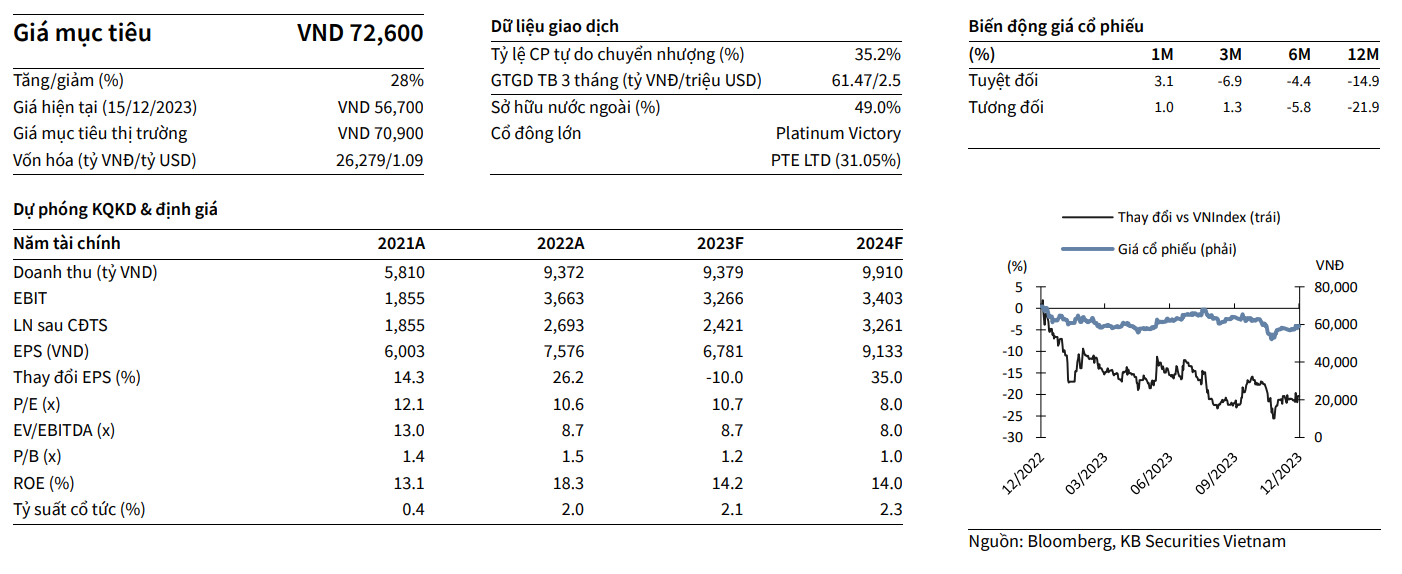

Khuyến nghị MUA với giá mục tiêu 72,600 VNĐ/cổ phiếu

Dựa trên định giá SOTP, triển vọng kinh doanh cũng như xem xét các rủi ro có thể phát sinh, chúng tôi khuyến nghị MUA đối với cổ phiếu REE. Giá mục tiêu là 72,600 VNĐ/cổ phiếu, cao hơn 28% so với giá tại ngày 15/12/2023.