Công ty cổ phần Dịch vụ Hàng hóa Sài Gòn (SCS): Hợp đồng mới với khách hàng lớn giúp công ty có nhiều dư địa tăng trưởng

Nguồn: SSI

Hạ khuyến nghị xuống Nắm giữ sau khi giá cổ phiếu tăng mạnh gần đây

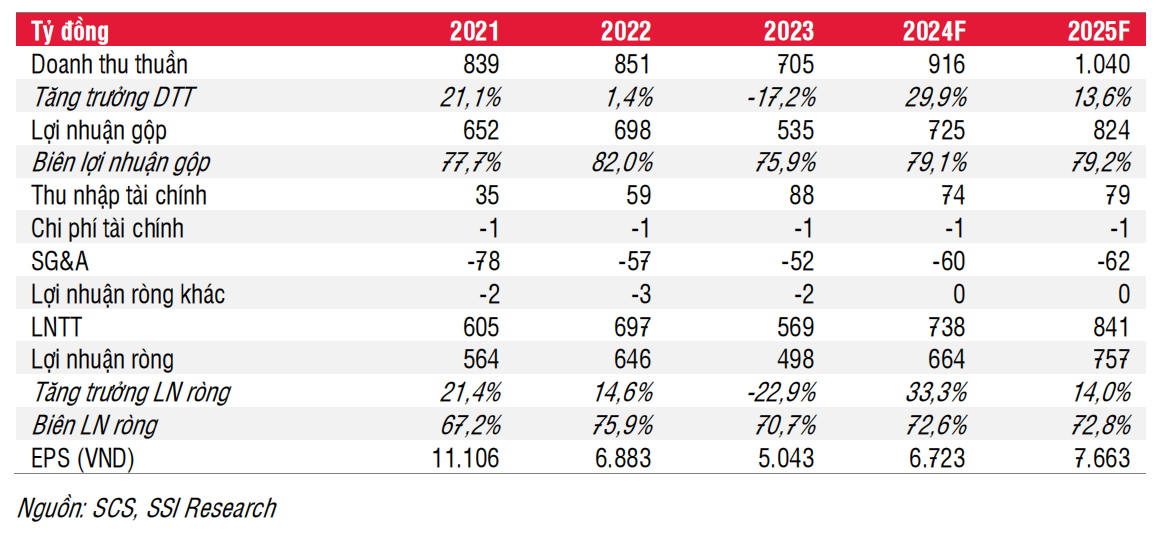

Trong Q4/2023, SCS công bố doanh thu đạt 198,8 tỷ đồng (tăng 1,7% svck và tăng 15,9% so với quý trước) và lợi nhuận trước thuế đạt 146,1 tỷ đồng (giảm 13,8% svck và tăng 0,2% so với quý trước), phù hợp với ước tính của chúng tôi. Đáng chú ý, Q4/2023 ghi nhận lượng hàng hóa quốc tế tăng 6% svck, đây là quý đầu tiên có mức tăng trưởng so với cùng kỳ kể từ Q4/2022.

Triển vọng: Năm 2024 sẽ là một năm tích cực đối với SCS khi công ty đã ký được hợp đồng 3 năm cung cấp dịch vụ bốc dỡ hàng hóa tại Sân bay Quốc tế Tân Sơn Nhất cho Qatar Airways bắt đầu từ quý này (từ tháng 2/2024). Hợp đồng này sẽ thúc đẩy thị phần của SCS từ mức 35% lên gần 50%, từ đó đem lại tăng trưởng doanh thu cũng như lợi nhuận. Theo ước tính ban đầu của chúng tôi, hợp đồng này sẽ đóng góp từ 25% đến 30% lợi nhuận trước thuế trong năm nay. Chúng tôi dự báo cơ cấu chi phí sẽ không có nhiều thay đổi đáng kể trong năm 2024, nhưng phí nhượng quyền sẽ tăng nhẹ từ 1,5% lên 2% từ nửa cuối năm 2024.

Luận điểm đầu tư: Dựa trên phương pháp định giá DCF cùng với việc thay đổi ước tính lợi nhuận, chúng tôi tăng giá mục tiêu 1 năm lên 80.800 đồng/cổ phiếu (tiềm năng tăng giá khoảng 11,8%) từ mức 69.300 đồng/cổ phiếu. Với giả định hàng hóa quốc tế tăng 45% svck và hàng hóa nội địa tăng 8% svck năm 2024. Chúng tôi nâng khuyến nghị với cổ phiếu SCS lên KHẢ QUAN dựa trên giá mục tiêu mới và triển vọng tăng trưởng lợi nhuận mạnh mẽ từ hợp đồng mới.

Trong ngắn hạn, kết quả kinh doanh Q1/2024 phản ánh hợp đồng mới và mức so sánh thấp từ Q1/2023 là các yếu tố hỗ trợ cho giá cổ phiếu.

Rủi ro giảm đối với khuyến nghị bao gồm tính thanh khoản của cổ phiếu và sự biến động của tăng trưởng sản lượng hàng hóa ảnh hưởng đến sự phục hồi doanh số.