Công ty Cổ phần Đường Quảng Ngãi (QNS): Giá đường duy trì quanh mức đỉnh

Nguồn: SSI

Giá đường duy trì quanh mức đỉnh

Luận điểm đầu tư: Chúng tôi hạ khuyến nghị xuống TRUNG LẬP (từ KHẢ QUAN) đối với cổ phiếu QNS, với giá mục tiêu là 53.500 đồng/cổ phiếu (từ 65.000 đồng/cổ phiếu), do chúng tôi điều chỉnh giảm 5% ước tính lợi nhuận năm 2024 và giảm P/E mục tiêu cho mảng đường. Chúng tôi cân nhắc đến việc giá đường có thể đang tiến gần đến đỉnh của chu kỳ và khó có thể duy trì trong niên vụ 2024/2025. Tiềm năng tăng giá theo giá mục tiêu mới là 14% (tổng mức sinh lời là 22%). Chúng tôi vẫn duy trì ước tính tăng trưởng kinh doanh tích cực, nhờ giá đường trong nước tăng cao và sản lượng đường RS tăng trưởng ổn định. Công ty cũng duy trì chi trả cổ tức bằng tiền mặt ổn định với tỷ suất cổ tức năm 2024 là 7,5%.

- Kết quả kinh doanh 10T23: Doanh thu thuần của QNS đạt 8,8 nghìn tỷ đồng (tăng 24% svck) và LNTT đạt 1,9 nghìn tỷ đồng (tăng 72% svck), hoàn thành lần lượt 87% và 78% dự báo năm 2023 của chúng tôi. Theo đó, LNTT đạt 184 tỷ đồng (giảm 5% so với tháng trước) trong tháng 10. Mảng đường là động lực tăng trưởng lợi nhuận chính với doanh thu thuần đạt 3,55 nghìn tỷ đồng (tăng gấp đôi svck) và LNTT đạt 850 tỷ đồng (tăng gấp 4 lần svck). Ước tính sản lượng tiêu thụ đường đạt 190 nghìn tấn (tăng 86% svck). Giá đường thế giới vẫn neo ở mức cao nhất trong 10 năm là 0,27 USD/lb, do lo ngại về khả năng nguồn cung đường giảm do thời tiết El Nino. Tuy nhiên, tăng trưởng của QNS bị kéo lùi do mảng sữa đậu nành hoạt động kém khả quan. Doanh thu thuần và LNTT ở mảng sữa đậu nành lần lượt đạt 3,8 nghìn tỷ đồng (giảm 7% svck) và 665 tỷ đồng (tăng 3% svck). Mức tiêu thụ sữa đậu nành đạt 70 triệu lít (giảm 8% svck, tăng 5% so với quý trước), do nhu cầu tiêu dùng phục hồi chậm hơn dự kiến và mức tiêu thụ sữa giảm nhiều hơn dự kiến.

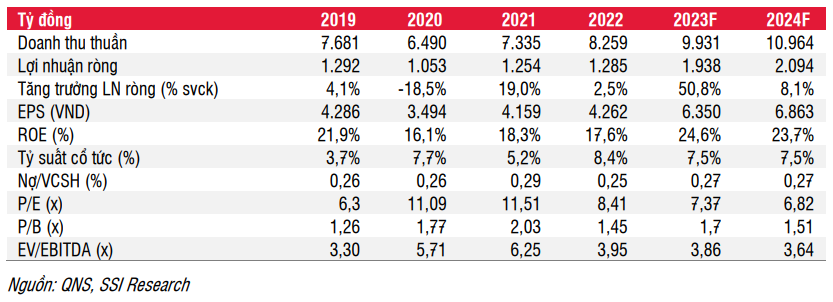

- Ước tính lợi nhuận: Cho năm 2023, chúng tôi ước tính doanh thu thuần và LNST của QNS lần lượt là 9,9 nghìn tỷ đồng (tăng 20% svck) và 1,9 nghìn tỷ đồng (tăng 51% svck). Cho năm 2024, chúng tôi dự báo doanh thu thuần và LNST lần lượt đạt 11 nghìn tỷ đồng (tăng 10% svck) và 2,1 nghìn tỷ đồng (tăng 8% svck). Theo đó, chúng tôi điều chỉnh giảm 5% ước tính LNST cho cả năm 2023 và 2024 do mảng sữa đậu nành yếu hơn dự kiến.

Quan điểm ngắn hạn: Giá đường toàn cầu neo ở mức cao sẽ hỗ trợ tích cực cho các cổ phiếu đường, như QNS. Giá đường nội địa cao và sản lượng tiêu thụ tăng sẽ tiếp tục thúc đẩy tăng trưởng lợi nhuận của mảng đường trong thời gian tới. Tuy nhiên, chúng tôi dự báo sản lượng tiêu tiêu thụ đường sẽ giảm so với quý trước trong Q4/2023. Trong Q4/2023 và Q1/2024, chúng tôi ước tính sản lượng tiêu thụ sữa đậu nành sẽ giảm so với quý trước do mức tiêu dùng phục hồi chậm hơn dự kiến. Thông thường, quý đầu năm cũng có lợi nhuận ròng thấp nhất. Chúng tôi ước tính lợi nhuận Q2/2023 có thể đã đạt đỉnh so về quý và lợi nhuận Q4/2023 có thể giảm nhẹ svck.

Rủi ro tăng/giảm: Giá đường cao/thấp hơn dự kiến; và mức tiêu thụ sữa đậu nành cao hơn/thấp hơn dự kiến.