Công ty Cổ phần Long Hậu (LHG): Ngành BĐS Khu công nghiệp với những cơ hội và rủi ro

Nguồn: FSC

Ngành BĐS Khu công nghiệp: Cơ hội và rủi ro

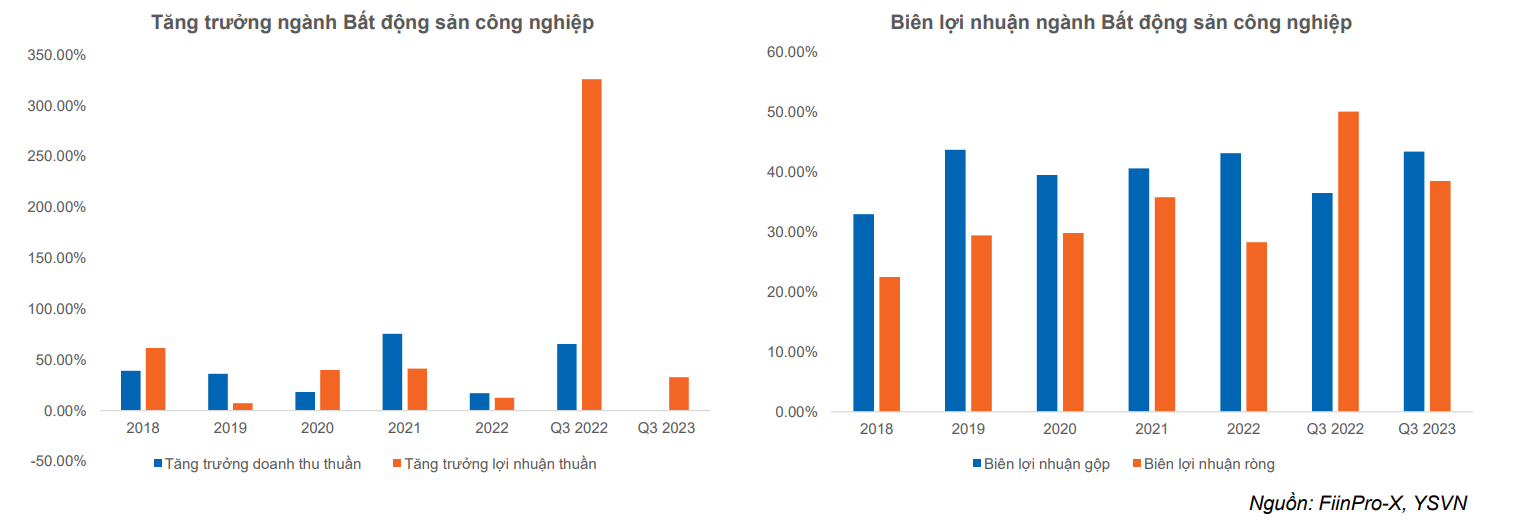

Là một trong số ít ngành có KQKD Q3/2023 vẫn tích cực

Q3/2023 doanh thu các doanh nghiệp BĐS KCN niêm yết giảm nhẹ 0.17% YoY đa phần là do giảm doanh thu từ mảng BĐS dân cư. Tuy nhiên, lợi nhuận vẫn tăng trưởng tích cực 33% YoY nhờ giá cho thuê KCN tăng cũng như các chi phí được quản lý tốt.

Biên lợi nhuận gộp Q3/2023 tăng lên 43.4% YoY (cùng kỳ 36.5%) do giá cho thuê KCN tăng và biên lợi nhuận mảng KCN cao hơn mảng BĐS dân cư. Biên lợi nhuận ròng thấp hơn cùng kỳ do giảm lợi nhuận khác từ các hoạt động đầu tư, chuyển nhượng BĐS.

Định giá nhóm BĐS KCN hiện không rẻ nhưng cũng không đắt

P/E ngành BĐS KCN hiện ở mức cao 29.1x do nhiều công ty vốn hóa lớn trong ngành có lợi nhuận mảng BĐS dân cư giảm mạnh như BCM, IDC, SIP, KBC. Tuy nhiên, chỉ số P/E không có nhiều ý nghĩa trong bối cảnh hiện tại.

Nhìn sang P/B hiện tại ở mức 2.2x lần, tương đương nhưng thấp hơn TB 4 năm (2.3x lần). Điều này cho thấy mức định giá hiện tại chưa hẳn là “rẻ” nhưng cũng không phải cao.

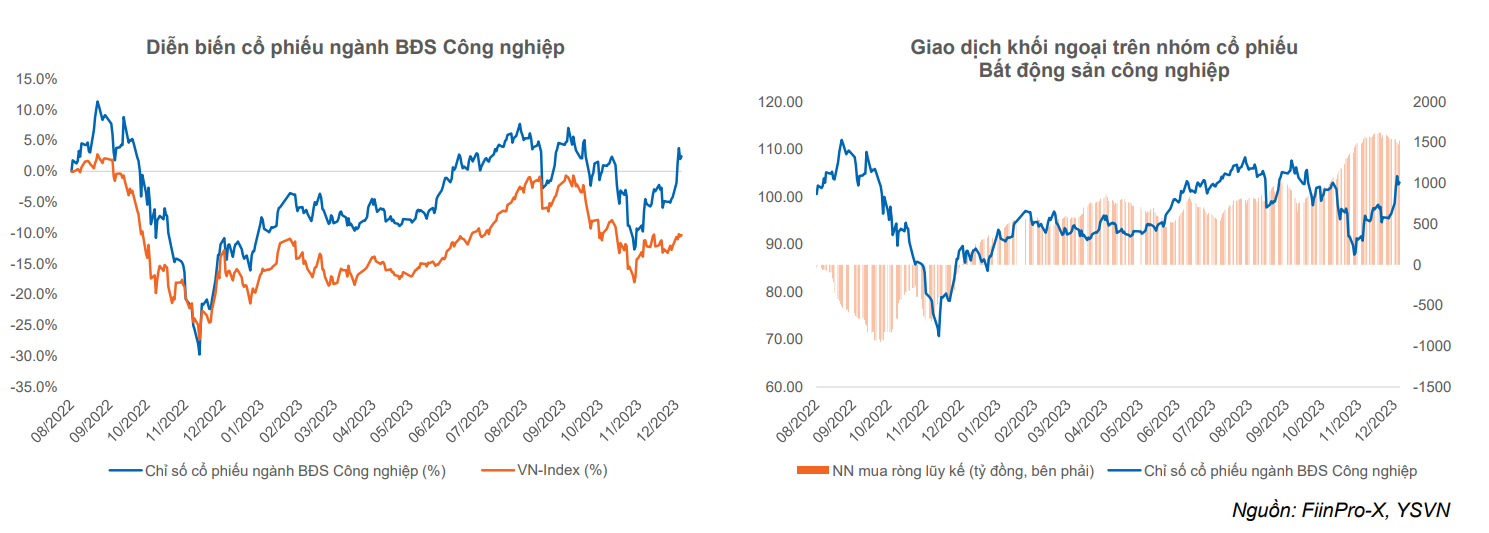

Khối ngoại vẫn trong xu hướng mua ròng nhóm KCN

Chỉ số giá cổ phiếu ngành BĐS KCN vẫn đang “outperform” VN-Index. Nếu tính từ đáy tháng 11/2022, giá CP nhóm này đã tăng 46% trong khi VN-Index đã tăng 23%.

Khối ngoại vẫn đang trong xu hướng mua ròng tích cực 1,193 tỷ đồng nhóm này trong khi vẫn đang bán ròng trên thị trường. Tính tử đầu năm đến nay, khối ngoại đã bán ròng khoảng 19 nghìn tỷ đồng.

Tỷ lệ lấp đầy cao và giá thuê vẫn tăng tích cực

Đối với các KCN phía Bắc, tỷ lệ lấp đầy đối với thuê đất là 80.2%, +40bps YoY. Bắc Ninh, Hải Phòng là 2 tỉnh có nguồn cung KCN lớn nhất, tỷ lệ lấp đầy cao.

Giá cho thuê vẫn cao, TB 131USD/m2/chu kỳ, +2% QoQ, +12% YoY, cao nhất là ở Hà Nội, nơi nguồn cung KCN không còn nhiều. Tại các tỉnh khác giá cho thuê là khá tương đương đồng nhau, ở mức 120-150 USD/m2/chu kỳ thuê.

KCN phía Bắc, Bình Dương và Đồng Nai là 2 tỉnh có nguồn cung KCN lớn nhất với tỷ lệ lấp đầy thuê đất cao, trung bình 91%. 2 tỉnh BR-VT và Long An là 2 tỉnh tiềm năng mới đối với mảng KCN, tỷ lệ lấp đầy đang ở mức trên 80% nhưng nguồn cung đất là khá hạn chế.

Giá cho thuê đất TB là 189USD/m2/chu kỳ, +1% QoQ, +13% YoY; cao nhất vẫn là ở TP HCM, nơi nguồn cung KCN không còn nhiều. Giá cho thuê ở Bình Dương và Đồng Nai là ngang nhau 150 USD/m2/chu kỳ thuê. Long An là nơi tiềm năng mới nhờ lợi thế gần TP HCM, giá cho thuê KCN ở Long An khá cao.

Nguồn cung suy giảm hỗ trợ giá thuê tăng, nhất là phía Nam

Diện tích hấp thụ và nguồn cung KCN phía bắc giảm mạnh trong Q1/2023 nhưng đã hồi phục trong Q2 và Q3.

Đối với thị trường phía Nam, nguồn cung đất KCN giảm mạnh từ 2022 và hiện chưa hồi phục như 2020-2021 do nhiều nguyên nhân: 1) thủ tục giải phóng mặt bằng bị chậm; 2) các tỉnh phía Nam đa phần đều vừa thông qua giai đoạn Quy hoạch 2021-2030 trong năm 2023 nên việc phê duyệt các KCN mới/mở rộng đa phần là đền nay mới bắt đầu triển khai tiếp; 3) giá đất hiện tăng cao khiến việc thương lượng giải phóng mặt bằng khó khăn hơn. Có thể kỳ vọng các thủ tục pháp lý sẽ tiến triển khả quan hơn từ 2024 khi các vấn đề về Quy hoạch từ Chính quyền địa phương đã được thông qua.

Dòng vốn FDI tích cực nhờ các lợi thế ngoài việc ưu đãi thuế

Tổng vốn FDI đăng ký 11T2023 đạt 28.85 tỷ USD (+14.8% YoY), tăng trưởng dương lần thứ 5 liên tiếp kể từ đầu năm. Vốn giải ngân đạt 20.25 tỷ USD, +2.9% YoY. Chúng tôi vẫn duy trì quan điểm tích cực nhờ 1) vốn đăng ký mới tiếp tục đi vào ngành sản xuất - chế biến - chế; 2) hạ tầng giao thông cải thiện tích cực nhờ đầu tư công; 3) các tỉnh thành, địa phương đang có xu hướng thi đua thu hút các công ty lớn nước ngoài.

Việt Nam là nước có tăng trưởng thu hút FDI mạnh, là điểm đến trong xu hướng chuyển đổi chuỗi cung ứng nhờ nhiều lợi thế: 1) vị trí địa lý thuận lợi; 2) chính trị ổn định; 3) hạ tầng cải thiện nhanh; 4) lực lượng nhân công nhiều, ổn định với tiền lương hợp lý trong khi tay nghề cải thiện nhanh tích cực; 5) quy trình thụ tục pháp lý cải thiện nhanh. Quan trọng là không phụ thuộc vào ưu đãi thuế.

FDI vào các tỉnh thành có sự phân hóa

FDI vào các tỉnh thành có sự phân hóa. Trong 11T2023, các tỉnh phía Bắc có sự tăng trưởng mạnh FDI đều là các tỉnh có sẵn hệ thống nhiều KCN hiện tại như Quảng Ninh, Hải Phòng, Bắc Giang và hiện vẫn còn dư địa tăng trưởng, mở rộng các KCN hiện hữu. Nghệ An, Hải Dương cũng là 2 ngôi sao mới nổi. Đối với phía Nam, các tỉnh đã nổi danh về KCN như TP HCM, Đồng Nai, Bình Dương không có sự tăng trưởng mạnh thu hút FDI do các KCN hiện tại đã đạt tỷ lệ lấp đầy khá cao (95-99%). Tiềm năng tăng trưởng nằm ở 2 cái tên mới: Bình Phước, Bà Rịa – Vũng Tàu.

Cơ sở hạ tầng – Đầu tư công – Thi đua thu hút FDI các tỉnh thành

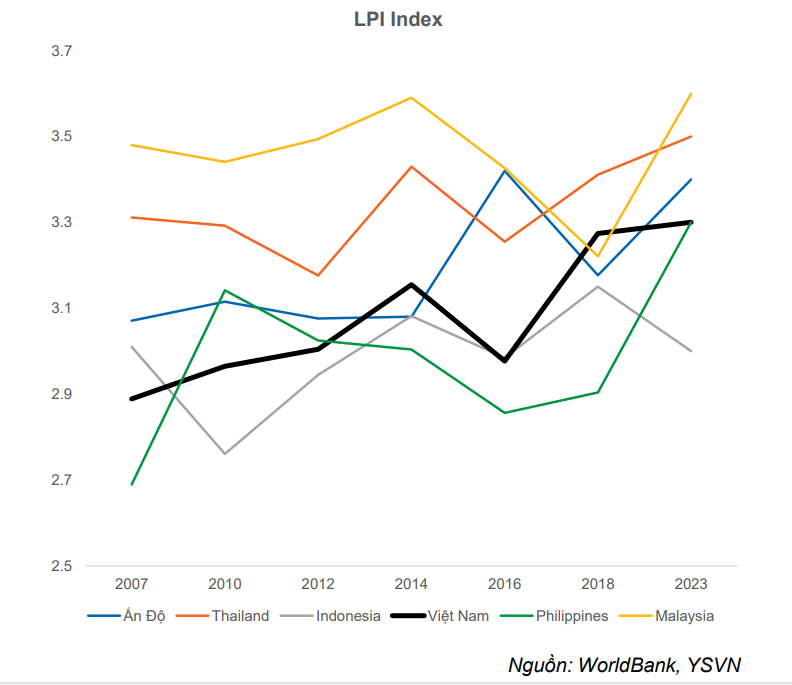

Chỉ số năng lực quốc gia về logistics (LPI) do Worldbank công bố cho thấy chỉ số LPI của Việt Nam có xu hướng tăng, cải thiện mạnh trong giai đoạn 2016 – nay.

Một phần lớn là nhờ tình hình đầu tư công được thúc đẩy mạnh. Theo công bố từ Văn phòng Chính phủ, ước tính giải ngân đầu tư công 11T2023 đạt khoảng 462.86 nghìn tỷ đồng (+6.77% YoY), đạt 65.1% kế hoạch Thủ tướng Chính phủ giao năm 2023.

Ngoài ra, các tỉnh thành cũng có các chương trình, chiến lược riêng để thi đua thu hút FDI gần đây, ví dụ:

- Hải Phòng: Thúc đẩy phát triển cảng nước sâu Lạch Huyện - Cảng Hàng không quốc tế Cát Bi, thành lập Ban quản lý Khu kinh tế Hải Phòng và Danh mục các dự án công nghiệp khuyến khích đầu tư.

- Bắc Ninh: Chính sách 4 “sẵn sàng” (1- mặt bằng KCN với các KCN được phê duyệt sẵn; 2- nhân lực – thành lập Khu đô thị đại học cung cấp nhân sự cho các KCN; 3- thủ tục – cắt giảm 30 thủ tục, 900 quy trình, thực hiện nhanh 458 quy trình; 4- tổ chức lắng nghe các doanh nghiệp FDI).

- Bình Dương: đề án chuyển đổi công năng phát triển năng lượng xanh cho KCN, tổ chức Hội nghị xúc tiến đầu tư, thành lập các tổ công tác cho các doanh nghiệp FDI.

Luật thuế tối thiểu toàn cầu: Rủi ro ngắn hạn và cơ hội dài hạn

Tháng 12/2022, EU và Hàn Quốc đã thông qua kế hoạch áp dụng Thuế tối thiểu toàn cầu (thuế thu nhập doanh nghiệp tối thiểu 15%) từ ngày 01/01/2024. Nhật Bản, Hồng Kông, Singapore cũng đang có cùng xu hướng này. Đây đều là các nước có đầu tư FDI nhiều vào Việt Nam.

Theo đó, các công ty đa quốc gia có doanh thu trên 750 triệu EUR và tỷ suất lợi nhuận trên 10%, sẽ bị áp dụng mức thuế thu nhập doanh nghiệp tối thiểu 15% cho công ty con ở nước ngoài. Ví dụ nếu công ty đa quốc gia A thỏa mãn 2 yếu tố trên, có công ty con là B (công ty FDI) ở Việt Nam và B được hưởng thuế thu nhập ưu đãi ở mức 10% thì A vẫn sẽ bị thu thêm 5% kia ở chính quốc gia mà A đặt trụ sở. Chúng tôi lưu ý luật mới này sẽ có những tác động tích cực và tiêu cực tới các doanh nghiệp FDI đang ưu đãi về thuế.

Tác động đến Việt Nam:

- Làm giảm sức cạnh tranh trong thu hút FDI của Việt Nam do Việt Nam đang áp dụng các ưu đãi về thuế cho DN FDI.

- Theo một rà soát của Tổng cục Thuế, dự kiến có khoảng 120 tập đoàn đa quốc gia đầu tư vào Việt Nam (với hơn 1000 doanh nghiệp liên quan) sẽ bị ảnh hưởng nếu chính sách thuế tối thiểu được áp dụng trong thời gian sắp tới.

- Trước mắt có thể tạo ra những xáo trộn trong các cơ chế chính sách thu hút đầu tư nước ngoài vốn nghiêng nhiều về các biện pháp ưu đãi thuế.

- Tuy vậy, về lâu dài, đây có thể là một cơ hội để Việt Nam đổi mới chính sách đối với đầu tư nước ngoài. Vì các nước cạnh tranh với Việt Nam trong thu hút FDI và đang có ưu đãi thuế suất tốt hơn Việt Nam như Ấn Độ, Malaysia,… cũng sẽ bị ảnh hưởng nặng hơn

Các rủi ro khác và chọn lọc doanh nghiệp đầu tư

Các rủi ro khác:

- Chi phí đền bù mặt bằng tăng làm chậm quá trình GPMB.

- Giá cổ phiếu đã tăng nhiều, định giá nhiều doanh nghiệp ở mức “hợp lý”, không còn rẻ nhưng cũng chưa phản ánh hết tiềm năng tương lai.

- FDI vào các khu vực có chọn lọc. Một số tỉnh thành đã không còn dư địa mở rộng các KCN

Chọn lọc đầu tư các doanh nghiệp ở các khu vực hợp lý:

- Còn quỹ đất cho thuê lớn: phía Bắc (Bắc Ninh, Hưng Yên, Hải Phòng), phía Nam (Bình Dương, Đồng Nai, TP HCM).

- Doanh nghiệp đang có các dự án và đang ở khâu quy hoạch – GPMB: phía Bắc (Bắc Giang, Nghệ An, Hải Dương), phía Nam (Long An, Bà Rịa – Vũng Tàu).