Công ty Cổ phần Sữa Việt Nam (VNM): Lợi nhuận giảm do doanh thu vẫn chưa được cải thiện

Nguồn: MBS

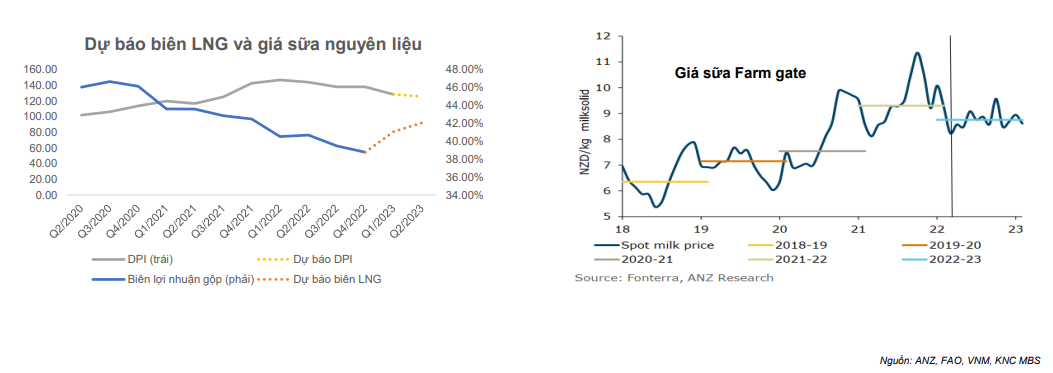

- Giá sữa nguyên liệu tăng làm giảm biên lợi nhuận gộp: do biến động tình hình thế giới, đứt gãy chuỗi cung ứng, khó khăn về vận chuyển bất ngờ ảnh hưởng đến giá sữa.

- Doanh thu giảm do nhu cầu giảm, cạnh tranh tăng: người tiêu dùng có xu hướng thắt chặt chi tiêu do kinh tế khó khăn, thu nhập giảm. Công ty phải giảm giá sản phẩm để giữ thị phần.

- Lợi nhuận giảm do doanh thu vẫn chưa được cải thiện:

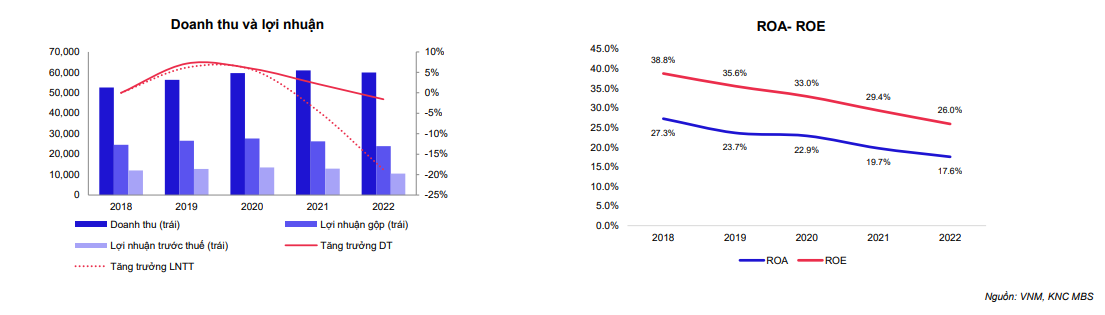

Sức mua giảm sút khiến doanh thu thuần quý 4/2022 chỉ đạt 15.068 tỷ đồng giảm 4,7% YoY. Nguyên liệu tồn kho vẫn chốt ở giá cao làm lợi nhuận gộp giảm hơn 13% so với cùng kỳ. Biên lợi nhuận gộp quý này chỉ đạt. Lợi nhuận trước thuế đạt 1.869 tỷ đồng giảm 15,5% so với cùng kỳ 2021.

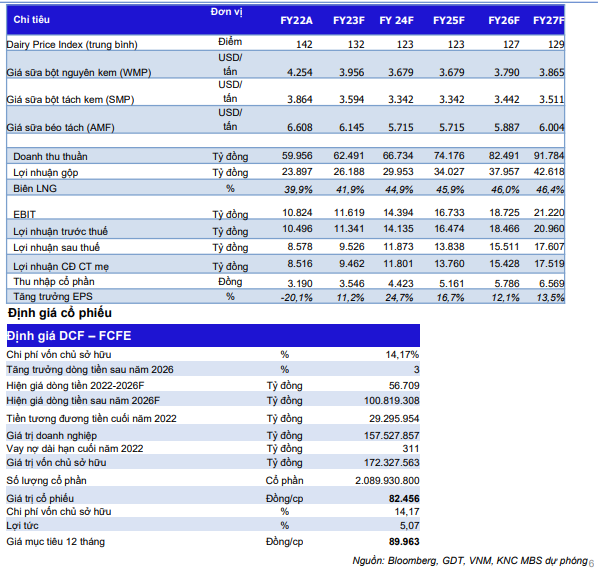

Cả năm 2022, doanh thu thuần của VNM đạt 59.956 tỷ đồng (-1,6%YoY) và lợi nhuận trước thuế đạt 8.516 tỷ đồng (-19%YoY), thực hiện 88% kế hoach lợi nhuận cả năm.

- Biên lợi nhuận gộp sẽ tăng trở lại từ Q1/2023

Biên lợi nhuận gộp năm 2022 đã giảm xuống mức 39,9% từ mức 43,1% năm 2021. Trong đó, thị trường nội địa có tốc độ giảm chậm hơn, biên lợi nhuận gộp đang ở mức 40,5% còn thị trường nước ngoài chỉ đạt 36,1%.

Giá sữa nguyên liệu vẫn đang trong xu thế giảm nên biên lợi nhuận gộp sẽ được cải thiện trở lại từ quý 1/2023.

- Nguồn lực tài chính mạnh

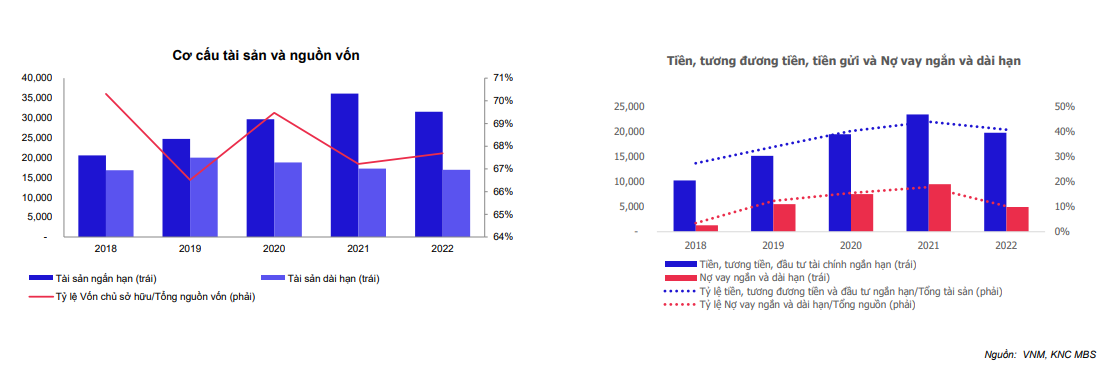

Đến 31.12.2022, Tổng tài sản của VNM đạt 48.482 tỷ đồng, giảm 4.850 tỷ đồng so với đầu năm, chủ yếu giảm ở hàng tồn kho, tài sản cố định và đầu tư tài chính ngắn hạn.

Tiền, tương đương tiền, đầu tư tài chính ngắn hạn giảm 3.660 tỷ đồng so với đầu năm nhưng vẫn đang ở mức 19.714 tỷ đồng chiếm 40,7% Tổng Tài sản. Khoản phải thu, hàng tồn kho vẫn được kiểm soát tốt lần lượt chiếm tỷ trọng 12,6% và 11,4% Tổng Tài sản. Hàng tồn kho giảm 18,2% so với đầu năm.

Trong tình hình lãi suất ngân hang tăng mạnh. VNM đã chủ động giảm Vay nợ ngắn và dài hạn 4525 đồng so với đầu năm, trong đó vay ngắn hạn giảm 4.515 tỷ đồng, vay dài hạn giảm 9,6 tỷ đồng xuống chỉ ở mức 66 tỷ đồng . Tỷ lệ nợ vay/tổng nguồn vốn chỉ ở mức 9,3%

- Khó khăn vĩ mô có thể làm nhu cầu tiêu thụ sữa tăng chậm lại khiến doanh thu sẽ tăng chậm. Trong khi đó, các đối thủ cạnh tranh đang có các động thái khiến thị phần của VNM ở một số phân khúc sản phẩm bị đe dọa nên công ty sẽ phải cân nhắc khi tăng giá bán sản phẩm.

- Năm 2023, giá sữa nguyên liệu dự báo sẽ quay về vùng giá năm 2021 là điều kiện để biên lợi nhuận của VNM tăng trở lại. Tuy nhiên, công ty cũng sẽ phải điều chỉnh giá thu mua sữa tươi từ nông trại và chi phí bao bì thêm khoảng từ 1,5%-5% nên mức lợi nhuận gộp sẽ tăng trở lại nhưng với tốc độ chậm.

- Chúng tôi điều chỉnh dự báo năm 2023 với doanh thu thuần đạt 62.491 tỷ đồng, tăng 4,2% so với 2021. Lợi nhuận trước thuế dự báo đạt 11.341 tỷ đồng, tăng 8,05% so với năm 2022. Lợi nhuận sau thuế dành cho cổ đông công ty mẹ đạt 9.160 tỷ đồng, thu nhập mỗi cổ phần đạt 3.431 đồng/cổ phần.

- Chúng tôi đánh giá xu hướng giá nguyên liệu sẽ tiếp tục giảm nhờ sản lượng sản xuất sữa sẽ tăng theo chu kỳ thời tiết thuận lợi (ENSO trung tính và El Nino). Với dự báo giá nguyên liệu đầu vào giảm, chúng tôi cho rằng động lực tăng trưởng chính của công ty sẽ đến nhờ biên lợi nhuận gộp tăng trưởng trở lại trong các năm tới.

- Nhu cầu tiêu thụ của người dân bị giảm sút trong ngắn hạn bởi các yếu tố kinh tế vĩ mô nhưng về dài hạn thị trường các sản phẩm sữa của Việt Nam vẫn là thị trường hấp dẫn. Dư địa tăng trưởng của Việt Nam vẫn còn nhiều do mức tiêu thụ sữa hiện còn khá thấp, chỉ với 26-27 kg/người/năm (trung bình thế giới đạt khoảng 100 kg/người/năm và trung bình tại châu Á đạt 38 kg/người/năm).

- Với thương hiệu mạnh và bề dày hoạt động hiệu quả. VNM vẫn đang duy trì vị thế dẫn đầu thị trường một cách chắc chắn. Chi phí marketing và bán hàng vẫn được VNM duy trì ở mức cao để đảm bảo mục tiêu đạt 50% thị phần toàn quốc.