Công ty Cổ phần Tập đoàn Hóa chất Đức Giang (DGC): Cập nhật ĐHCĐ năm 2024

Nguồn: SSI

Công bố tài liệu ĐHCĐ, thành viên HĐQT mới

DGC đã tổ chức ĐHCĐ vào ngày 19/3/2024 với một số điểm chính như sau:

Phân phối lợi nhuận năm 2023: ĐHCĐ đã chốt phương án chia cổ tức bằng tiền mặt tỷ lệ 30%/mệnh giá cho năm 2023 (khoản cổ tức này đã chi trả vào tháng 12/2023). Tương tự, quỹ khen thưởng phúc lợi đã được phê duyệt ở mức 6% cho năm 2023, cao hơn một chút so với mức trung bình lịch sử là 5,5%.

Kế hoạch của công ty năm 2024: Doanh thu thuần và lợi nhuận ròng được đặt ở mức 10,2 nghìn tỷ đồng (tăng 5% svck) và 3,1 nghìn tỷ đồng (giảm 5% svck). Chúng tôi cho rằng kế hoạch này khá thận trọng vì công ty giả định giá bán bình quân sẽ không phục hồi.

CAPEX cho năm 2024 dự kiến là 510 tỷ đồng, trong đó 500 tỷ đồng sẽ được sử dụng cho nhà máy Chlo-Alkali Nghi Sơn (dự kiến xây dựng vào tháng 6/2024) và 10 tỷ đồng sẽ được sử dụng để mở rộng Khai trường 25.

- Nhà máy Chlo-Alkali Nghi Sơn (có tổng CAPEX là 2,5 nghìn tỷ đồng, công suất thiết kế là 50 nghìn tấn xút và các hóa chất liên quan) bị chậm tiến độ khoảng hơn 3 năm do chậm giải phóng mặt bằng. Theo Chủ tịch chia sẻ, vào tháng 3/2024, chính quyền địa phương đã chốt được số tiền phải trả cho người dân di dời. Như vậy, nhà máy dự kiến sẽ được xây dựng vào tháng 6/2024.

- Mở rộng Khai trường 25 (trữ lượng hiện tại là 3 triệu tấn quặng, tuổi thọ mỏ là 6 năm, bắt đầu khai thác từ Q2/2021): Sản lượng khai thác hàng năm có thể đáp ứng 50% tổng lượng quặng mà DGC sử dụng. Trong quá trình khai thác, DGC nhận thấy trữ lượng thực tế có thể cao hơn công suất ban đầu (3 triệu tấn), do đó công ty đã quyết định tiếp tục đầu tư để mở rộng dự kiến từ năm 2025. DGC cũng có Khai trường 19, bắt đầu hoạt động từ tháng 3/2023. Công suất kết hợp hiện tại của Khai trường 25 và Khai trường 19 cung cấp khoảng 70-80% sản lượng quặng tự khai thác cho DGC sử dụng. Với việc tăng công suất dự kiến tại Khai trường 25 bắt đầu từ năm 2025, chúng tôi kỳ vọng DGC sẽ sử dụng toàn bộ quặng tự khai thác từ năm 2025 trở đi (so với 80%/90% trong năm 2023/2024). Chúng tôi ước tính quặng tự khai thác rẻ hơn 30% so với quặng thị trường, từ đó hỗ trợ biên lợi nhuận gộp.

Dự án bauxite: DGC sẽ tiếp tục nghiên cứu tính khả thi về việc khai thác bauxite và sản xuất nhôm từ bauxite. Quá trình phê duyệt sẽ mất 2 năm, sau đó là 2 năm xây dựng. Như vậy, dự án dự kiến sẽ đi vào hoạt động trong năm 2028.

Kết quả kinh doanh sơ bộ Q1/2024: Doanh thu và lợi nhuận ròng ước tính đạt 2,2 nghìn tỷ đồng (giảm 11% svck, giảm 8% so với quý trước) và 700 tỷ đồng (giảm 15% svck, giảm 6% so với quý trước). Giá phốt pho vàng tiếp tục giảm trong Q1/2024 (khoảng 4.000 đồng/tấn, giảm 25% svck và giảm 2% so với quý trước) do nhu cầu của doanh nghiệp phân bón yếu do giá nông sản thấp. Tuy nhiên, ban lãnh đạo cho rằng một số đối thủ cạnh tranh ở Kazakhstan đang lỗ do giá bán trong Q1/2024 ở mức thấp, do đó có thể phải cắt giảm sản lượng để giảm lỗ. Theo đó, DGC kỳ vọng giá phốt pho vàng có thể phục hồi từ Q2/2024.

Ước tính lợi nhuận năm 2024-2025: Với kết quả Q1/2024 thấp hơn dự kiến, chúng tôi điều chỉnh giảm giá bán bình quân phốt pho vàng cho năm 2024-2025 xuống 113 triệu đồng/tấn (tăng 7% svck, từ 118 triệu đồng/tấn) và 121 triệu đồng/tấn (tăng 7% svck, từ 123 triệu đồng/tấn). Do đó, chúng tôi ước tính lợi nhuận ròng lần lượt là 3,79 nghìn tỷ đồng (tăng 16% svck) và 5,47 nghìn tỷ đồng (tăng 44% svck) cho năm 2024-2025. Mức tăng trưởng lợi nhuận dự kiến trong năm 2024-2025 sẽ chủ yếu phụ thuộc vào (i) sản lượng tiêu thụ và sự phục hồi của giá bán bình quân của các thành phẩm liên quan đến phốt pho và (ii) tăng tỷ lệ sử dụng quặng tự khai thác giúp giảm chi phí (80% trong năm 2023, 90% trong năm 2024, 100% trong năm 2025).

Luận điểm đầu tư

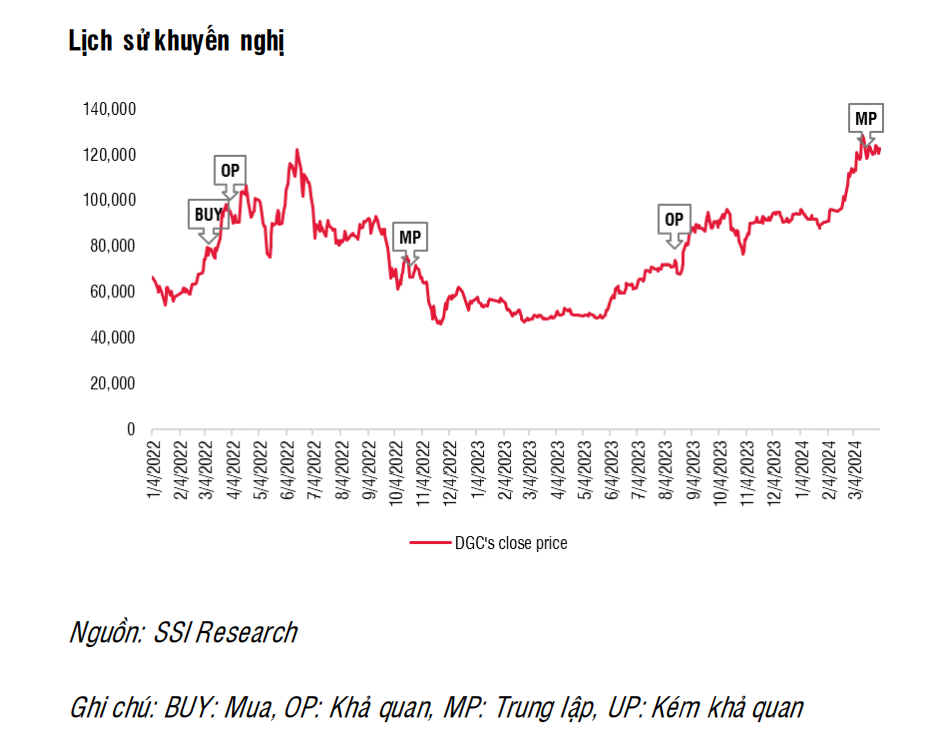

Chúng tôi áp dụng mức P/E mục tiêu không đổi là 12x và ước tính lợi nhuận bình quân năm 2024-2025 và đưa ra giá mục tiêu mới là 133.000 đồng/cổ phiếu (từ 142.000 đồng), do đó, chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu DGC. Lợi nhuận nửa đầu năm 2024 dự kiến giảm có thể ảnh hưởng đến diễn biến giá cổ phiếu sau một thời gian tăng giá mạnh, tuy nhiên chúng tôi cho rằng thời điểm giá điều chỉnh là cơ hội cho các nhà đầu tư dài hạn có thể tích lũy cổ phiếu.

Những lợi thế chính trong dài hạn:

Trong giai đoạn 2026-2028, mặc dù giá phốt pho vàng khó có thể quay lại mức đỉnh vào năm 2022, chúng tôi cho rằng DGC có đạt lợi nhuận tương đương mức đỉnh năm 2022 (6 nghìn tỷ đồng), nhờ hiện tại công ty có nhiều lợi thế như: (1) công suất hoạt động nhà máy phốt pho vàng tăng lên sau khi bổ sung công suất từ năm 2024, (2) giá bán bình quân tăng trưởng ổn định do nhu cầu bán dẫn ngày càng tăng, (3) việc chuyển đổi dần từ các sản phẩm thượng nguồn sang hạ nguồn (như axit photphoric LCD, chiếm khoảng 10% axit photphoric vào thời điểm hiện tại) với biên lợi nhuận cao hơn, (4) tăng tỷ lệ sử dụng quặng tự khai thác giúp giảm chi phí nguyên liệu đầu vào và (5) đóng góp từ nhà máy Chlo-Alkali Nghi Sơn. DGC sẽ bắt đầu xây dựng nhà máy Chlo-Alkali Nghi Sơn vào tháng 6/2024 (dự kiến đi vào hạt động vào năm 2026 và dự kiến có lợi nhuận dương từ năm 2027). Với việc tăng tỷ lệ sử dụng quặng tự khai thác và chuyển sang các sản phẩm hạ nguồn, DGC hiện vận hành chuỗi giá trị tích hợp theo chiều dọc cho các sản phẩm phốt phát, tạo sự khác biệt với các doanh nghiệp xuất khẩu phốt pho vàng khác và hoàn thiện chuỗi giá trị của doanh nghiệp.