CTCP Bán lẻ Kỹ thuật số FPT (FRT): Mảng nhà thuốc đóng góp lợi nhuận lớn trong 5 năm tới

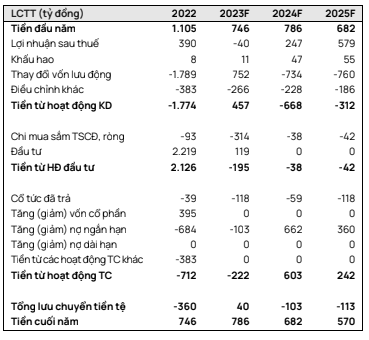

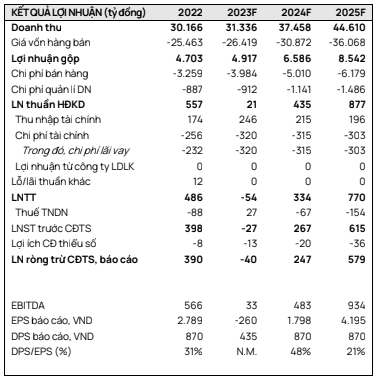

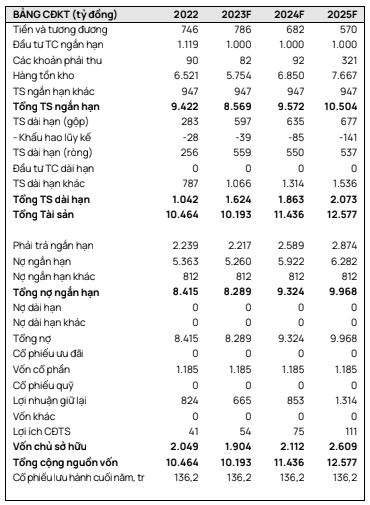

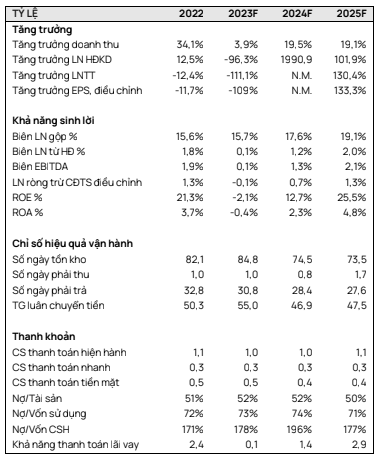

Nguồn: VCSC

Mảng nhà thuốc đóng góp lợi nhuận lớn trong 5 năm tới

- Chúng tôi tăng giá mục tiêu cho CTCP Bán lẻ Kỹ thuật số FPT (FRT) thêm 19% nhưng điều chỉnh khuyến nghị từ MUA xuống KHẢ QUAN do giá cổ phiếu của công ty đã tăng ~29% trong tháng qua.

- Giá mục tiêu cao hơn của chúng tôi đến từ chúng tôi tăng định giá cho chuỗi nhà thuốc Long Châu (LC) thêm 23% do (1) tăng tổng doanh số bán hàng giai đoạn 2025F-29 lên 18% khi chúng tôi nâng giả định về số lượng cửa hàng LC trong năm 2029 từ 2.600 lên 3.000 do quan điểm lạc quan hơn của chúng tôi về khả năng mở rộng cửa hàng của LC từ nay đến năm 2029 và (2) cập nhật dự báo của chúng tôi từ năm 2032 sang năm 2033.

- Chúng tôi cho rằng LC là chuỗi nhà thuốc hiện đại lớn nhất Việt Nam với doanh thu/cửa hàng hàng tháng và biên lợi nhuận từ HĐKD cao nhất (lần lượt đạt 1,1 tỷ đồng và 1,5% vào năm 2022). Chúng tôi kỳ vọng LC sẽ mở 400 cửa hàng vào năm 2023 và thêm 300 cửa hàng mỗi năm trong bốn năm tới để đạt 2.600 cửa hàng vào cuối năm 2027, sau đó mở 200 cửa hàng mỗi năm trong giai đoạn 2028-2029. Chúng tôi duy trì dự báo biên lợi nhuận gộp/ròng đạt 30,6%/4,0% vào năm 2029 (năm cuối cùng mở rộng cửa hàng) cho LC, nhìn chung phù hợp với biên nhuận gộp/ròng trung bình 5 năm của các công ty cùng ngành trong khu vực châu Á là 30,8%/4,2 %.

- Chúng tôi giữ nguyên dự báo LC sẽ là nguồn đóng góp lợi nhuận chính của FRT trong năm 2023 và bù đắp phần lớn khoản lỗ từ FPT Shop. Trong năm 2024/25, chúng tôi kỳ vọng LC sẽ đóng góp 72%/55% vào LNST sau lợi ích CĐTS của FRT.

- FRT giao dịch với P/E năm 2024/25 là 37,3x/16,5x, tương đương +12%/-51% so với trung vị P/E trượt trung bình 5 năm của các công ty bán lẻ dược phẩm trong khu vực châu Á là 33,4x. Mặt khác, LC giao dịch với P/S năm 2024/25 là 0,6x/0,5x, thấp hơn so với trung vị P/S trượt trung bình 5 năm của các công ty cùng ngành trong khu vực châu Á là 1,3x.

- Rủi ro: Việc triển khai cửa hàng và khả năng sinh lời của các cửa hàng yếu hơn dự kiến; sự phục hồi yếu hơn dự kiến về lợi nhuận của mảng ICT.

Chúng tôi duy trì quan điểm lạc quan về triển vọng của LC do doanh thu/cửa hàng và biên lợi nhuận gộp được duy trì ổn định. Chúng tôi cho rằng HĐKD của chuỗi nhà thuốc sẽ ít chịu tác động của suy thoái kinh tế. Ngoài ra, nhu cầu về thuốc tương đối ít co giãn, điều này sẽ cho phép LC tiếp tục cải thiện biên lợi nhuận trong quá trình mở rộng mà không phải hy sinh đáng kể doanh thu/cửa hàng trong giai đoạn mảng tiêu dùng đại chúng giảm trong ngắn hạn. Chúng tôi dự báo FRT sẽ mở mới 400/300/300 cửa hàng và cải thiện biên lợi nhuận gộp thêm 150/130/120 điểm cơ bản YoY lên 24,5%/25,8%/27,0% trong các năm 2023/24/25. LC là chuỗi lớn duy nhất có kế hoạch mở rộng vào năm 2023. Tuy nhiên, chúng tôi dự báo doanh thu hàng tháng/cửa hàng sẽ giảm xuống khoảng 1,0 tỷ đồng trong năm các năm 2023/24/25 so với 1,1 tỷ đồng vào năm 2022 do chuỗi mở rộng sang các khu vực cấp 2 & 3. LC đã mở 208 cửa hàng mới từ đầu năm đến nay và biên lợi nhuận gộp của công ty là 23,4% trong quý 1/2023.

FPT Shop ghi nhận lỗ trong năm 2023 do tiêu thụ ICT yếu. Chúng tôi nâng dự báo lỗ ròng năm 2023 của FPT Shop lên 157 tỷ đồng từ mức lỗ 138 tỷ đồng trước đó nhờ các đợt giảm giá mạnh hơn dự kiến đối với các sản phẩm của FPT Shop, mà chúng tôi cho là nhằm kích thích doanh số bán hàng và duy trì thị phần trong bối cảnh chi tiêu ICT yếu. Chúng tôi điều chỉnh giảm biên lợi nhuận gộp các năm 2023/24/25 của FPT Shop 20 điểm cơ bản xuống 8,7%/10,1%/11,5% so với 9,5%/12,2% trong quý 1/2023 và năm 2022. Chúng tôi kỳ vọng FPT Shop sẽ ghi nhận SSSG là -30% vào năm 2023 trước khi phục hồi lên +10% trong cả hai năm 2024 và 2025.