CTCP Cao su Đà Nẵng (DRC): Triển vọng tích cực; duy trì khuyến nghị Tăng tỷ trọng sau khi nâng giá mục tiêu

Nguồn: HSC

Triển vọng tích cực; duy trì khuyến nghị Tăng tỷ trọng sau khi nâng giá mục tiêu

_788586493.jpg)

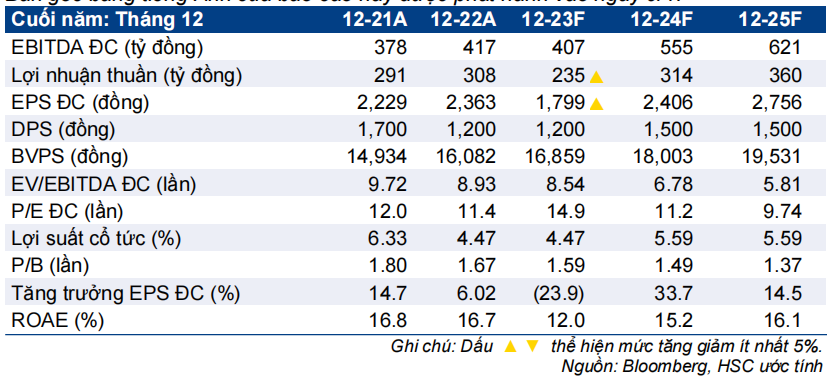

- HSC duy trì khuyến nghị Tăng tỷ trọng nhưng tăng 8% giá mục tiêu lên 30.200đ (tiềm năng tăng giá 12,5%), chủ yếu sau khi chuyển thời điểm định giá sang cuối năm 2024.

- HSC tăng 8% dự báo lợi nhuận năm 2023 lên 235 tỷ đồng (giảm 25% so với cùng kỳ), tương đương lợi nhuận thuần Q4/2023 đạt 83 tỷ đồng (tăng 1% so với cùng kỳ và tăng 10% so với quý trước) nhờ tỷ suất lợi nhuận cải thiện.

- Cho năm 2024-2025, HSC gần như giữ nguyên dự báo với lợi nhuận thuần tăng trưởng lần lượt 34% và 15%, nhờ công suất lốp radial mở rộng (giai đoạn 3) mới đi vào hoạt động từ cuối tháng 12/2023.

- Sau khi giá cổ phiếu tăng lần lượt 16% và 19% trong 1 tháng và 3 tháng qua, DRC đang giao dịch với P/E trượt dự phóng 1 năm là 11,2 lần, thấp hơn so với bình quân từ năm 2019 ở mức 11,6 lần.

Sự kiện: Ước tính KQKD Q4/2023

Doanh thu Q4/2023 đạt 1.132 tỷ đồng (giảm 3% so với cùng kỳ và giảm 4% so với quý trước) với doanh thu xuất khẩu đạt khoảng 29 triệu USD (708 tỷ đồng, đóng góp 62% tổng doanh thu). Trong tháng 12/2023, hoạt động xuất khẩu của DRC chịu ảnh hưởng tiêu cực trước tình trạng gián đoạn hoạt động logistic làm gia tăng chi phí vận chuyển container hoặc thậm chí các hãng tàu hủy đơn hàng. Mặc dù doanh thu thuần kém tích cực nhưng HSC dự báo tỷ suất lợi nhuận cải thiện mạnh so với quý trước nhờ chi phí đầu vào giảm và đồng USD tăng giá. Theo dự báo mới, lợi nhuận thuần Q4/2023 đạt 83 tỷ đồng, tăng 1% so với cùng kỳ và tăng 10% so với quý trước.

Tác động: HSC nâng dự báo lợi nhuận năm 2023

Sau khi nâng ước tính Q4/2023, HSC tăng 8% dự báo lợi nhuận thuần năm 2023 lên 235 tỷ đồng (vẫn giảm 24% so với cùng kỳ) nhưng giảm 11% dự báo doanh thu thuần xuống 4.483 tỷ đồng (giảm 8% so với cùng kỳ). Cho năm 2024-2025, chúng tôi giữ nguyên dự báo và kỳ vọng doanh thu thuần & lợi nhuận thuần hồi phục mạnh nhờ nhà máy lốp radial giai đoạn 3 vừa đi vào hoạt động từ cuối tháng 12/2023. HSC kỳ vọng tình trạng gián đoạn logistic hiện tại ở Biển đỏ sẽ sớm được giải quyết – nhưng nhu cầu sẽ chịu ảnh hưởng do phần chi phí gia tăng sẽ được chuyển sang cho khách hàng nếu tình trạng này kéo dài. Dự báo của chúng tôi chỉ thấp hơn một chút so với bình quân thị trường.

Định giá và khuyến nghị

Sau khi giá cổ phiếu tăng lần lượt 16% và 19% trong 1 tháng và 3 tháng qua, DRC đang giao dịch với P/E trượt dự phóng 1 năm là 11,2 lần, so với bình quân từ năm 2019 ở mức 11,6 lần.

Sau khi điều chỉnh dự báo lợi nhuận và giả định định giá (chủ yếu là chuyển thời điểm định giá sang cuối năm 2024), HSC tăng 8% giá mục tiêu lên 30.200đ, tương đương tiềm năng tăng giá 12,5% và P/E dự phóng năm 2024 và 2025 lần lượt là 12,6 lần và 11 lần. Chúng tôi duy trì khuyến nghị Tăng tỷ trọng dựa trên kỳ vọng triển vọng mạnh mẽ trong năm nay và năm sau, nhờ nhà máy lốp radial giai đoạn 3 mới đi vào hoạt động.