CTCP Chứng khoán Bản Việt (VCI): LNTT Q3 vượt dự báo nhờ lãi từ cho vay ký quỹ và hoạt động tự doanh

Nguồn: HSC

LNTT Q3 vượt dự báo nhờ lãi từ cho vay ký quỹ và hoạt động tự doanh

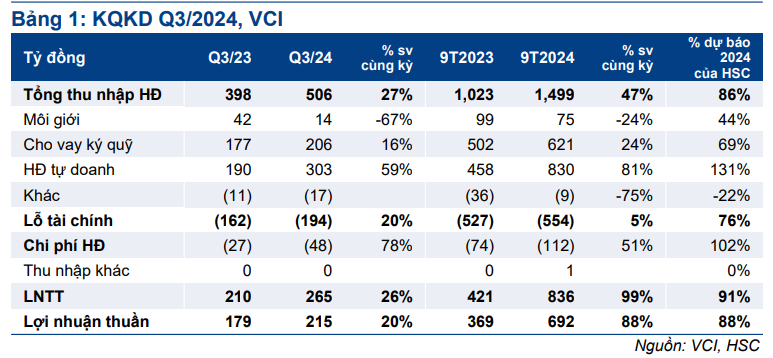

- VCI công bố LNTT Q3/2024 đạt 265 tỷ đồng, tăng 26% và vượt 15% dự báo, chủ yếu nhờ lãi từ cho vay ký quỹ (206 tỷ đồng, tăng 16%) và lãi hoạt động tự doanh (303 tỷ đồng, tăng 59%). LNTT 9 tháng đầu năm 2024 đạt 836 tỷ đồng, tăng 99% và bằng 91% dự báo cả năm của chúng tôi.

- Dư nợ cho vay ký quỹ tăng 27% so với quý trước đạt 10,1 nghìn tỷ đồng trong khi danh mục tài sản tài chính FVTPL giảm 53% so với quý trước xuống 0,5 nghìn tỷ đồng sau khi VCI thực hiện hóa lợi nhuận.

- Sau khi giá cổ phiếu 3%, VCI đang giao dịch với P/E trượt dự phóng 1 năm là 25,1 lần, cao hơn 1,5 độ lệch chuẩn so với bình quân quá khứ. HSC duy trì khuyến nghị Nắm giữ và giá mục tiêu 35.900đ cho đến khi hoàn thành đánh giá toàn diện hơn.

Sự kiện: Công bố KQKD Q3/2024 vào ngày 18/10/2024

VCI đã công bố LNTT Q3/2024 đạt 265 tỷ đồng, tăng 26% so với cùng kỳ và giảm 23% so với quý trước, vượt 15% dự báo của chúng tôi, chủ yếu nhờ lãi từ cho vay ký quỹ (206 tỷ đồng, tăng 16% so với cùng kỳ) và lãi hoạt động tự doanh (303 tỷ đồng, tăng 59% so với cùng kỳ), trong khi lợi nhuận nghiệp vụ môi giới giảm mạnh 67% so với mức nền cao cùng kỳ xuống 14 tỷ đồng. Tính chung 9 tháng đầu năm 2024, LNTT đạt 836 tỷ đồng, tăng 99% so với cùng kỳ, bằng 91% dự báo cả năm của chúng tôi và hoàn thành 119% kế hoạch năm 2024 của VCI

Lợi nhuận nghiệp vụ môi giới sụt giảm từ mức nền cao

Doanh thu thuần nghiệp vụ môi giới Q3/2024 đi ngang so với quý trước (tăng 14% so với cùng kỳ) đạt 182 tỷ đồng nhờ thị phần của VCI tăng lên 6,8% từ 5,3% trong Q2 trong khi giá trị giao dịch bình quân ngày giảm 23% so với quý trước xuống 18,7 nghìn tỷ đồng trong Q3/2024. Tuy nhiên, chi phí nghiệp vụ môi giới tăng mạnh 25% so với quý trước và tăng 43% so với cùng kỳ lên 168 tỷ đồng, cho thấy chi phí hoa hồng cho môi giới tăng lên.

Tỷ lệ phí giữ lại của VCI (phí thuần/phí gộp) giảm xuống 8% từ 25% trong Q2/2024 và 26% trong Q3/2023, từ đó khiến lợi nhuận nghiệp vụ môi giới giảm xuống 14 tỷ đồng trong Q3/2024 từ 42 tỷ đồng trong Q3/2023 và 46 tỷ đồng trong Q2/2024.

Thị phần của VCI hồi phục nhờ những nỗ lực thu hút nhà đầu tư cá nhân của Công ty với việc giảm tỷ lệ phí giữ lại và nâng dư nợ cho vay ký quỹ (phân tích chi tiết bên dưới). Mặc dù chiến lược này làm tăng chi phí hoa hồng cho môi giới nhưng sẽ được bù đắp với việc lãi từ cho vay ký quỹ tăng lên, từ đó giúp tận dụng hiệu quả tăng trưởng ở phân khúc khách hàng cá nhân

Mảng cho vay ký quỹ tăng mạnh

Trong Q3/2024, lãi từ cho vay ký quỹ tăng 16% so với cùng kỳ đạt 206 tỷ đồng, nhờ dư nợ cho vay ký quỹ tăng 27% so với quý trước (tăng 75% so với cùng kỳ) lên 10,1 nghìn tỷ đồng. Tăng trưởng mảng cho vay ký quỹ của VCI vượt trội so với ngành (chỉ tăng 3% so với quý trước) phản ánh chiến lược đẩy mạnh phát triển phân khúc khách hàng cá nhân của Công ty. Tỷ lệ dư nợ cho vay ký quỹ/vốn CSH trong Q3/2024 đạt 125%, cao hơn đáng kể so với bình quân ngành ở mức 97%.

Trong khi đó, lãi suất cho vay ký quỹ Q3/2024 giảm xuống 9,9% từ 10,2% trong Q2/2024 và 12,4% trong Q3/2023. Tuy nhiên, tỷ lệ NIM của VCI vẫn ổn định ở mức 3% so với 3,3% trong Q2/2024.

Thu nhập đầu tư tăng mạnh

Lãi hoạt động tự doanh Q3/2024 tăng mạnh 59% so với cùng kỳ (tăng 12% so với quý trước) đạt 303 tỷ đồng, chủ yếu nhờ lãi thuần bán tài sản tài chính FVTPL tăng mạnh 118% đạt 283 tỷ đồng.

Danh mục tài sản tài chính FVTPL của VCI giảm xuống 476 tỷ đồng (từ 1.007 tỷ đồng trong Q2/2024 và 1.123 tỷ đồng trong Q3/2023) do VCI đã thực hiện hóa hầu hết lợi nhuận từ các cổ phiếu vốn hóa lớn trong danh mục ETF trong quý. Phần còn lại trong danh mục FVTPL hiện chủ yếu bao gồm TPDN.

Danh mục tài sản tài chính AFS giảm 24% so với quý trước (giảm 2% so với cùng kỳ) xuống 6,5 nghìn tỷ đồng. Từ đó, danh mục này ghi nhận lỗ 255 tỷ đồng vào Thu nhập toàn diện, do VCI thanh lý phần lớn cổ phần ở mức giá lỗ trong quý.

Danh mục tài sản tài chính AFS bao gồm các khoản đầu tư dài hạn và các khoản đầu tư PE đang có lãi như: CTCP Sữa Quốc tế (IDP, Chưa khuyến nghị) và Tổng công ty Thanh toán Việt Nam (NAPAS; Chưa khuyến nghị), cùng với các cổ phiếu niêm yết lớn như KDH (Tăng tỷ trọng, giá mục tiêu 38.182đ), TDM (Mua vào, giá mục tiêu 66.000đ), FPT (Tăng tỷ trọng, giá mục tiêu 147.200đ),…

Thời gian tới, HSC dự báo lãi hoạt động tự doanh Q4/2024 sẽ sụt giảm so với Q3/2024 do danh mục đầu tư cổ phiếu thu hẹp vì VCI hiện chủ yếu chỉ còn nắm giữ TPDN ở danh mục tài sản tài chính FVTPL.

HSC duy trì khuyến nghị, giá mục tiêu và dự báo cho đến khi hoàn thành đánh giá toàn diện hơn

KQKD 9 tháng đầu năm 2024 của VCI hoàn thành 91% dự báo cả năm của chúng tôi và chúng tôi tin rằng KQKD cả năm sẽ vượt dự báo của chúng tôi mặc dù lãi hoạt động tự doanh có thể sẽ kém tích cực. Điều này là nhờ việc ra mắt giao dịch không yêu cầu ký quỹ và năng lực cho vay ký quỹ tốt.

Tuy nhiên, sau khi giá cổ phiếu tăng 3% trong 1 tháng qua, VCI đang giao dịch với P/E trượt dự phóng 1 năm là 25,1 lần, cao hơn so với bình quân ngành ở mức 19,4 lần và cao hơn 1,5 độ lệch chuẩn so với bình quân quá khứ. HSC duy trì khuyến nghị Nắm giữ, giá mục tiêu 35.900đ và dự báo cho đến khi hoàn thành đánh giá toàn diện hơn.