CTCP Cơ điện lạnh (REE): Nâng khuyến nghị lên Mua vào trên cơ sở định giá

Nguồn: HSC

Nâng khuyến nghị lên Mua vào trên cơ sở định giá

HSC nâng khuyến nghị lên Mua vào đối với REE (từ Tăng tỷ trọng) và tăng giá mục tiêu lên 75.100đ sau khi chuyển thời điểm định giá sang cuối năm 2024. GEG vẫn là doanh nghiệp thuần năng lượng tái tạo duy nhất tại Việt Nam.

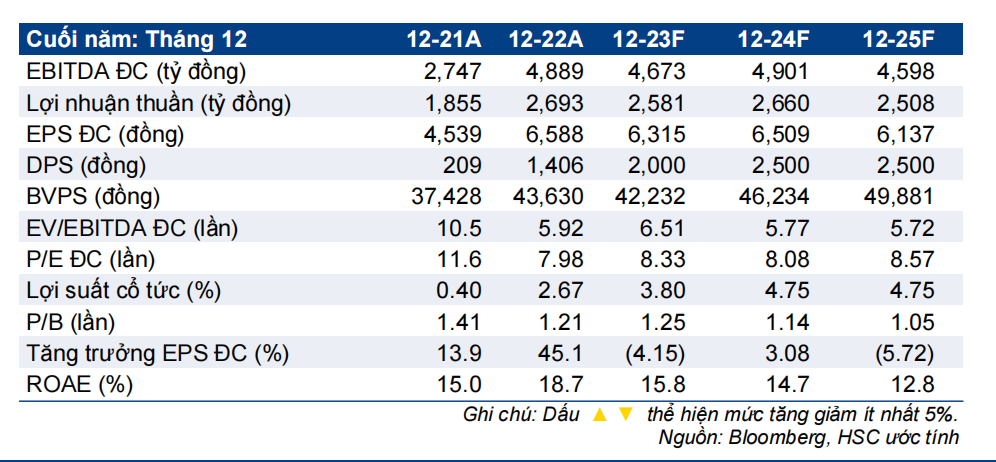

Chúng tôi giữ nguyên ước tính EPS giai đoạn 2023-2025 – thấp hơn một chút so với dự báo của thị trường cho năm 2024-2025 – tương đương lợi nhuận thuần tăng trưởng với tốc độ CAGR -2,3%.

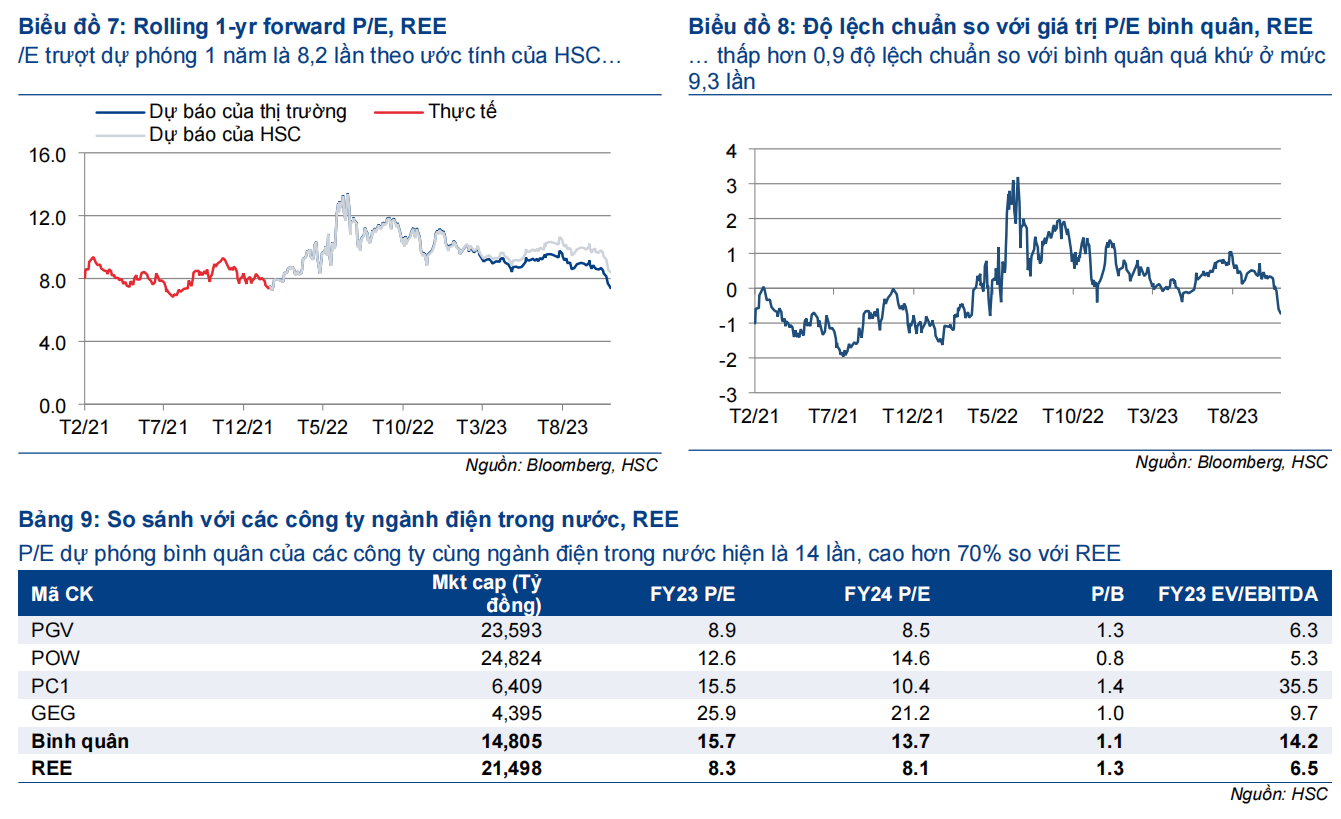

Sau khi giá cổ phiếu giảm 22% trong 3 tháng qua, REE đang giao dịch với P/E trượt dự phóng 1 năm là 8,2 lần, thấp hơn 0,9 lần độ lệch chuẩn so với bình quân quá khứ ở mức 9,3 lần. Chúng tôi khuyến nghị nhà đầu tư mua vào cổ phiếu ở mức định giá hiện tại nhờ triển vọng dài hạn tích cực.

Sự kiện: Phân tích sâu KQKD Q3/2023

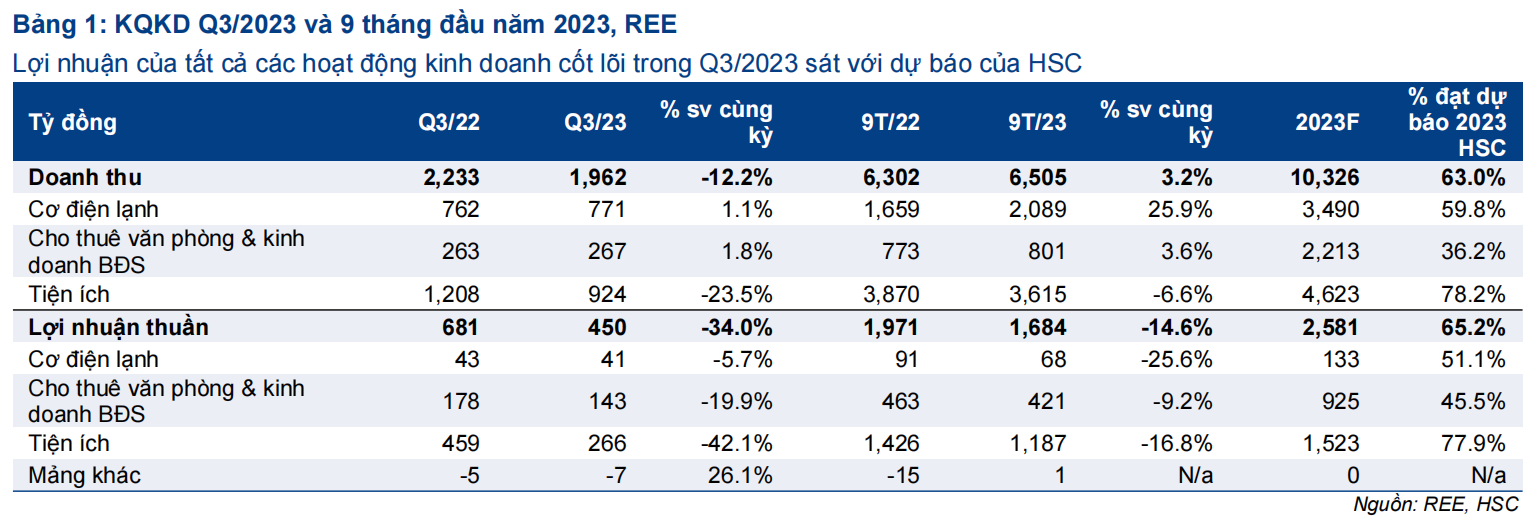

REE đã công bố KQKD Q3/2023 với doanh thu thuần đạt 1.962 tỷ đồng (giảm 12,2% so với cùng kỳ) và lợi nhuận thuần đạt 450 tỷ đồng (giảm 34% so với cùng kỳ). Kết quả này kém tích cực nhưng sát với dự báo của HSC.

Tính chung 9 tháng đầu năm 2023, doanh thu đạt 6.505 tỷ đồng (tăng 3,2% so với cùng kỳ) và lợi nhuận thuần đạt 1.684 tỷ đồng (giảm 14,5% so với cùng kỳ), bằng lần lượt 63% và 65,2% dự báo cả năm 2023 của chúng tôi.

Tác động: HSC duy trì dự báo lợi nhuận giai đoạn 2023- 2025

Với những yếu tố có ảnh hưởng tới lợi nhuận thuần của REE diễn biến sát kỳ vọng của HSC trong 9 tháng đầu năm 2023, Chúng tôi duy trì dự báo lợi nhuận giai đoạn 2023-2025. Theo đó, lợi nhuận thuần sẽ tăng trưởng với tốc độ CAGR trong 3 năm là -2,3%. Tuy nhiên, sau khi lùi thời điểm định giá 6 tháng sang cuối năm 2024, giá mục tiêu mới của chúng tôi sẽ tăng lên 75.100đ, tiềm năng tăng giá 43%.

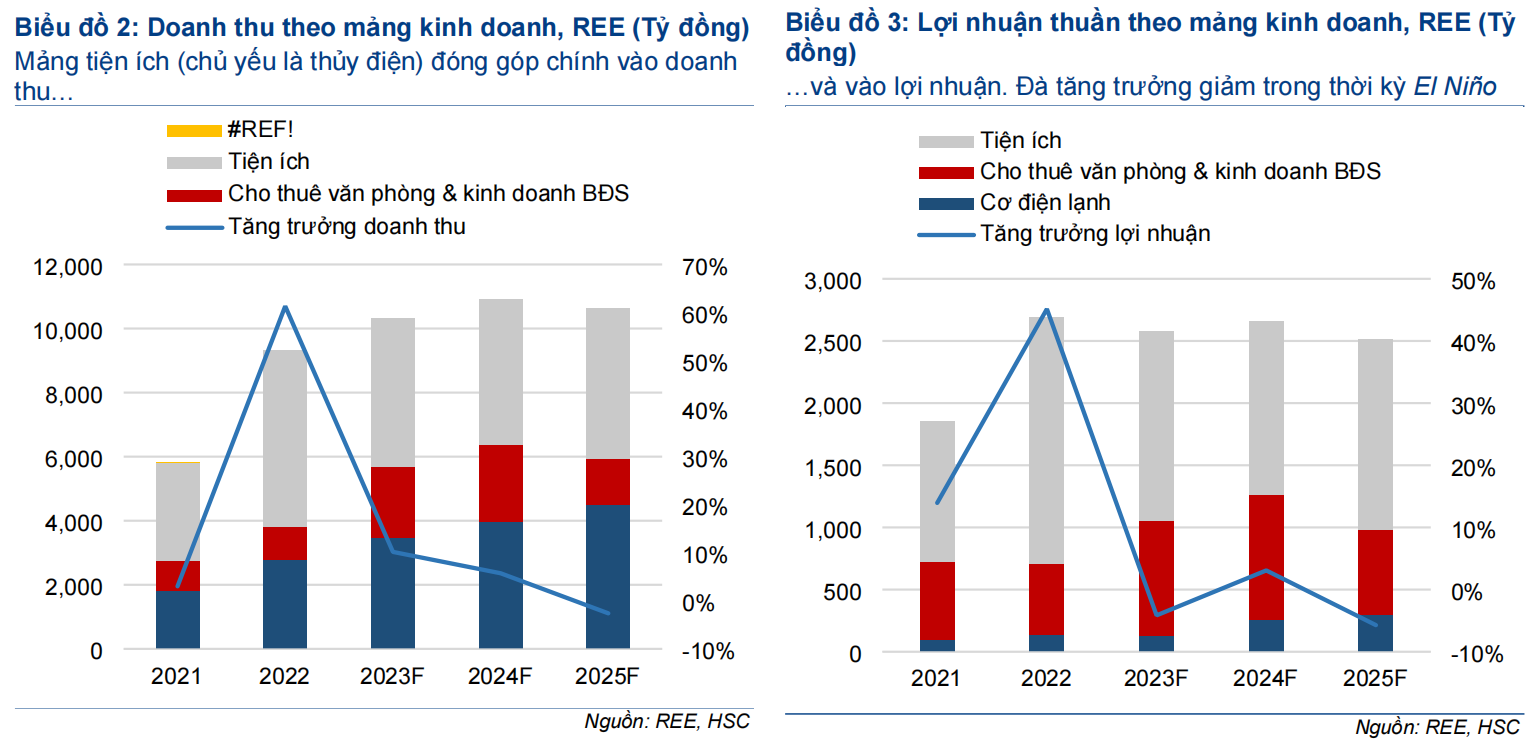

Lợi nhuận ngắn hạn của REE đang chịu tác động tiêu cực do hiện tượng El Nino ảnh hưởng đến sản lượng thủy điện của Công ty. Khi hiện tượng này giảm bớt (hoặc đảo ngược) trong trung hạn, HSC kỳ vọng KQKD sẽ cho thấy sự phục hồi.

Về mặt tích cực, mảng kinh doanh BĐS của REE dự kiến sẽ giúp Công ty bù đắp sự sụt giảm trong ngắn hạn ở mảng điện.

Định giá và khuyến nghị

Sau khi giá cổ phiếu giảm 22% trong 3 tháng qua, REE đang giao dịch với P/E trượt dự phóng 1 năm là 8,2 lần, thấp hơn 0,9 lần độ lệch chuẩn so với bình quân từ tháng 1/2021 ở mức 9,3 lần.

HSC nâng khuyến nghị lên Mua vào (từ Tăng tỷ trọng) với giá mục tiêu tăng nhẹ lên 75.100đ, tiềm năng tăng giá 43%.

Mảng BĐS bù đắp kết quả kém ở mảng phát điện

Mặc dù mảng kinh doanh điện cốt lõi của REE có thể gặp khó khăn trong giai đoạn 2023-2025 do ảnh hưởng của hiện tượng El Nino, nhưng lợi nhuận của Công ty sẽ được đẩy mạnh nhờ nhu cầu gia tăng đối với mảng cơ điện lạnh truyền thống cùng với thu nhập từ dự án BĐS Light Square. Sau khi giá cổ phiếu sụt giảm gần đây, HSC nâng khuyến nghị đối với REE lên Mua vào (từ Tăng tỷ trọng). GEG vẫn là doanh nghiệp thuần năng lượng tái tạo duy nhất tại Việt Nam.

Đánh giá KQKD Q3/2023 và 9 tháng đầu năm 2023

REE đã công bố KQKD Q3/2023 với doanh thu thuần đạt 1.962 tỷ đồng (giảm 12,2% so với cùng kỳ) và lợi nhuận thuần đạt 450 tỷ đồng (giảm 34% so với cùng kỳ). Kết quả này kém tích cực nhưng sát với dự báo của HSC.

Tính chung 9 tháng đầu năm 2023, doanh thu đạt 6.505 tỷ đồng (tăng 3,2% so với cùng kỳ) và lợi nhuận thuần đạt 1.684 tỷ đồng (giảm 14,5% so với cùng kỳ), bằng lần lượt 63% và 65,2% dự báo cả năm 2023 của chúng tôi.

HĐKD cốt lõi sát với kỳ vọng trong Q3/2023

KQKD tất cả các mảng kinh doanh cốt lõi đều đạt dự báo của HSC trong Q3/2023: Cụ thể như sau:

- Doanh thu và lợi nhuận thuần mảng tiện ích, bao gồm điện và nước, đạt lần lượt 924 tỷ đồng (giảm 23,5% so với cùng kỳ) và 266 tỷ đồng (giảm 42,1% so với cùng kỳ) trong quý – sát với dự báo của chúng tôi - do tác động tiêu cực của hiện tượng El Nino lên sản lượng thủy điện trong Q3/2023.

- Tính chung 9 tháng đầu năm 2023, doanh thu và lợi nhuận thuần mảng tiện ích đạt lần lượt 3.615 tỷ đồng (giảm 6,6% so với cùng kỳ) và 1.187 tỷ đồng (giảm 16,8% so với cùng kỳ), bằng lần lượt 78,2% và 77,9% dự báo cả năm 2023 của HSC.

- Doanh thu và lợi nhuận thuần mảng kinh doanh truyền thống là cơ điện lạnh (thiết kế, lắp đặt và bảo trì hệ thống cơ điện lạnh cho khách hàng công nghiệp và dân dụng) đạt lần lượt 771 tỷ đồng (tăng 1,1% so với cùng kỳ) và 41 tỷ đồng (giảm 5,7% so với cùng kỳ) trong quý.

- Tính chung 9 tháng đầu năm 2023, doanh thu và lợi nhuận thuần mảng này đạt lần lượt 2.089 tỷ đồng (tăng 25,9% so với cùng kỳ) và 68 tỷ đồng (giảm 25,6% so với cùng kỳ), bằng lần lượt 59,8% và 51,1% dự báo cả năm 2023 của chúng tôi.

- Doanh thu và lợi nhuận thuần mảng kinh doanh BĐS & cho thuê văn phòng cũng ghi nhận kết quả khả quan trong Q3/2023 với doanh thu và lợi nhuận thuần đạt lần lượt 267 tỷ đồng (tăng 1,8% so với cùng kỳ) và 143 tỷ đồng (giảm 19,9% so với cùng kỳ). Lợi nhuận thuần sụt giảm chủ yếu do REE không ghi nhận đóng góp từ công ty liên doanh (so với lợi nhuận thuần khoảng 35 tỷ đồng trong Q3/2022).

KQKD mảng cho thuê văn phòng vẫn tích cực với tỷ lệ lấp đầy trên 88% và giá thuê ổn định.

Tính chung 9 tháng đầu năm 2023, doanh thu và lợi nhuận thuần mảng này đạt lần lượt 801 tỷ đồng (tăng 3,6% so với cùng kỳ) và 421 tỷ đồng (giảm 9,2% so với cùng kỳ), bằng lần lượt 36,2% và 45,5% dự báo cả năm 2023 của HSC.

Dự báo lợi nhuận giai đoạn 2023-2025

HSC duy trì dự báo lợi nhuận giai đoạn 2023-2025 do chúng tôi nhận thấy nền tảng cơ bản ở các mảng kinh doanh cốt lõi của REE không có nhiều thay đổi.

Chúng tôi dự báo lợi nhuận thuần sẽ tăng trưởng với tốc độ CAGR -2,3% trong giai đoạn 2022-2025.

Triển vọng Q4/2023

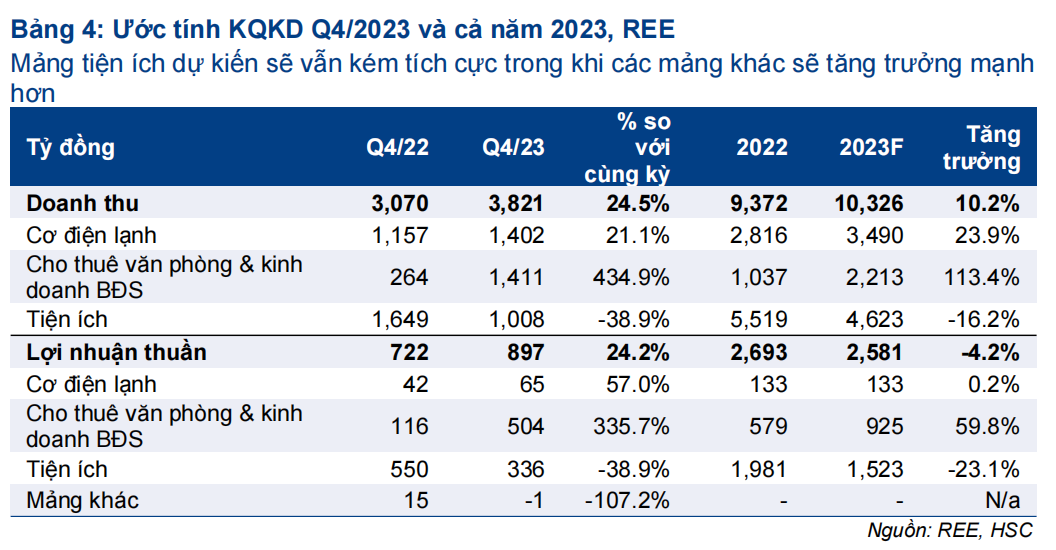

HSC ước tính lợi nhuận của REE sẽ tăng 24% trong Q4/2023, tương đương mức tăng trưởng của doanh thu. Cơ cấu theo mảng kinh doanh như sau (Bảng 4):

Mảng tiện ích dự kiến sẽ vẫn kém tích cực do tác động của hiện tượng El Nino.

Doanh thu và lợi nhuận mảng cơ điện lạnh kỳ vọng sẽ tăng trưởng mạnh nhờ hạch toán các dự án lớn.

Doanh thu và lợi nhuận mảng kinh doanh BĐS và cho thuê văn phòng dự báo sẽ tăng lên trong Q4/2023 do REE có thể bán và ghi nhận doanh thu 45 sản phẩm nhà phố tại dự án KDC Light Square.

Rủi ro đối với dự báo của HSC

Tiềm năng tăng tới từ việc mua được tài sản tốt: REE là một công ty đầu tư tích cực tìm kiếm cơ hội mua tài sản mới. Nếu ban lãnh đạo mua được tài sản mới với giá trị tốt, cả lợi nhuận và định giá của Công ty sẽ được nâng cao.

Rủi ro: Hoạt động bán hàng tại dự án KDC Light Square bị chậm sẽ là rủi ro đối với dự báo lợi nhuận của chúng tôi.

Định giá và khuyến nghị

HSC chuyển thời điểm định giá sang cuối năm 2024 và nâng giá mục tiêu lên 75.100đ (từ 74.700đ trước đó). Sau khi giá cổ phiếu giảm 22% trong 3 tháng qua, REE đang giao dịch với P/E trượt dự phóng 1 năm là 8,2 lần, thấp hơn 0,9 độ lệch chuẩn so với bình quân từ tháng 1/2021 ở mức 9,3 lần. Chúng tôi nâng khuyến nghị lên Mua vào (từ Tăng tỷ trọng) với tiềm năng tăng giá là 43%.

Kết luận và phương pháp định giá

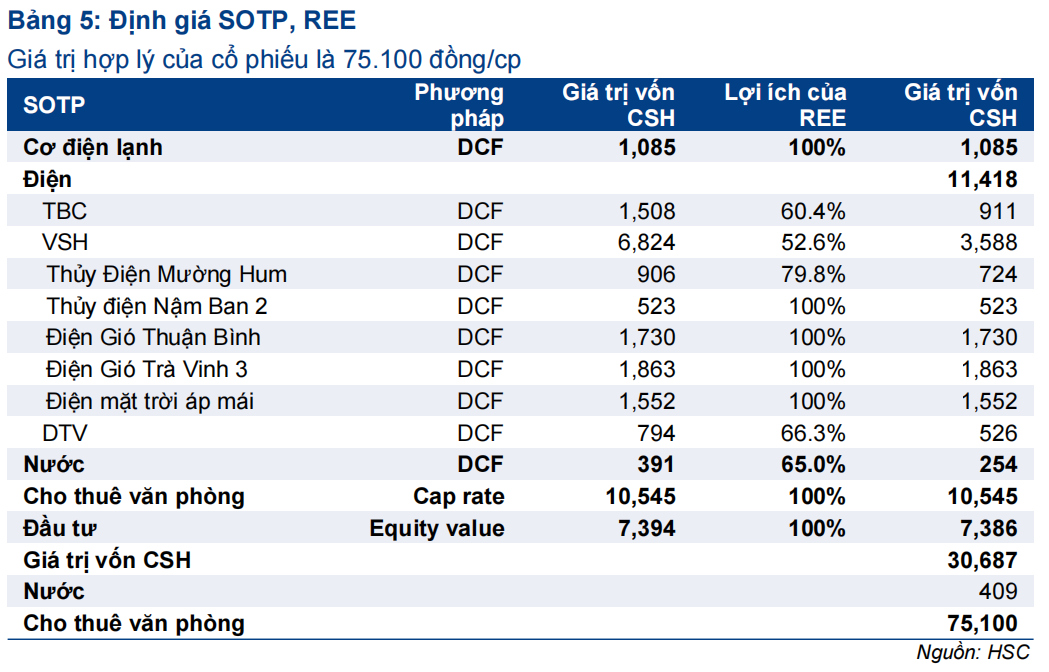

HSC vẫn định giá REE theo phương pháp SoTP, trong đó mảng phát điện và các mảng kinh doanh khác được định giá theo phương pháp DCF trong khi mảng cho thuê văn phòng được định giá theo tỷ suất chiết khấu lợi nhuận thuần.

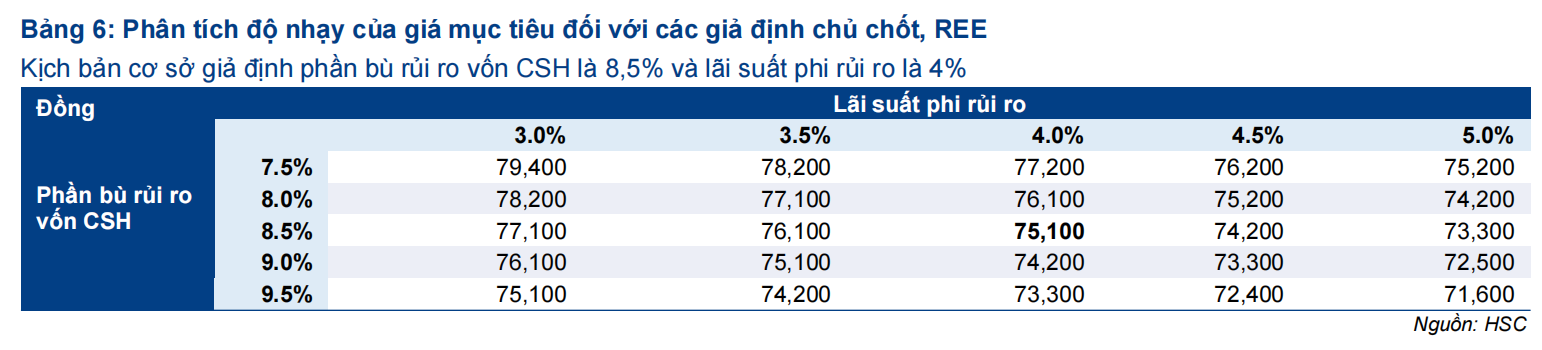

Đối với tất cả các mảng kinh doanh áp dụng phương pháp DCF, chúng tôi giả định chi phí vốn CSH là 12,8% (từ 12,5% trước đó) với lãi suất phi rủi ro là 4% (giữ nguyên), phần bù rủi ro vốn CSH là 8,5% (giữ nguyên) và beta là 1,04 (tăng từ 1 trước đó).

Đối với mảng cho thuê văn phòng, chúng tôi áp dụng tỷ suất chiết khấu lợi nhuận thuần là 9% (không đổi).

Bối cảnh định giá

Giá cổ phiếu REE đã giảm 22% trong 3 tháng qua. Theo đó, REE đang giao dịch với P/E trượt dự phóng 1 năm là 8,2 lần, thấp hơn 0,9 độ lệch chuẩn so với bình quân quá khứ ở mức 9,3 lần (Biểu đồ 7-8).

Trong khi đó, P/E dự phóng năm 2023-2024 của các công ty cùng ngành điện trong nước (lần lượt ở mức 15,7 lần và 13,7 lần) hiện cao hơn lần lượt 88% và 69% so với REE. Nếu loại trừ GEG (doanh nghiệp niêm yết chỉ tập trung vào năng lượng tái tạotại Việt Nam nên luôn có mặt bằng P/E cao hơn so với các công ty cùng ngành), P/E dự phóng năm 2023-2024 bình quân của các công ty cùng ngành điện trong danh sách khuyến nghị của HSC lần lượt ở mức 12,3 lần và 11,3 lần – cao hơn lần lượt 48% và 38% so với REE.

Mặc dù giá cổ phiếu sụt giảm gần đây, HSC tin rằng cổ phiếu REE sẽ được định giá lại ở mặt bằng cao hơn trong dài hạn nhờ (1) danh mục nhà máy điện lớn trong bối cảnh nhu cầu tiêu thụ điện tăng cao và (2) Công ty đang bán toàn bộ cổ phần tại nhà máy nhiệt điện và do đó sẽ đủ điều kiện để thu hút đầu tư ESG

Tại giá mục tiêu mới, P/E trượt dự phóng 1 năm của REE là 11,6 lần.