CTCP Đầu tư Thế giới Di động (MWG): Nỗ lực tăng trưởng nhờ chiến lược giá

Nguồn: VCBS

Nỗ lực tăng trưởng nhờ chiến lược giá

,

KQKD Q1.2023

Quý 1.2023, MWG ghi nhận DTT đạt 27.105 tỷ đồng và LNST đạt 21.2 tỷ đồng, lần lượt giảm 26% và 98% svck năm 2022. Nguyên nhân của sự suy giảm nghiêm trọng này đến từ bối cảnh ảm đạm chung của ngành bán lẻ, đặc biệt là đối với mặt hàng không thiết yếu (điện thoại, laptop…) khiến lợi nhuận MWG theo quý lùi về mức thấp nhất trong 10 năm trở lại đây.

(1) Bán lẻ ICT: Tổng doanh thu 2 chuỗi Điện máy xanh và Thế giới di động đạt 20.031 tỷ đồng, chiếm 73,9% tổng doanh thu toàn công ty và giảm 34% so với quý 1/2022. Hầu hết các ngành hàng đều có mức giảm từ 25-35% trong đó số lượng tiêu thụ giảm 10-15% và mặt bằng giá sản phẩm giảm 15-20% theo ước tính của chúng tôi. Lợi nhuận ước tính của TGDD & DMX là 537 tỷ đồng trong Q1, tương ứng với biên LNR chỉ đạt khoảng 2.7%, giảm 450 bps so với Q1.22.

(2) Era Blue: Chuỗi EraBlue là điểm sáng của MWG trong Q1 khi các cửa hàng bán lẻ tại Indonesia đạt doanh thu ổn định 4-5 tỷ đồng/CH/tháng (từ tháng 12/2022). Đây là mô hình bán lẻ mang đến làn gió mới vào thị trường nước này khi tập trung vào nhu cầu khách hàng (customer centric) thay vì bán sản phẩm (product centric).

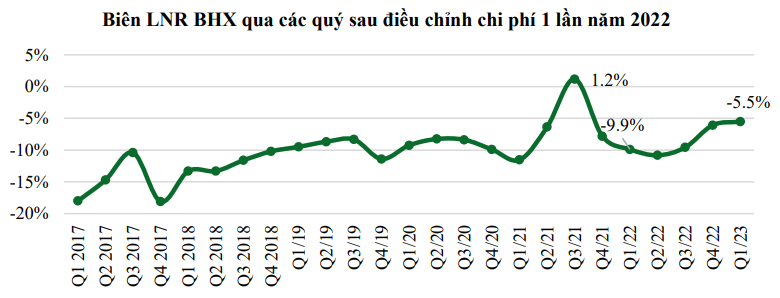

(3) Bách Hóa Xanh: DTT BHX ước tính đạt 6.397 tỷ đồng trong Q1 (+5% yoy) và lỗ sau thuế khoảng 353 tỷ đồng (tương đương biên LNR -5.5%). Trên đà cải thiện KQKD, BHX tiếp tục gia tăng lượng khách vào cửa hàng nhưng giá trị hóa đơn giảm còn 85% svck phản ánh sức mua nhìn chung yếu. DT trung bình/CH đạt 1.3 tỷ đồng trong Q1 và biên LNR tăng khoảng 460 bps svck năm 2022 (đã điều chỉnh chi phí 1 lần).

Về số cửa hàng: MWG không có sự biến động lớn về số cửa hàng trong Q1, trong đó mở mới 7 CH BHX và 10 nhà thuốc An Khang, đóng 18 cửa hàng BHX và 2 CH TGDD. Phần lớn sự thay đổi này đến từ các vấn đề về đàm phán mặt bằng thay vì những thay đổi căn bản trong chiến lược mở mới của doanh nghiệp.

Mảng bán lẻ ICT nội địa sẽ tiếp tục khó khăn tới hết Q2.2023

Mảng bán lẻ điện thoại di động và điện máy của MWG bị ảnh hưởng nặng nề trong Q1 không chỉ bởi nhu cầu yếu, tín dụng thắt chặt mà còn vì mất cân bằng chuỗi cung ứng khiến cung lớn hơn nhiều so với cầu. MWG cũng như các nhà bán lẻ khác như FRT, CellphoneS, Điện máy chợ lớn, ... đã phải giảm giá các mặt hàng từ 15 – 20%, điều này dự kiến sẽ kéo dài sớm nhất tới hết Q2.2023 và chậm nhất tới hết Q4.2023.

Về số cửa hàng của TGDD và DMX, MWG cũng sẽ không mở mới cửa hàng trong nửa đầu 2023, và bất kì hành động mở rộng nào trong nửa sau 2023 cũng sẽ rất thận trọng. Do đó, chúng tôi giả định số cửa hàng TGDD và DMX sẽ không thay đối nhiều với thời điểm Q1.2023, và hạ ước tính DTT của TGDD và DMX xuống còn 80.753 tỷ đồng (-16% yoy). Cụ thể, ở mảng điện thoại, chúng tôi ước tính phần doanh thu từ TopZone sẽ giảm mạnh trong Q1,2 nhưng hồi phục tốt hơn thị trường chung vào Q3,4 khi xét đến triển vọng dài hạn vẫn được duy trì của điện thoại cao cấp tại Việt Nam, DTT dự phóng đạt 45.668 tỷ đồng (-14.4% yoy). Đối với mảng điện máy, chúng tôi nhận thấy có sự đồng pha tương đối lớn với doanh số bán nhà của thị trường bất động sản Việt Nam. Với nhận định thị trường BĐS khó hồi phục trước 2024, DTT dự phóng cho mảng bán lẻ điện máy của MWG trong 2023 đạt khoảng 35.084 tỷ đồng (-17.8% yoy) trước khi phục hồi vào 2024.

Về biên lợi nhuận, theo quan sát của chúng tôi, chiến lược giá của MWG trước đây là luôn đặt cao hơn đối thủ 5-10% dựa trên lợi thế về độ phủ sản phẩm và chất lượng dịch vụ. Điều này làm nên sự vượt trội của công ty về cả biên gộp và biên lãi ròng (khoảng 6-7% đối với mảng ICT trong khi FRT chỉ đạt 2-3%). Tuy nhiên kể từ tháng 3 năm nay, MWG xác định sẽ đi theo chiến lược giảm giá bán để cạnh tranh với các đối thủ trên thị trường.

Trong buổi gặp mặt NĐT Q1.2023, BLD cho rằng đây sẽ là một hướng tăng trưởng mới cho TGDD và BHX để gia tăng thị phần trong phân khúc khách hàng nhạy cảm về giá. Trên số liệu thực tế, DTT sơ bộ của TGDD và BHX trong T4.2023 đã +30% MoM và dự kiến sẽ tiếp tục tăng khoảng 20% trong tháng 5. Chúng tôi cho rằng bước đi này là chiến lược hợp lí trong bối cảnh tiêu dùng thắt chặt và thị phần của MWG ở cả hai chuỗi đều đã đạt > 50%. Trong dài hạn, nó cũng có thể giúp công ty tiếp cận tập người dùng thu nhập thấp, nhưng tăng trưởng cũng sẽ không quá lớn theo đánh giá của chúng tôi. Cho năm 2023, chúng tôi dự phóng biên lãi ròng của MWG với 2 chuỗi này chỉ đạt 3% trong Q2 trước khi phục hồi lên khoảng 5-6% trong 2 quý cuối, khiến biên LNR trung bình cả năm sụt giảm đáng kể so với cùng kì.

Điểm sáng đối với MWG trong Q1 ở mảng này là với chuỗi Era Blue, BLĐ MWG thể hiện sự lạc quan vào tiềm năng của thị trường Indonesia và mô hình bán lẻ mới này. Lợi thế lớn nhất của EraBlue là cách tiếp cận hoàn toàn mới so với các chuỗi bán lẻ hiện hữu tại nước này. EraBlue tập trung vào dịch vụ giao hàng, lắp đặt và hậu mãi trong khi các đối thủ chỉ tập trung vào bán hàng, ngoài ra chuỗi cũng khắc phục được những điểm yếu của đối thủ khi tọa lạc tại các trục đường lớn, giúp khách hàng mua sắm thuận tiện và tiết kiệm thời gian. Đi vào hoạt động từ tháng 12.2022, MWG đã mở 5 CH Era, đến nay DTT/CH trung bình đã đạt 5.5 tỷ đồng/tháng (+20% so với đầu năm 2023). Công ty kì vọng sẽ mở được 50 cửa hàng Era tại Indonesia trong năm 2023 và đang tiếp tục hoàn thiện mô hình kinh doanh cửa hàng.

Mảng Bách hóa đang đi đúng hướng trên đà cải thiện lợi nhuận

Xét riêng mảng thực phẩm, chuỗi BHX của MWG vẫn đi đúng hướng nhận định của chúng tôi khi tiếp tục ghi nhận tăng trưởng về doanh thu (+5% yoy) và biên LNR (+ 400 bps). Doanh thu/CH/ tháng đạt 1.3 tỷ đồng, trong đó đóng góp từ FMCG tương đương cùng kì và đóng góp từ gia dụng giảm do BHX đã loại một số hàng gia dụng ra khỏi danh mục sản phẩm. Lượng khách vào cửa hàng duy trì tăng trưởng tích cực trong khi giá trị hóa đơn chỉ bằng 85% do tâm lý thắt chặt chi tiêu. Điểm tích cực tiếp theo đến từ việc cải thiện biên LNR của BHX. Biên LNR của chuỗi trong Q1.2023 ước tính đạt -5.5%, mức cao nhất kể từ Q3.2021 khi DN hưởng lợi từ yếu tố COVID 19. Theo BLĐ chia sẻ trong cuộc họp NĐT Q1.23, chi phí logistic của BHX đã giảm khoảng 15% svck trong Q1 và sẽ hướng tới giảm thêm 10% nữa cho tới cuối năm.

Về triển vọng 2023, BLĐ chia sẻ BHX sẽ vẫn tập trung cải thiện DT trung bình/CH trước khi tối ưu chi phí. Công ty chia sẻ đã tìm ra mô hình phù hợp để đáp ứng mong đợi về chất lượng và số lượng sản phẩm, song vẫn kiểm soát tốt được chi phí với kỳ vọng sẽ hòa vốn BHX vào cuối năm nay. Theo ước tính của chúng tôi dựa trên tương quan giữa doanh thu tháng và biên lợi nhuận ròng, BHX sẽ đạt được điểm hòa vốn khi DT trung bình/CH /tháng đạt khoảng 1.5 – 1.6 tỷ đồng. Các chiến lược của BLĐ đặt ra với BHX bao gồm:

(1) Tập trung cung cấp và nâng cao tỷ trọng hàng tươi sống, dùng hàng tươi sống như yếu tố thu hút lượng khách vào cửa hàng (Tỷ lệ 40% cuối Q1.23).

(2) Triển khai chương trình khách hàng thân thiết VIP từ tháng 11/2022 cho tất cả các chuỗi bán lẻ của MWG bao gồm BHX (số lượng đăng kí 7 triệu đến cuối T4.23).

(3) Tăng tỷ lệ hàng bán qua BHX online và nâng cao chất lượng dịch vụ vận chuyển. Theo BLĐ chia sẻ việc tập trung vận chuyển hàng qua DC online sẽ giúp MWG tối ưu tốt hơn chi phí logistics

(4) Kế hoạch mở cửa hàng thận trong 2023 sẽ được bắt đầu từ thá.ng 5,6 tại các tỉnh thành BHX đã có cửa hàng, trước khi Bắc tiến và Trung tiến.

Chúng tôi ước tính doanh thu thuần của BHX cho cả năm 2023 đạt khoảng 28.350 tỷ đồng, tăng nhẹ 9% svck dựa trên giả định số cửa hàng tăng nhẹ svck và DTT/CH trung bình cả năm đạt 1.35 tỷ đồng. Hiện nay chúng tôi giả định thận trọng biên lãi ròng của BHX ở mức -4.5% trong 2023, giả định sẽ được cập nhật thường xuyên theo sát diễn biến của chuỗi này.

Mảng dược chậm lại chờ đợi những thay đổi mới

Theo BLĐ, MWG sẽ tạm ngưng mở mới An Khang để tập trung toàn lực cho BHX. Kết quả kinh doanh của An Khang cũng chưa đạt như mức kì vọng khi DTT/CH trung bình trong 3 tháng đầu năm đạt 350 triệu đồng, giảm khoảng 20% so với mức 400-500 triệu cùng kì. Lỗ ước tính của An Khang trong Q1 cũng khoảng 74 tỷ, tương đương biên LNR khoảng -12%. Doanh nghiệp cho biết đang cân nhắc thuê chuyên gia bên ngoài để tham gia tư vấn danh mục sản phẩm phù hợp và chiến lược phát triển dài hạn đối với mảng dược phẩm bên cạnh việc phát triển hệ thống thu nhập dữ liệu từng khu vực để tăng doanh thu cho cửa hàng.

Định giá

Chúng tôi sử dụng phương pháp so sánh tương đối P/E và P/S để xác định giá trị hợp lí của MWG. Trong môi trường vĩ mô nhiều biến động, kế hoạch kinh doanh khó chắc chắn khiến chúng tôi cho rằng định giá DCF sẽ thiếu sự tin cậy.

Chúng tôi đưa ra mức giá mục tiêu mới của MWG là 42.500 đồng/CP. Đối với chuỗi TGDD và DMX, chúng tôi sử dụng mức P/E mục tiêu là 12 lần trên cơ sở so sánh với các doanh nghiệp bán lẻ ICT cùng khu vực. Với BHX và An Khang, mức P/S mục tiêu khoảng 0.5. Chi tiết định giá từng phần của MWG được trình bày trong bảng dưới đây.

Xét trên P/B, MWG cũng đang giao dịch ở mức rất thấp, chỉ tương đương với P/B ở thời điểm tháng 3/2020. Với mức P/B này, chúng tôi cho rằng MWG đang trong quá trình tích lũy dài hạn trong thời gian chờ đợi điểm uốn về kết quả kinh doanh.

Rủi ro

(1) Nhu cầu đối với các sản phẩm điện thoại, điện máy phục hồi chậm hơn kì vọng

(2) Quá trình cải thiện Bách Hóa Xanh không đạt hiệu quả mong muốn

Quan điểm đầu tư

Chúng tôi cho rằng MWG đang trải qua giai đoạn khó khăn nhất khi chịu tác động kép của hoạt động kinh doanh cốt lõi suy giảm nặng nề (TGDD và DMX) trong khi các mảng mới (FMCG & dược phẩm) chưa thể tự đứng vững. Ảnh hưởng tiêu cực này cũng cũng khó có thể kết thúc trước Q3.2023 khi các dấu hiệu của việc hồi phục vẫn chưa rõ ràng. Cho năm 2023, chúng tôi hạ dự phóng DTT và LNST của MWG giảm còn 123.923 tỷ và 2.519 tỷ, EPS fwd 2023 ước tính đạt 1.721 đồng/CP, giảm 39% yoy. Trong ngắn hạn, chúng tôi khuyến nghị TRUNG LẬP đối với cổ phiếu MWG, nhưng cũng lưu ý rằng (1) MWG đang được giao dịch với định giá rất thấp (P/B = 2.4 tương đương với tháng 3/2020) và (2) Điểm đảo chiều đối với MWG sẽ xảy ra khi mảng bán lẻ ICT có chuyển biến tích cực và BHX cải thiện lợi nhuận. Chúng tôi đưa ra mức giá mục tiêu đối với MWG là 42.500 đồng/CP, tăng giá 9% so với mức đóng cửa ngày 12/05/2023.