CTCP Dịch vụ Hàng hóa Sài Gòn (SCS): Lợi nhuận Q1/2024 tăng 30% so với cùng kỳ nhờ khách hàng mới

Nguồn: HSC

Lợi nhuận Q1/2024 tăng 30% so với cùng kỳ nhờ khách hàng mới

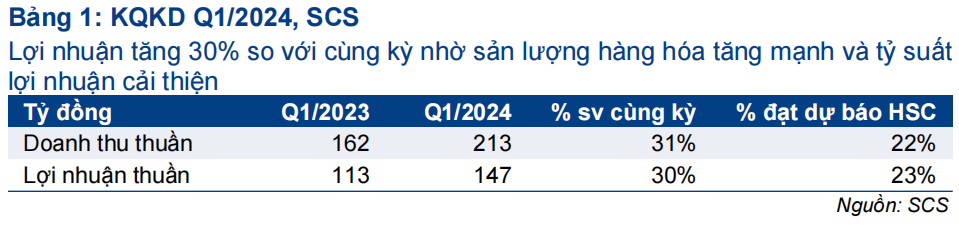

- KQKD Q1/2024 rất tích cực và sát với dự báo của HSC, với lợi nhuận thuần và doanh thu thuần đạt lần lượt 147 tỷ đồng và 213 tỷ đồng, tăng 30% và 31% so với cùng kỳ. KQKD tích cực này có được là nhờ sự phục hồi về nhu cầu vận tải hàng không và đóng góp từ một khách hàng mới là Qatar Airways từ ngày 8/2/2024.

- Nhìn chung KQKD Q1/2024 sát với dự báo của HSC, hoàn thành lần lượt 23% và 22% dự báo lợi nhuận thuần và doanh thu thuần cho cả năm của chúng tôi. Cho năm 2024, chúng tôi dự báo lợi nhuận thuần sẽ tăng trưởng 28% đạt 638 tỷ đồng.

- Cổ phiếu SCS đang giao dịch với P/E trượt dự phóng 1 năm là 13,1 lần, thấp hơn so với bình quân 5 năm là 14,5 lần. HSC duy trì khuyến nghị Tăng tỷ trọng, dự báo, và giá mục tiêu 86.600đ (tiềm năng tăng giá 10,6%).

Sự kiện: Công bố BCTC Q1/2024

SCS đã công bố BCTC Q1/2024 với KQKD ấn tượng, trong đó lợi nhuận thuần và doanh thu thuần đạt lần lượt 147 tỷ đồng và 213 tỷ đồng, tăng 30% và 31% so với cùng kỳ. Sản lượng hàng hóa tăng mạnh nhờ sự phục hồi về nhu cầu vận tải hàng không và có thêm một khách hàng mới là Qatar Airways, cộng với tỷ suất lợi nhuận tăng đã giúp KQKD tăng mạnh trong quý.

Sản lượng hàng hóa tăng 34% so với cùng kỳ nhờ nhu cầu quốc tế cao hơn

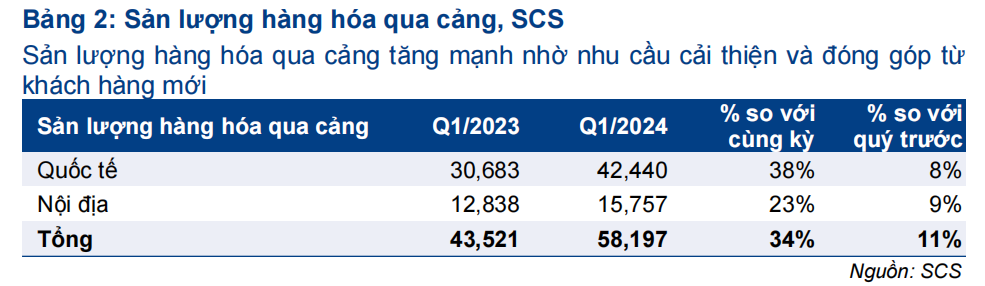

Tổng sản lượng hàng hóa trong Q1/2024 đạt 58.197 tấn, tăng 34% so với cùng kỳ và 9% so với quý trước nhờ nhu cầu phục hồi ở cả thị trường quốc tế và trong nước. Chi tiết như sau:

- Sản lượng hàng hóa quốc tế đạt 42.440 tấn, tăng 38% so với cùng kỳ và 8% so với quý trước. Bên cạnh sự phục hồi về nhu cầu từ mức nền thấp trong cùng kỳ năm ngoái, kết quả tích cực này còn có sự đóng góp từ Qatar Airways, khách hàng mới từ ngày 8/2/2024.

- Sản lượng hàng hóa trong nước cũng phục hồi 23% so với cùng kỳ và 9% so với quý trước lên 15.757 tấn do nhu cầu tăng cao. Nhờ sản lượng hàng hóa tăng, doanh thu thuần trong Q1/2024 tăng mạnh 31% so với cùng kỳ lên 213 tỷ đồng, hoàn thành 22% dự báo doanh thu thuần cho cả năm 2024 của HSC ở mức 953 tỷ đồng.

Tỷ suất lợi nhuận gộp tăng nhờ công suất hoạt động cao hơn

Tỷ suất lợi nhuận gộp Q1/2024 đạt 79,1%, cao hơn mức 75,7% của Q1/2023 nhờ sản lượng hàng hóa tăng mạnh, giúp cải thiện công suất hoạt động. Lưu ý, SCS đã hoạt động với 83% công suất trong Q1/2024, cao hơn mức 62% trong Q1/2023 và và 76% trong Q4/2023.

Nhờ công suất hoạt động cải thiện, lợi nhuận gộp Q1/2024 đạt 168 tỷ đồng, tăng 37,2% so với cùng kỳ và 17% so với quý trước.

Các vấn đề khác

- Tỷ lệ chi phí bán hàng & quản lý/doanh thu giảm nhờ tính quy mô kinh tế tăng lên. Chi phí bán hàng & quản lý tăng 13% so với cùng kỳ lên 14 tỷ đồng nhưng vẫn thấp hơn mức tăng trưởng doanh thu là 31%. Điều này làm cho tỷ lệ chi phí bán hàng & quản lý/doanh thu giảm xuống 6,6% từ mức 7,6% của Q1/2023.

- Lợi nhuận tài chính giảm do lãi suất ngân hàng ở mức thấp. Lợi nhuận tài chính trong Q1/2024 đạt 14,6 tỷ đồng, giảm 26% so với cùng kỳ do mặt bằng lãi suất thấp. Tính đến cuối Q1/2024, tổng tiền và tương đương tiền của SCS đạt 1 nghìn tỷ đồng (không đổi so với cùng kỳ) và Công ty không ghi nhận nợ.

Nhờ tỷ suất lợi nhuận gộp cao hơn và tỷ lệ chi phí bán hàng & quản lý/doanh thu thấp hơn, LNTT và lợi nhuận thuần của Công ty đạt lần lượt 168 tỷ đồng và 147 tỷ đồng, cùng tăng 30% so với cùng kỳ. Với kết quả này, SCS đã hoàn thành 23% dự báo lợi nhuận thuần năm 2024 của chúng tôi ở mức 638 tỷ đồng.

Giữ nguyên dự báo, khuyến nghị và giá mục tiêu

KQKD Q1/2024 sát với dự báo của chúng tôi. HSC giữ nguyên dự báo, khuyến nghị Tăng tỷ trọng và giá mục tiêu 86.600đ (tiềm năng tăng giá 10,6%). Chúng tôi giữ nguyên dự báo cho năm 2024 với doanh thu thuần và lợi nhuận thuần đạt 953 tỷ đồng và 638 tỷ đồng, tăng trưởng lần lượt 35,2% và 28%, nhờ nhu cầu phục hồi và đóng góp của khách hàng mới.

Chúng tôi ưa thích cổ phiếu SCS nhờ vị thế nhị quyền, năng lực quản trị doanh nghiệp vững vàng, bảng CĐKT lành mạnh, dòng tiền mạnh, không có nợ và lợi suất cổ tức ở mức hợp lý là 5,8% trong hai năm tới. Cổ phiếu SCS đang giao dịch với P/E trượt dự phóng 1 năm là 13,1 lần, thấp hơn bình quân 5 năm ở mức 14,5 lần.