CTCP ĐT Hạ tầng Kỹ thuật TP HCM (CII): Hạ khuyến nghị xuống Nắm giữ do áp lực dòng tiền

Nguồn: HSC

Hạ khuyến nghị xuống Nắm giữ do áp lực dòng tiền

Tóm tắt

- HSC hạ 39% giá mục tiêu theo phương pháp SoTP xuống 15.800đ sau khi định giá lại dự án và nâng mức chiết khấu so với RNAV lên 35% (từ 20% trước đó). Chúng tôi hạ khuyến nghị xuống Nắm giữ (từ Tăng tỷ trọng), tiềm năng tăng giá là 4,3%, do chúng tôi lo ngại về áp lực dòng tiền của CII.

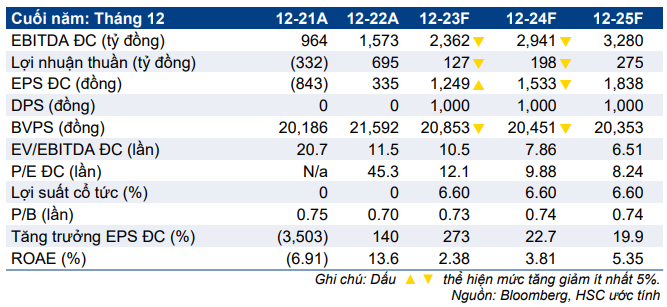

- Chúng tôi hạ lần lượt 25,4% và 51,7% dự báo lợi nhuận thuần năm 2023-2024 do KQKD dự án TL-MT và mảng BĐS kém tích cực. Tuy nhiên, chúng tôi đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận thuần tăng trưởng 39%.

- CII đang giao dịch với mức chiết khấu 38% so với RNAV mới của chúng tôi, lớn hơn so với mức chiết khấu bình quân trong 3 năm qua là 29%. Tuy nhiên, định giá cổ phiếu nhiều khả năng sẽ duy trì ở mức hiện tại cho tới khi có những dấu hiệu hồi phục.

Sự kiện: Phân tích sâu KQKD Q1/2023

Sau khi đánh giá triển vọng và KQKD Q1/2023 của CII, chúng tôi nhận thấy lợi nhuận cốt lõi đang có xu hướng cải thiện. Tuy nhiên, lợi nhuận vẫn ở mức thấp và áp lực dòng tiền tiếp tục là lo ngại chính do tỷ lệ nợ thuần/vốn CSH ở mức cao (1,1 lần) và dư nợ TPDN lớn (3,6 nghìn tỷ đồng).

Tác động: Hạ dự báo lợi nhuận năm 2023-2024

HSC hạ lần lượt 25,4% và 51,7% dự báo lợi nhuận thuần trong năm 2023-2024 xuống lần lượt 127 tỷ đồng (giảm 81,8% so với cùng kỳ) và 198 tỷ đồng (tăng trưởng 56,5%). Chúng tôi hiện (1) điều chỉnh giảm dự báo doanh thu từ dự án xây dựng BOT trên đường cao tốc TL-MT và (2) hạ tỷ suất lợi nhuận của các dự án BĐS. Ngoài ra, chúng tôi cũng lùi giả định thời điểm hoàn thành dự án BĐS Delagi (124ha, Bình Thuận) sang năm 2025 (từ năm 2023) do những thách thức trên thị trường BĐS.

Chúng tôi đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận thuần tăng trưởng 39%, nhờ lưu lượng và giá vé tại các dự án BOT gia tăng và đóng góp lợi nhuận từ dự án Delagi (giả định lùi sang năm 2025, như đã đề cập). Nhìn chung, chúng tôi dự báo lợi nhuận cốt lõi tăng trưởng gần gấp 3 lần trong năm 2023 đạt 315 tỷ đồng từ mức nền thấp trong năm 2022 và tốc độ CAGR lợi nhuận cốt lõi trong 3 năm đạt 47% – nhưng lợi nhuận tuyệt đối vẫn ở mức thấp và hệ số ROE vẫn thấp hơn nhiều so với chi phí vốn.

Định giá và khuyến nghị

HSC hạ 23,5% RNAV/cp xuống 24.237đ sau khi đánh giá lại dự án BOT TL-MT và các dự án BĐS, đồng thời đưa ra các giả định định giá thận trọng hơn. Để xác định giá mục tiêu mới là 15.800đ, chúng tôi áp dụng mức chiết khấu thận trọng hơn là 35% (từ 20% trước đó) để phản ánh sát hơn so với mức chiết khấu bình quân trong quá khứ (29%) và những lo ngại của chúng tôi về dòng tiền.

Chúng tôi hạ khuyến nghị xuống Nắm giữ (từ Tăng tỷ trọng), với tiềm năng tăng giá là 4,3%. Sau khi giá cổ phiếu tăng 16% trong 3 tháng qua, CII đang giao dịch với mức chiết khấu 38% so với RNAV mới của chúng tôi, lớn hơn so với mức chiết khấu bình quân trong 3 năm qua là 29%. Mặc dù nhận thấy một số dấu hiệu tích cực trong trung hạn, chúng tôi cho rằng CII vẫn sẽ phải đối mặt với áp lực dòng tiền lớn trong thời gian tới do dư nợ cần được tái cơ cấu lớn cùng với các quy định trên thị trường trái phiếu được thắt chặt.