CTCP Dược Hậu Giang (DHG): KQKD kém tích cực và thấp hơn dự báo

Nguồn: HSC

KQKD kém tích cực và thấp hơn dự báo

- Doanh thu thuần và lợi nhuận thuần Q3/2024 giảm lần lượt 3,4% và 6,1% so với cùng kỳ xuống 1.062 tỷ đồng và 156 tỷ đồng, thấp hơn 20% so với dự báo của HSC.

- Doanh thu thuốc tự sản xuất giảm 2,2% so với cùng kỳ xuống 962 tỷ đồng, do sức mua giảm. Tỷ suất lợi nhuận gộp giảm do sản lượng sản xuất giảm và chi phí khấu hao tăng tại nhà máy beta-lactam mới. Lợi nhuận HĐ tài chính giảm 35% so với cùng kỳ do lãi suất tiền gửi gửi giảm. Trong khi đó, chi phí bán hàng & quản lý giảm 13% so với cùng kỳ nhờ chi phí quảng cáo giảm mạnh.

- Chúng tôi đang xem xét lại dự báo lợi nhuận, khuyến nghị và giá mục tiêu.

Sự kiện: Công bố KQKD Q3/2024

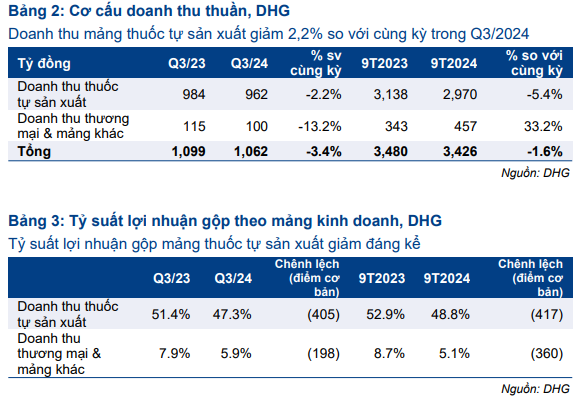

KQKD Q3/2024 kém khả quan và thấp hơn dự báo của HSC. Doanh thu thuần và lợi nhuận thuần Q3/2024 giảm lần lượt 3,4% và 6,1% so với cùng kỳ xuống 1.062 tỷ đồng và 156 tỷ đồng, thấp hơn 20% so với dự báo của HSC. Tính chung 9 tháng đầu năm 2024, doanh thu thuần giảm 2% so với cùng kỳ xuống 3.426 tỷ đồng trong khi lợi nhuận thuần giảm 28% so với cùng kỳ xuống 571 tỷ đồng, hoàn thành 61% dự báo cho cả năm 2024 của chúng tôi.

Sự sụt giảm của doanh thu thuốc tự sản xuất, tỷ suất lợi nhuận gộp, và lợi nhuận HĐ tài chính là những nguyên nhân dẫn đến KQKD Q3/2024 kém. Chi tiết như sau:

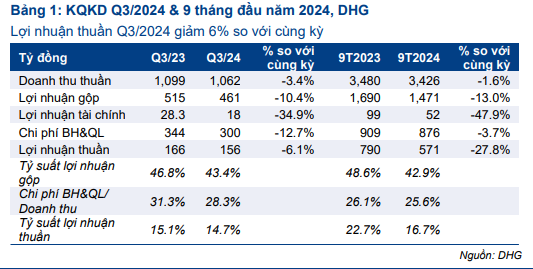

- Doanh thu thuốc tự sản xuất giảm 2,2% so với cùng kỳ xuống 962 tỷ đồng do sức mua giảm trong bối cảnh nền kinh tế chưa phục hồi hoàn toàn. Một số công ty dược phẩm khác như Imexpharm (IMP, chưa khuyến nghị), Hà Tây Pharmaceutial (DHT, chưa khuyến nghị) cũng gặp phải tình trạng tương tự khi doanh thu kênh OTC (thuốc không kê đơn) giảm. Trong khi đó, doanh thu thương mại cũng giảm 13% so với cùng kỳ xuống còn 100 tỷ đồng.

- Tổng tỷ suất lợi nhuận gộp giảm xuống 43,4% từ mức 46,8% tron Q3/2023. Trong đó, tỷ suất lợi nhuận gộp từ doanh thu thuốc tự sản xuất giảm 405 điểm cơ bản xuống còn 47,3% từ mức 51,4% trong Q3/2023. HSC cho rằng giá vốn hàng bán trên mỗi đơn vị sản phẩm trong quý tiếp tục tăng so với cùng kỳ do DHG tiếp tục chủ động giảm sản lượng sản xuất nhằm giảm lượng hàng tồn kho về mức hợp lý. Trong khi đó giá trị hàng tồn kho tính đến cuối Q3/2024 giảm 13% so với cùng kỳ và 10% so với đầu năm xuống còn 1.373 tỷ đồng.

Trong khi đó, Công ty ghi nhận chi phí khấu hao tăng thêm tại nhà máy beta-lactam mới, bắt đầu vận hành từ tháng 5/2024. Chi phí khấu hao tăng 39% lên 32 tỷ đồng trong Q3/2024 so với 23 tỷ đồng trong Q3/2023.

- Lợi nhuận HĐ tài chính giảm mạnh 35% so với cùng kỳ, xuống chỉ còn 18 tỷ đồng (so với 28 tỷ đồng trong Q3/2023) do thu nhập từ lãi tiền gửi giảm 38% so với cùng kỳ xuống 33 tỷ đồng (từ mức 54 tỷ đồng trong Q3/2023) do lãi suất tiền gửi giảm.

Trong khi đó, chi phí bán hàng & quản lý giảm 13% so với cùng kỳ xuống 300 tỷ đồng do chi phí quảng cáo giảm 62% so với cùng kỳ xuống 16 tỷ đồng so với 43,1 tỷ đồng trong Q3/2023. Hiện tại, HSC không có thông tin chi tiết về việc này, nhưng có vẻ Công ty đang cố gắng cắt giảm chi phí trong bối cảnh doanh thu giảm.

Chúng tôi đang xem xét lại dự báo lợi nhuận, khuyến nghị và giá mục tiêu.