Dịch vụ tiện ích - Nước: Chuyển dịch chiến lược sang mở rộng công suất

Nguồn: HSC

Chuyển dịch chiến lược sang mở rộng công suất

- Tổng công suất sản xuất nước sạch của Việt Nam là 11 triệu m3 /ngày và Ngân hàng Thế giới ước tính cần 9 tỷ USD để tăng thêm công suất nhằm đáp ứng nhu cầu vào năm 2030.

- Hai công ty cấp nước trong danh sách khuyến nghị của HSC là BWE và TDM sẽ được hưởng lợi trước xu hướng này. Mỗi công ty đều có kế hoạch nhanh chóng nâng cao công suất sản xuất nước sạch để đáp ứng nhu cầu – chủ yếu bằng cách mở rộng hoạt động kinh doanh (bên cạnh các cơ hội mua bán và sáp nhập trong ngành nước còn phân mảnh).

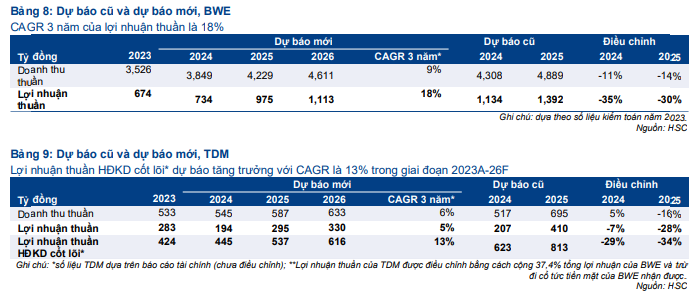

- Khung giá nước toàn quốc được thiết lập với mục tiêu giảm giới hạn tỷ lệ thất thoát nước xuống 15% vào năm 2025 từ mức 20% của hiện tại, trong khi Luật Giá năm 2023 cũng có thể ảnh hưởng đến giá nước vì sẽ tác động đến khung giá mới trong ngành cung cấp nước sạch trên toàn quốc. TDM là lựa chọn hàng đầu của HSC trong ngành nước do định giá rẻ hơn và tốc độ tăng trưởng kép của lợi nhuận thuần trong 3 năm tới dự báo đạt 13%.

Nhu cầu về công suất và vốn đầu tư

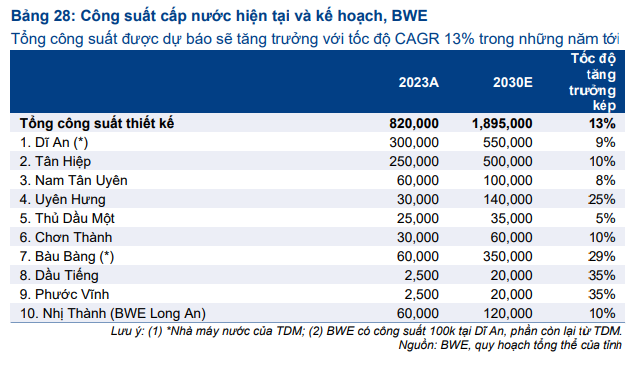

Việt Nam hiện có công suất cung cấp nước sạch là 11 triệu m3 /ngày và công suất xử lý nước thải là 2 triệu m3 /ngày. Ngân hàng Thế giới ước tính từ nay cho đến năm 2030, Việt Nam sẽ cần 9 tỷ USD để tiếp tục đầu tư vào ngành sản xuất, phân phối nước sạch và xử lý nước thải. Các công ty như BWE và TDM đều đang mở rộng công suất, BWE đã tăng công suất lên 820 nghìn m3/ngày vào năm 2023 từ mức 200 nghìn m3 /ngày vào năm 2016 - tốc độ tăng trưởng kép dự báo đạt 22%. Trong tương lai, dựa trên quy hoạch của tỉnh, BWE và TDM có thể tăng công suất sản xuất với tốc độ tăng trưởng kép đạt 13% trong giai đoạn 2023-2030.

Bối cảnh thị trường và cạnh tranh

Thị trường cung cấp nước của Việt Nam đang rất phân mảnh với tổng cộng khoảng 1.500 công ty, trong đó có hơn 700 công ty nhỏ. BWE và TDM, hai trong số năm công ty nước lớn nhất (và cũng có mối quan hệ với nhau do TDM sở hữu 37,4% cổ phần BWE), đã và đang mở rộng cả công suất và thị phần thông qua việc nâng cao công suất, đặc biệt là ở các tỉnh như Đồng Nai và Long An, nơi các công ty này sở hữu cổ phần kiểm soát trong các công ty cấp nước. Mặc dù có nhiều cơ hội M&A trên toàn quốc, nhưng hiện tại các công ty này đang tập trung vào việc mở rộng công suất.

Môi trường pháp lý

Hiện tại, ngành nước được điều chỉnh bởi Thông tư 44/2021/TT-BTC dựa trên Luật Giá năm 2012, văn bản này đặt ra khung pháp lý quốc gia về giá nước và các tỉnh sẽ quyết định giá nước cho địa phương của mình dựa trên khung giá này. Luật Giá năm 2023 cũng có thể ảnh hưởng đến khung giá sắp tới và các yêu cầu về tỷ lệ thất thoát nước. Luật Giá mới và việc giảm tỷ lệ thất thoát nước tối đa cho phép trong khung giá từ mức 20% năm 2024 xuống 15% năm 2025 là một động thái tích cực, dự kiến sẽ thúc đẩy việc sử dụng nước hiệu quả hơn cũng như hỗ trợ tăng trưởng chung của ngành nước.

Khuyến nghị

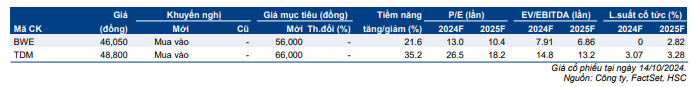

HSC khuyến nghị Mua vào (từ Tăng tỷ trọng) đối với TDM và BWE. TDM là lựa chọn hàng đầu của HSC trong ngành nước sạch, với tiềm năng tăng giá 32% tại giá mục tiêu mới, do tốc độ tăng trưởng kép của lợi nhuận thuần trong 3 năm tới ổn định ở mức 13% và định giá rẻ (P/E dự phóng điều chỉnh là 10,0 lần, lợi suất cổ tức 3%). Trong khi đó, chúng tôi cũng ưa thích BWE với tiềm năng tăng giá 24%, do tốc độ tăng trưởng kép của lợi nhuận thuần trong 3 năm tới dự báo đạt 18% và định giá không đắt (EV/EBITDA dự phóng năm 2025 là 7,0 lần, lợi suất cổ tức 3%). Đối với TDM và BWE, HSC đưa ra dự báo thận trọng với sản lượng tiêu thụ tăng trưởng lần lượt khoảng 5,5% và 9,0% mỗi năm và giá bán bình quân tăng 3% mỗi năm từ năm 2025.