CTCP Dược phẩm IMEXPHARM (IMP): Hướng tới những đỉnh cao mới

Nguồn: SSI

Hướng tới những đỉnh cao mới

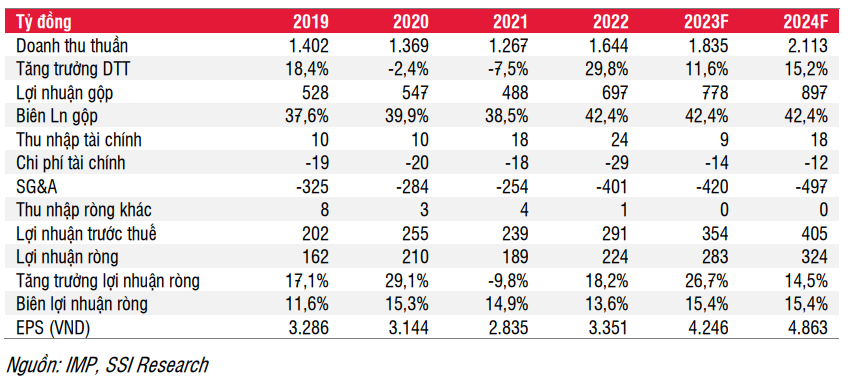

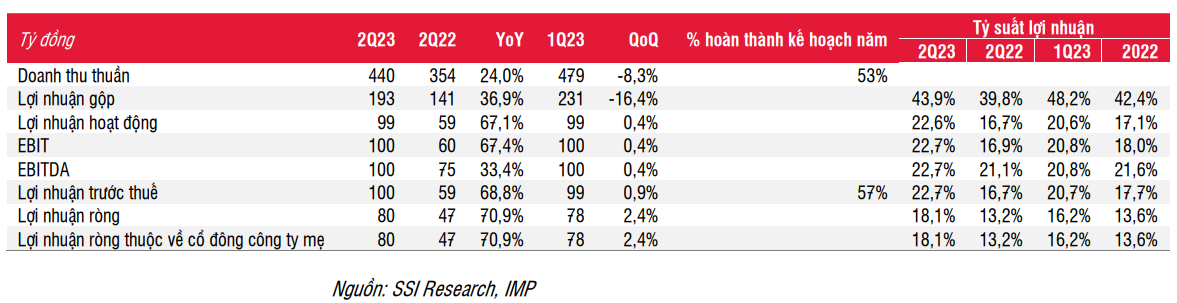

IMP nối dài đà phục hồi mạnh mẽ từ nửa cuối năm 2022, với doanh thu Q2/2023 ấn tượng đạt 440 tỷ đồng (+24% svck, -14% so với quý trước) và lợi nhuận gộp đạt 193 tỷ đồng (+37% svck, -16% so với quý trước). Công ty cũng ghi nhận mức lợi nhuận ròng theo quý cao kỷ lục (80 tỷ đồng, +71% svck), với biên lợi nhuận ròng đạt mức cao nhất trong lịch sử là 18%. IMP sở hữu loạt dây chuyền sản xuất chất lượng cao với tiềm năng tăng trưởng mạnh trong mảng thuốc kê đơn, đặc biệt là nhóm kháng sinh.

Chúng tôi điều chỉnh tăng ước tính doanh thu và LNST cho năm 2023 lần lượt là 1,8 nghìn tỷ đồng (+12% svck) và 283 tỷ đồng (+27% svck) (từ 1,7 nghìn tỷ đồng và 260 tỷ đồng). Chúng tôi cũng ước tính doanh thu và lợi nhuận ròng cho năm 2024 lần lượt là 2,1 nghìn tỷ đồng (+15% svck) và 324 tỷ đồng (+15% svck). Như vậy, IMP hiện đang giao dịch ở mức P/E 2023 và 2024 lần lượt là 17x và 14x, thấp hơn mức trung bình 5 năm là 20x.

Chúng tôi đưa ra mức giá mục tiêu 1 năm cho IMP là 82.000 đồng/cổ phiếu khi kết hợp giữa pp DCF và P/E mục tiêu 20x (từ P/E mục tiêu trước đó là 15x), với tốc độ tăng trưởng kép CAGR là 20% trong giai đoạn 2023- 2024. Với tổng mức sinh lời tiềm năng là 19% (bao gồm tỷ suất cổ tức là 2%), chúng tôi khuyến nghị KHẢ QUAN đối với cổ phiếu IMP.

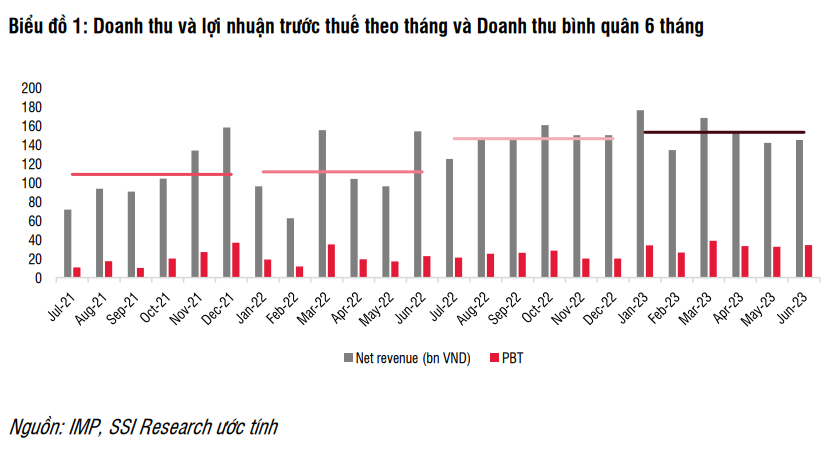

Quan điểm ngắn hạn: IMP sẽ tiếp tục tăng trưởng so với Q2/2023 nhưng khó có mức tăng trưởng so với cùng kỳ, với lí do nửa cuối năm 2022 có mức nền lợi nhuận cao và nhu cầu chăm sóc sức khỏe suy giảm.

Yếu tố hỗ trợ tăng/giảm đối với khuyến nghị: Nhu cầu mạnh hơn/yếu hơn đối với thuốc không kê đơn; và tăng trưởng của thuốc kê đơn tốt hơn/yếu hơn kỳ vọng.

KQKD Q2/2023

IMP nối dài đà phục hồi mạnh mẽ từ nửa cuối năm 2022, với doanh thu Q2/2023 ấn tượng đạt 440 tỷ đồng (+24% svck). Tỷ suất lợi nhuận gộp trong Q2/2023 là 44% tuy không cao bằng quý trước (48% trong Q1/2023) nhưng cao hơn so với cùng kỳ (40% trong Q2/2022). Tỷ lệ chi phí bán hàng và quản lý trên doanh thu của công ty giảm từ 24% xuống còn 22% svck. Nhờ đó công ty ghi nhận lợi nhuận ròng cao kỷ lục là 80 tỷ đồng (+71% svck), với biên lợi nhuận ròng cũng đạt mức kỷ lục là 18%. Kết quả này khá gần với ước tính LNST của chúng tôi là 85 tỷ đồng trong báo cáo ước tính KQKD Q2.

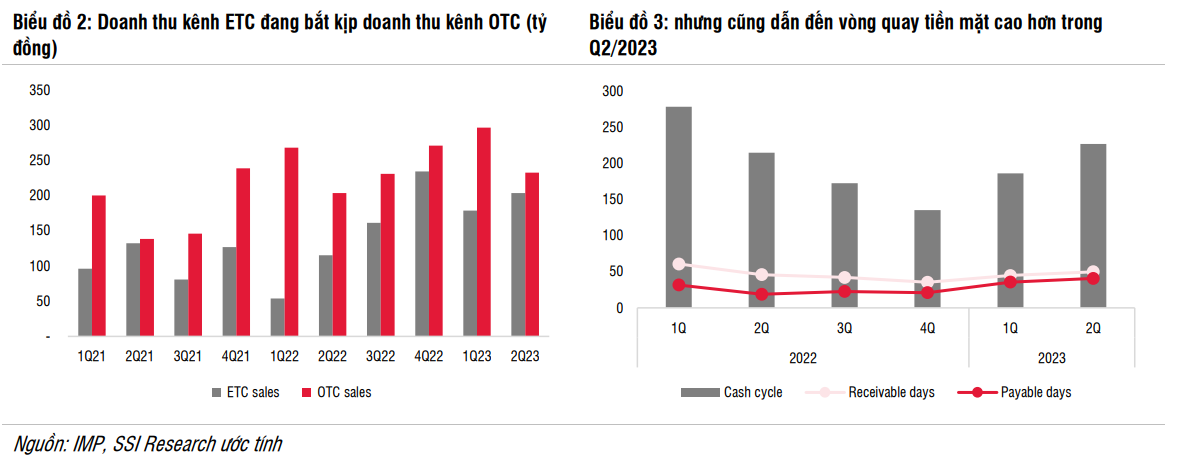

Kênh bệnh viện đạt kết quả tốt trong khi tăng trưởng bán lẻ suy giảm. Sau khi bị ảnh hưởng nặng nề trong đại dịch, kênh bệnh viện đã nhanh chóng phục hồi nhờ bệnh viện mở cửa trở lại và nhu cầu về thuốc điều trị bệnh hậu Covid tăng lên (doanh thu nửa đầu năm 2023 tăng 118% svck). Tuy nhiên, chúng tôi lưu ý rằng các giao dịch với bệnh viện thường phức tạp hơn, với số ngày phải thu cao hơn (xem biểu đồ 3) và tỷ suất lợi nhuận thấp hơn so với việc bán lẻ. Mặt khác, tốc độ tăng trưởng kênh bán lẻ đã giảm xuống chỉ còn tăng 14% svck trong Q2/2023 (xem biểu đồ 2), nhưng vẫn cao hơn so với một số đối thủ cùng ngành. Cụ thể, DHG chỉ đạt mức tăng trưởng doanh thu là 3% svck trong khi TRA ghi nhận mức tăng trưởng âm 10% svck. Nền kinh tế yếu đã ảnh hưởng đến mức chi tiêu của người tiêu dùng và xu hướng này có thể sẽ còn tiếp diễn cho đến cuối năm.

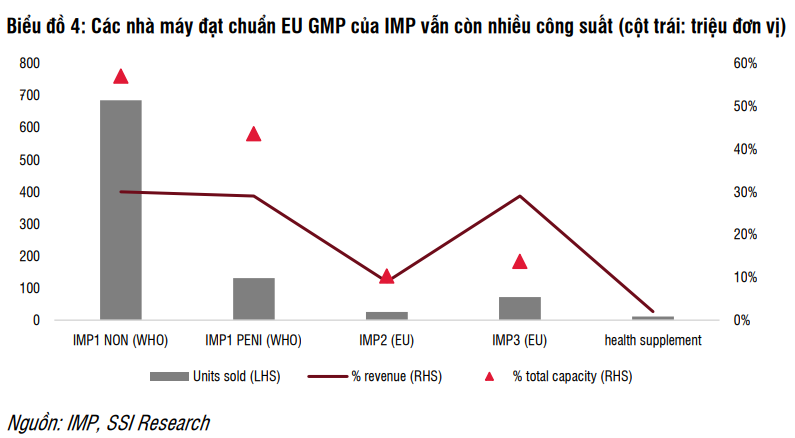

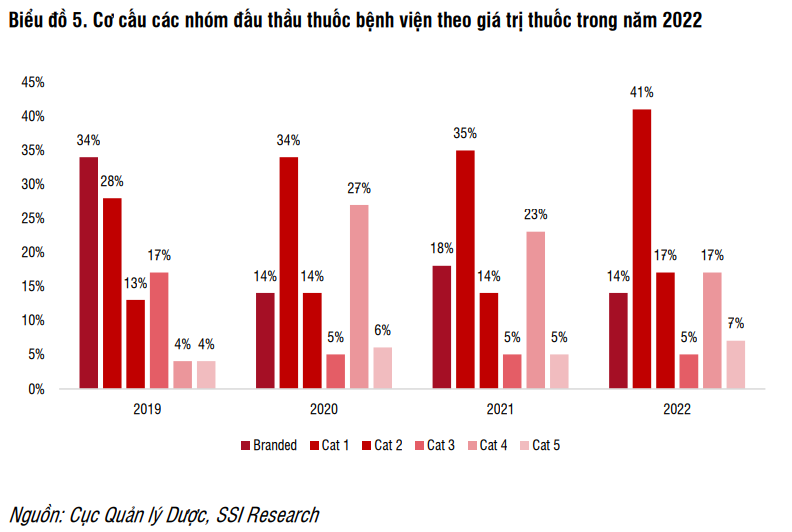

Thuốc chuẩn EU GMP tạo lợi thế cạnh tranh. Hiện công ty có 11 dây chuyền sản xuất thuốc đạt chứng nhận EU GMP, nhiều nhất trong các công ty có nhà máy tại Việt Nam. Sản phẩm EU GMP chiếm 40% doanh thu của IMP trong năm 2022, nhưng công suất hoạt động của các dây chuyền mới chỉ đạt khoảng 10%-15% ở mỗi nhà máy (theo lần cập nhật thông tin gần đây nhất – xem biểu đồ 4). Dây chuyền sản xuất được đầu tư liên tục từ 2016 tới nay nhưng IMP mới chỉ có 12 hồ sơ đăng ký thuốc chuẩn EU GMP (tính đến hết năm 2022) do thủ tục đăng ký thường khá lâu và Covid khiến xét duyệt hồ sơ chậm trễ hơn. Chúng tôi kỳ vọng số lượng hồ sơ đăng ký sẽ tăng nhanh hơn trong thời gian tới, nhờ vậy sẽ tạo lợi thế hơn trong các chương trình cung ứng thuốc cho các cơ sở y tế công lập. Các sản phẩm đạt EU GMP của công ty được phép đưa vào danh mục đấu thầu cạnh tranh với các sản phẩm nhập khẩu chất lượng cao có giá bán đắt hơn 20-30% (Nhóm 1&2 – chi tiết tại Phụ lục phân loại). Theo ước tính của chúng tôi, nhóm 1&2 hiện chiếm ít nhất một nửa tổng giá trị thuốc đấu thầu tại bệnh viện, nhưng chỉ khoảng 5% trong số đó được sản xuất trong nước (chi tiết ở biểu đồ 5). IMP là một trong 15 công ty có cơ sở sản xuất trong nước đạt tất cả các yêu cầu để tham gia đấu thầu thuốc trong nhóm này. Ngoài ra, nhà máy EU GMP cũng sẽ mở ra cơ hội xuất khẩu cho IMP.

Định hướng của IMP được hỗ trợ bởi chính sách của Nhà nước. Các chính sách đưa ra với định hướng thị phần thuốc sản xuất trong nước phải đạt 75% về số lượng và 60% về giá trị vào năm 2025, từ mức 60% và 45% như hiện tại (theo Quyết định số 376/QĐ-TTg năm 2021). Theo một điều khoản được đưa vào Luật Đấu thầu (số 22/2023/QH15), nếu một sản phẩm trong danh mục được Bộ Y Tế công bố có ít nhất ba hãng sản xuất trong nước đạt tiêu chuẩn EU-GMP hoặc tương đương thì nhà thầu chỉ chào thầu thuốc xuất xứ trong nước. Ngoài ra, Thông tư 03/2019/TT-BYT của Bộ Y tế cũng đã ban hành một danh mục thuốc mà nhà thầu không được chào thuốc nhập khẩu mà chỉ được chào thuốc sản xuất trong nước. Chúng tôi cho rằng nhờ những chính sách như trên, IMP-với 42% doanh thu từ kênh bệnh viện, sẽ có nhiều lợi thế cạnh tranh so với thuốc nhập khẩu.

Cho giai đoạn 2023-2027, công ty đặt kế hoạch tăng trưởng kép (CAGR) đối với doanh thu và LNTT là 16%, với mục tiêu doanh thu năm 2027 đạt 3,2 nghìn tỷ đồng. Nhìn lại giai đoạn 2018-2022, công ty đã ghi nhận CAGR doanh thu và LNST lần lượt là 14% và 13%, bất chấp đại dịch diễn ra trong năm 2020-2021 gây ảnh hưởng nghiêm trọng đối với toàn ngành dược phẩm.

Quan điểm của chúng tôi

Các dây chuyền sản xuất EU GMP khi tăng công suất sẽ mang lại nhiều doanh thu và biên lợi nhuận của IMP có thể cải thiện hơn. Tuy nhiên, chúng tôi cho rằng trước mắt nửa cuối năm nay, IMP có thể không đạt được kết quả cao như nửa đầu năm do tiêu dùng yếu và mức nền kết quả cao trong năm trước (tháng 6/2023 ghi nhận doanh thu giảm 5% so với năm ngoái – xem hình 1). Do đó, chúng tôi ước tính doanh thu và LNST lần lượt đạt 1,8 nghìn tỷ đồng (+12% svck) và 283 tỷ đồng (+27% svck) (từ 1,7 nghìn tỷ đồng và 260 tỷ đồng) trong năm 2023, cao hơn một chút so với kế hoạch của công ty. Trong năm 2024, chúng tôi ước tính doanh thu và lợi nhuận ròng lần lượt đạt 2,1 nghìn tỷ đồng (+15% svck) và 324 tỷ đồng (+15% svck). IMP hiện đang giao dịch ở mức P/E 2023 và 2024 lần lượt là 17x và 14x, thấp hơn mức trung bình 5 năm là 20x.

Chúng tôi đưa ra mức giá mục tiêu 1 năm cho IMP là 82.000 đồng/cổ phiếu khi kết hợp giữa pp DCF và P/E mục tiêu 20x (từ P/E mục tiêu trước đó là 15x), tốc độ tăng trưởng kép CAGR là 20% trong giai đoạn 2023- 2024. Với tổng mức sinh lời tiềm năng là 19% (bao gồm tỷ suất cổ tức là 2%), chúng tôi khuyến nghị KHẢ QUAN đối với cổ phiếu IMP.