CTCP Đường Quảng Ngãi (QNS): Hạ khuyến nghị xuống Tăng tỷ trọng do rủi ro giá bán đường giảm

Nguồn: HSC

Hạ khuyến nghị xuống Tăng tỷ trọng do rủi ro giá bán đường giảm

- HSC giảm 19% giá mục tiêu đối với QNS xuống 52.200đ và hạ khuyến nghị xuống Tăng tỷ trọng (từ Mua vào) do rủi ro giá đường giảm ngày càng lớn.

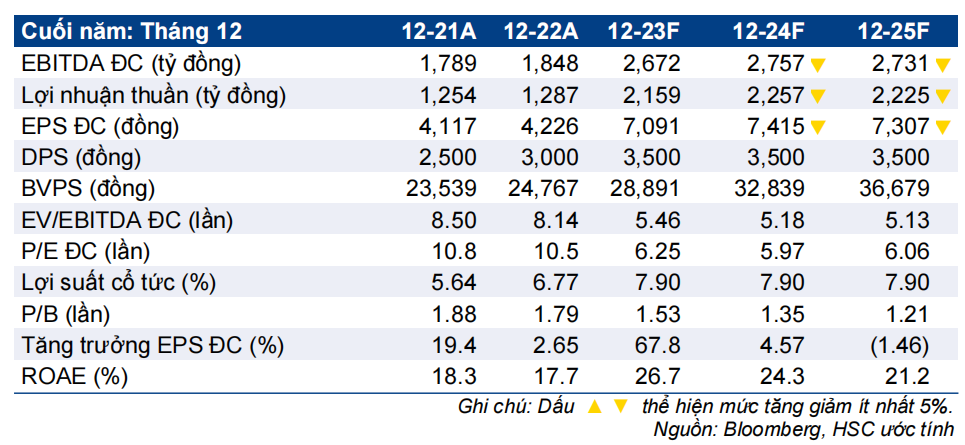

- Chúng tôi gần như giữ nguyên dự báo lợi nhuận thuần năm 2023 đạt 2,2 nghìn tỷ đồng (tăng trưởng 68%) nhưng giảm lần lượt 6% & 14% dự báo năm 2024 & 2025 sau khi hạ giả định giá bán đường (dự báo mảng sữa đậu nành được giữ nguyên).

- Sau khi giá cổ phiếu giảm 14% trong 3 tháng qua, QNS đang giao dịch với P/E trượt dự phóng 1 năm là 6 lần, thấp hơn 1 độ lệch chuẩn (26%) so với bình quân từ tháng 1/2017 ở mức 8,1 lần.

Sự kiện: Cập nhật triển vọng

KQKD 11 tháng đầu năm 2023 của QNS tích cực như dự báo với doanh thu thuần tăng 22% so với cùng kỳ đạt 9,3 nghìn tỷ đồng và LNST tăng 73% so với cùng kỳ đạt 2.070 tỷ đồng.

Mặc dù giá bán đường hiện vẫn ở mức cao nhưng HSC nhận thấy rủi ro giảm của giá đường trong nước ngày càng lớn. Kể từ cuối tháng 11/2023, giá đường thế giới giảm 24% dựa trên kỳ vọng nguồn cung đường toàn cầu tăng lên. Chúng tôi nhận thấy xu hướng giảm vẫn đang tiếp diễn và giá đường trong nước sớm muộn cũng sẽ theo xu hướng này.

Tác động: HSC giảm dự báo năm 2024-2025

HSC gần như giữ nguyên dự báo lợi nhuận thuần năm 2023 đạt 2,2 nghìn tỷ đồng (tăng trưởng 68%) nhưng giảm lần lượt 6% & 14% dự báo năm 2024 & 2025 sau khi hạ 5-10%/năm giả định giá bán đường bình quân và giữ nguyên dự báo mảng sữa đậu nành. Theo đó lợi nhuận thuần năm 2024-2025 - vẫn cao hơn 20% so với dự báo của thị trường – hiện dự báo đạt lần lượt 2.257 tỷ đồng (tăng trưởng 4,6% so với năm 2023) và 2.225 tỷ đồng (giảm 1,4% so với năm 2024).

Định giá và khuyến nghị

HSC giảm 19% giá mục tiêu xuống 52.200đ và hạ khuyến nghị xuống Tăng tỷ trọng (tiềm năng tăng giá 18%). Chúng tôi tiếp tục áp dụng phương pháp ROE/COE để tính giá trị của QNS. Tuy nhiên, chúng tôi nhận thấy rủi ro giá đường giảm ngày càng lớn và từ đó nâng giả định COE lên 16% từ 14% trước đó. Sau khi giá cổ phiếu QNS giảm 14% trong 3 tháng qua, QNS đang giao dịch với P/E trượt dự phóng 1 năm là 6 lần, rẻ hơn 1 độ lệch chuẩn (26%) so với bình quân từ tháng 1/2017 ở mức 8,1 lần. Như thường lệ, QNS vẫn đang có định giá rẻ hơn so với các công ty cùng ngành với P/E dự phóng năm 2024 là 6 lần, thấp hơn 57% so với bình quân của các công ty cùng ngành ở mức 13,8 lần.

Lợi suất cổ tức của QNS đang rất hấp dẫn ở mức 8%, dựa trên giả định Công ty tiếp tục chi trả cổ tức tiền mặt 3.500đ/cp. Chúng tôi cũng không loại trừ khả năng cổ tức tiền mặt năm 2023 cao hơn dự kiến nhờ múc tăng trưởng lợi nhuận vượt bậc trong năm nay.