CTCP Đường Quảng Ngãi (QNS): Lợi nhuận thuần tăng 5% so với cùng kỳ, bị kìm hãm bởi tỷ suất lợi nhuận gộp

Nguồn: HSC

Thấp hơn dự báo do lỗ ở công ty liên doanh, liên kết

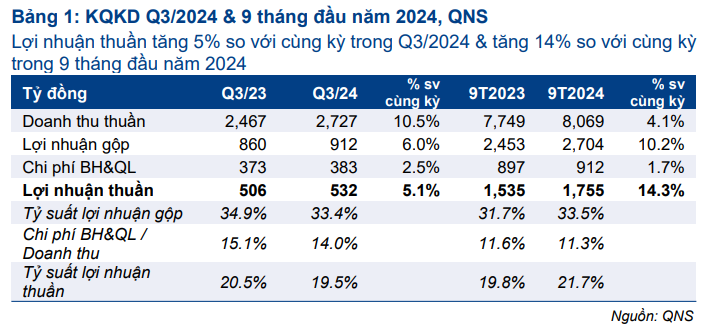

- Doanh thu thuần Q3/2024 tăng 11% so với cùng kỳ đạt 2.727 tỷ đồng nhờ mảng đường và mảng sữa đậu nành, trong khi lợi nhuận thuần đạt 532 tỷ đồng, tăng 5% so với cùng kỳ và sát với dự báo của HSC.

- Tỷ suất lợi nhuận gộp đã giảm 150 điểm cơ bản so với cùng kỳ xuống mức 33,4% so với mức 34,9% trong Q3/2023 (và 34,9% trong Q2/2024), do tỷ suất lợi nhuận gộp giảm xuống ở cả mảng đường (do giá bán bình quân giảm xuống) và mảng sữa đậu nành (do đồng USD tăng giá làm tăng chi phí đầu vào).

- Sau khi giá cổ phiếu đi ngang trong 1 tháng qua, QNS đang giao dịch ở mức giá rẻ với P/E trượt dự phóng 1 năm là 5,8 lần, thấp hơn 0,3 độ lệch chuẩn (tương đương 8%) so với bình quân quá khứ ở mức 6,4 lần, và lợi suất cổ tức tiềm năng là 8,2%. HSC đang xem xét lại khuyến nghị và giá mục tiêu.

Sự kiện: Công bố KQKD Q3/2024

QNS đã công bố KQKD Q3/2024 sát với dự báo của HSC. Doanh thu thuần tăng 11% so với cùng kỳ đạt 2.727 tỷ đồng, nhờ tăng trưởng ở cả mảng đường và mảng sữa đậu nành. Lợi nhuận thuần tăng chậm hơn ở mức 5% so với cùng kỳ, đạt 532 tỷ đồng, do tỷ suất lợi nhuận gộp bị thu hẹp khi giá đường giảm xuống, chi phí đậu nành tăng lên và lợi nhuận HĐ tài chính giảm.

Tính chung 9 tháng đầu năm 2024, doanh thu thuần tăng 4% so với cùng kỳ đạt 8.069 tỷ đồng trong khi lợi nhuận thuần tăng 14% so với cùng kỳ đạt 1.755 tỷ đồng; bằng lần lượt 77% và 71% dự báo cho cả năm 2024 của HSC.

Tỷ suất lợi nhuận giảm kìm hãm tốc độ tăng trưởng

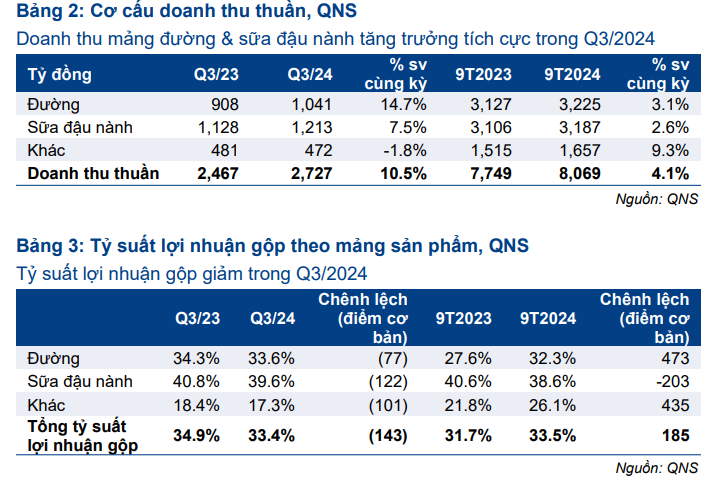

Doanh thu mảng đường tăng 15% so với cùng kỳ đạt 1.041 tỷ đồng nhờ sản lượng tiêu thụ mảng này tăng 18% đạt 60.000 tấn (bao gồm cả tiêu dùng nội bộ và bán ra ngoài). Doanh thu mảng sữa đậu nành tăng 8% so với cùng kỳ đạt 1.213 tỷ đồng nhờ sản lượng tiêu thụ tăng 7% đạt 73 triệu lít.

Lợi nhuận gộp đạt 912 tỷ đồng, tăng 6% so với cùng kỳ – thấp hơn mức tăng 11% của tổng doanh thu do tỷ suất lợi nhuận gộp giảm 150 điểm cơ bản so với cùng kỳ xuống mức 33,4% so với 34,9% trong Q3/2023 (và 34,9% trong Q2/2024) do tỷ suất lợi nhuận gộp của tất cả các mảng sản phẩm đều bị thu hẹp. Chi tiết như sau:

- Tỷ suất lợi nhuận gộp của mảng đường giảm 77 điểm cơ bản so với cùng kỳ (và giảm 107 điểm cơ bản so với quý trước) xuống mức 33,6% do giá bán đường bình quân giảm khoảng 4% so với cùng kỳ.

- Đồng thời, tỷ suất lợi nhuận gộp của mảng sữa đậu nành cũng giảm 122 điểm cơ bản so với cùng kỳ (nhưng tăng 160 điểm cơ bản so với quý trước) xuống mức 39,6%, có thể do đồng USD tăng giá khiến chi phí nhập khẩu đậu nành và chi phí bao bì giấy mua từ Tetra Pak tăng lên.

- Tỷ suất lợi nhuận gộp của các sản phẩm khác (bia & nước giải khát, bánh kẹo và điện sinh khối) cũng giảm 101 điểm cơ bản so với cùng kỳ, tuy nhiên chúng tôi không có thông tin chi tiết về các sản phẩm này.

Lợi nhuận HĐ tài chính giảm 32% so với cùng kỳ xuống 44 tỷ đồng do thu nhập từ lãi ngân hàng giảm mạnh 40% so với cùng kỳ xuống 86 tỷ đồng trong bối cảnh mặt bằng lãi suất giảm.

HSC đang xem xét lại khuyến nghị và giá mục tiêu

Dư nợ thuần Q3/2024 giảm 14,1% (tăng 5,7% kể từ đầu năm) xuống 2,8 nghìn tỷ đồng tại thời điểm cuối Q3/2024, chủ yếu nhờ dòng tiền hoạt động mạnh 1,3 nghìn tỷ đồng trong quý, cao hơn mức 150 tỷ đồng trong Q3/2023. Tỷ lệ nợ thuần/vốn CSH ở mức 0,28 lần cuối Q3/2024 so với mức 0,34 lần tại thời điểm cuối Q2/2024 và 0,28 lần vào cuối năm 2023, mức an toàn theo quan điểm của chúng tôi.

Duy trì khuyến nghị và giá mục tiêu

Sau khi giá cổ phiếu đi ngang trong 1 tháng qua, QNS đang giao dịch ở mức giá rẻ với P/E trượt dự phóng 1 năm là 5,8 lần, thấp hơn 0,3 độ lệch chuẩn (tương đương 8%) so với bình quân quá khứ ở mức 6,4 lần, và lợi suất cổ tức tiềm năng là 8,2%. HSC đang xem xét lại khuyến nghị và giá mục tiêu.

Trong khi đó, chúng tôi giữ nguyên dự báo lợi nhuận hiện tại của mình. Cho năm 2024, HSC dự báo doanh thu thuần đạt 10.403 tỷ đồng (tăng trưởng 4%) và lợi nhuận thuần đạt 2.474 tỷ đồng (tăng trưởng 13%). Theo dự báo này và KQKD thực hiện của QNS trong 9 tháng đầu năm 2024, doanh thu thuần Q4/2024 của QNS dự báo đạt 2.334 tỷ đồng (tăng 2% so với cùng kỳ và giảm 14% so với quý trước) và lợi nhuận thuần dự báo đạt 719 tỷ đồng (tăng 10% so với cùng kỳ và tăng 35% so với quý trước). Ngoài ra, lợi nhuận thuần dự báo tăng trưởng 9% trong năm 2025 và 9% trong năm 2026, được hỗ trợ bởi việc mở rộng diện tích trồng mía.