CTCP FPT (FPT): Giảm nhẹ dự báo do thu nhập từ liên doanh thấp, nhưng triển vọng vẫn tích cực

Nguồn: HSC

Giảm nhẹ dự báo do thu nhập từ liên doanh thấp, nhưng triển vọng vẫn tích cực

Tóm tắt

- HSC duy trì khuyến nghị Mua vào với giá mục tiêu theo phương pháp DCF là 108.200đ. Sau khi xem xét lại dự báo (điều chỉnh giảm nhẹ), chúng tôi vẫn đánh giá tích cực đối với tăng trưởng lợi nhuận của FPT bất chấp tình hình kinh tế toàn cầu ảm đạm và niềm tin tiêu dùng yếu.

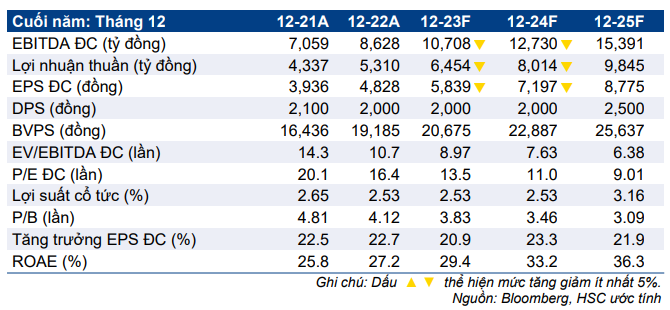

- Chúng tôi hạ lần lượt 6,4% và 5,3% dự báo EPS năm 2023-2024, tương đương tăng trưởng lần lượt 21,5% và 24,2%. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2025 với lợi nhuận thuần tăng trưởng 22,8%.

- FPT đang giao dịch với P/E trượt dự phóng 1 năm là 12,7 lần, thấp hơn 0,3 lần độ lệch chuẩn so với mức bình quân trong quá khứ là 13,6 lần (tính từ tháng 1/2020); chúng tôi cho rằng cổ phiếu FPT xứng đáng được nâng định giá với triển vọng hiện tại. Tại giá mục tiêu, P/E dự phóng 2023 và 2024 lần lượt là 18,5 lần và 15,0 lần.

Sự kiện: Nhu cầu các sản phẩm CNTT thấp tác động tới lợi nhuận các công ty liên doanh của FPT

HSC cho rằng các vấn đề vĩ mô ngắn hạn – như hoạt động xuất khẩu chững lại, tỷ lệ thất nghiệp gia tăng, mặt bằng lãi suất cao và xu hướng thắt chặt tín dụng – đang tác động tới niềm tin tiêu dùng tiêu cực hơn so với kỳ vọng của chúng tôi và từ đó khiến nhu cầu suy yếu, đặc biệt là đối với các sản phẩm CNTT.

Theo đó, lợi nhuận của các doanh nghiệp phân phối và bán lẻ sản phẩm CNTT, bao gồm FRT (Tăng tỷ trọng, giá mục tiêu là 69.800đ) và Synnex FPT (Tư nhân/Chưa niêm yết), 2 công ty liên doanh FPT nắm giữ lần lượt 46,5% và 48,0% cổ phần sẽ bị ảnh hưởng. Trong năm 2022, các liên doanh này đóng góp 6,3% LNTT của FPT.

Tác động: Hạ lần lượt 6,4% và 5,3% dự báo năm 2023-2024

HSC hạ lần lượt 6,4% và 5,3% dự báo lợi nhuận thuần trong năm 2023-2024 sau khi điều chỉnh dự báo thu nhập từ công ty liên doanh. Theo đó, chúng tôi dự báo lợi nhuận thuần sẽ tăng trưởng lần lượt 21,5% và 24,2% trong năm 2023-2024. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2025, với lợi nhuận thuần tăng trưởng 22,8% được thúc đẩy nhờ mảng CNTT và giáo dục.

Theo dự báo giai đoạn 2023-2025 của chúng tôi, thấp hơn 2-5% so với dự báo của thị trường, tốc độ CAGR lợi nhuận thuần trong 3 năm tới sẽ đạt 22,8%.

Định giá và khuyến nghị

Nhờ nền tảng cơ bản vững chắc, giá cổ phiếu FPT vượt trội hơn 20% so với thị trường trong 12 tháng qua. Tuy nhiên, định giá cổ phiếu vẫn đang khá rẻ với P/E trượt dự phóng 1 năm là 12,7 lần, thấp hơn 0,3 lần độ lệch chuẩn so với mức bình quân trong quá khứ là 13,6 lần (tính từ tháng 1/2020). Ngoài ra, các công ty cùng ngành trong khu vực đang giao dịch với P/E dự phóng 2023 bình quân là 18,9 lần, cao hơn hơn 39% so với FPT.

Sau khi điều chỉnh dự báo và cập nhật giả định mới, HSC duy trì giá mục tiêu ở mức 108.200đ, tiềm năng tăng giá là 37%. Chúng tôi duy trì khuyến nghị Mua vào.