CTCP Gemadept (GMD): Xuất nhập khẩu yếu vẫn là xu hướng chính

Nguồn: SSI

Xuất nhập khẩu yếu vẫn là xu hướng chính

Gần đây, công ty đã tổ chức một cuộc họp với chuyên viên phân tích và đây là một số điểm chính cùng với quan điểm của chúng tôi.

- Tổng sản lượng container thông qua Việt Nam trong Q1/2023 giảm 15% svck do nhu cầu bên ngoài yếu. Tổng sản lượng của GMD đạt 600 nghìn TEU trong Q1/2023 (-23% svck), doanh thu hợp nhất đạt 901 tỷ đồng (+2% svck) và LNTT đạt 302 tỷ đồng (-11% svck). Kết quả này phù hợp với kỳ vọng của chúng tôi cho Q1/2023 do so sánh với mức nền cao trong Q1/2022. Ước tính hiện tại của chúng tôi về tăng trưởng LNTT cốt lõi năm 2023 là -5% svck (LNTT cốt lõi là 1,2 nghìn tỷ đồng) (chưa bao gồm khoản lãi bất thường từ việc bán cảng).

- Kế hoạch kinh doanh 2023: Công ty đặt kế hoạch LNTT đạt 1,1 nghìn tỷ đồng (-13% svck), ban lãnh đạo cho rằng công ty có khả năng đạt kết quả cao hơn so với mức giả định cơ sở này. Kế hoạch này chưa bao gồm khoản lãi bất thường từ việc bán Cảng Nam Hải Đình Vũ dự kiến ghi nhận vào BCTC Q2/2023. Chúng tôi hiện ước tính khoản lãi bất thường này là 1,5 nghìn tỷ đồng, dựa trên giả định tổng giá trị định giá cảng là 2,5 nghìn tỷ đồng.

- Về vốn đầu tư: Công ty giữ nguyên kế hoạch tập trung vốn cho 2 dự án cảng: Nam Đình Vũ – Giai đoạn 3 (hoàn thành năm 2024 với chi phí kế hoạch là 100 triệu USD) và Gemalink – Giai đoạn 2 (hoàn thành năm 2025, kế hoạch chi phí đầu tư là 300 triệu đồng). Hơn nữa, công ty có kế hoạch thực hiện một M&A khác với giá trị ước tính 50 triệu USD. Theo đó, tổng vốn đầu tư cho giai đoạn 2023-2025 là khoảng 450 triệu USD, phù hợp với ước tính của chúng tôi về khoản đầu tư của GMD trong cùng giai đoạn. Chi phí vốn có thể là một vấn đề mà ban lãnh đạo phải giải quyết trong môi trường lãi suất cao như hiện nay. Tuy nhiên, khoản lợi nhuận sắp tới từ việc bán cảng Nam Hải Đình Vũ (chúng tôi ước tính tổng giá trị của cảng là 2,5 nghìn tỷ đồng) là một sự tiếp ứng về vốn rất kịp thời cho GMD.

- Về phương án tăng vốn, công ty chưa được UBCK chấp thuận phương án phát hành thêm. Ban lãnh đạo đang cân nhắc không phát hành thêm và thay vào đó sẽ tìm nguồn tài trợ khác.

- Về triển vọng năm 2023, ban lãnh đạo nhận thấy khả năng phục hồi mạnh sẽ diễn ta ra từ Q3/2023, do đây là mùa cao điểm của xuất khẩu. Sản lượng tháng 4 và tháng 5 cải thiện nhẹ so với quý 1, nhưng vẫn rất yếu. Điều này phù hợp với kỳ vọng trong kịch bản cơ sở của chúng tôi, các lĩnh vực liên quan đến xuất khẩu có thể sẽ ghi nhận sự phục hồi tốt hơn trong nửa cuối năm 2023. Tuy nhiên, chúng tôi không loại trừ khả năng tình trạng kinh tế suy yếu hiện tại ở Mỹ/Châu Âu vẫn tiếp diễn và có thể chưa phục hồi cho đến nửa cuối năm 2024 trong kịch bản kém tích cực.

- Về việc tăng mức trần phí cảng container, vốn đã được giữ nguyên từ năm 2018, ban lãnh đạo nhận thấy một số động thái từ cơ quan chức năng nhưng không kỳ vọng sẽ có bất kỳ thay đổi nào trước năm 2024. Điều này phù hợp với quan điểm của chúng tôi về phí cảng ở Việt Nam thấp hơn các cảng trong khu vực, nhưng việc điều chỉnh có thể cần thêm thời gian do lo ngại về kiểm soát lạm phát từ chính phủ.

- Về việc thoái các mảng hoạt động không cốt lõi, công ty đang đàm phán với các bên mua tiềm năng về dự án trồng cao su, trong khi các dự án bất động sản tại khu vực trung tâm TP.HCM hiện chưa có trong kế hoạch thoái vốn. Chúng tôi chưa tính đến bất kỳ khoản thu nhập/lỗ nào có thể phát sinh từ việc thoái vốn này trong ước tính của chúng tôi.

Quan điểm của chúng tôi

Từ báo cáo gần đây nhất, thương mại Việt Nam nói chung chưa được cải thiện nhiều, với tổng giá trị thương mại trong 5 tháng đầu năm 2023 giảm 14,7% so với cùng kỳ, nhưng tăng nhẹ +5% so với tháng trước trong tháng 5. Đặc biệt, kim ngạch nhập khẩu vẫn giảm 18% svck trong tháng 5 và đây được coi là tín hiệu xấu cho xuất khẩu trong nửa cuối năm 2023 do phần lớn giá trị nhập khẩu của Việt Nam là các nguyên vật liệu cho sản xuất. Do đó, chúng tôi lo ngại hơn và đang theo dõi sát sao triển vọng phục hồi xuất khẩu trong nửa cuối năm 2023. Tuy nhiên, kim ngạch xuất khẩu tháng 5 tăng 5% so với tháng trước là một dấu hiệu tích cực. Vì vậy, hiện tại chúng tôi vẫn giữ nguyên ước tính cho GMD, nhưng có thể điều chỉnh giảm ước tính nếu xuất khẩu không cải thiện hơn trong những tháng tới trong năm 2023.

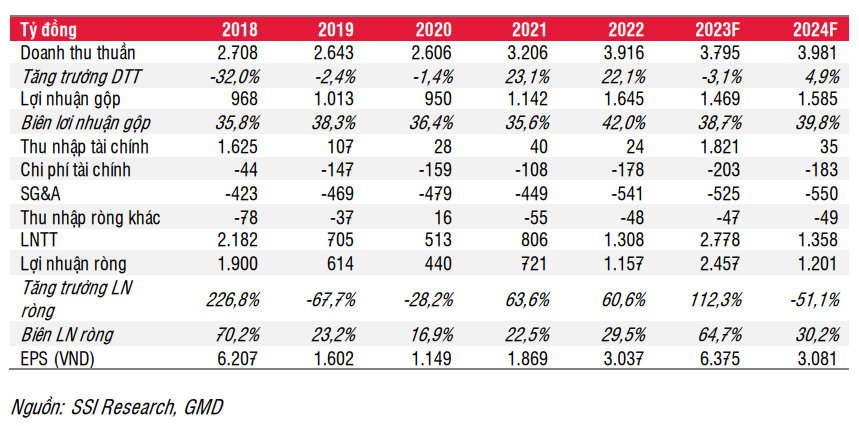

Cụ thể, chúng tôi duy trì giả định tổng sản lượng cảng cho GMD là 2,7 triệu TEU, -10% svck trong năm 2023 và 3,4 triệu TEU, +22% svck trong năm 2024. Các mức phí dự kiến sẽ duy trì ổn định trong giai đoạn này. Vì vậy, chúng tôi giữ nguyên dự báo cho năm 2023-2024 cụ thể như sau:

Do không có thay đổi về giả định, chúng tôi duy trì giá mục tiêu 1 năm là 61.500 đồng/cổ phiếu (tiềm năng tăng giá khoảng 23%). Tuy nhiên, chúng tôi hạ khuyến nghị xuống KHẢ QUAN (từ MUA), do chúng tôi nhận thấy rủi ro suy giảm đối với thương mại Việt Nam nói chung và ước tính của chúng tôi đối với GMD trong năm 2023. Chúng tôi có thể điều chỉnh giảm ước tính và giá mục tiêu trong trường hợp hoạt động xuất/nhập khẩu của Việt Nam chưa có dấu hiệu phục hồi vào Q3/2023 như giả định hiện tại của chúng tôi.

Trong ngắn hạn, chúng tôi nhận thấy thông tin về việc hoàn tất thương vụ thoái vốn tại cảng Nam Hải Đình Vũ và khoản lợi nhuận lớn từ thương vụ sẽ được ghi nhận trong Q2/2023 sẽ là động lực giúp tăng giá cổ phiếu. Về dài hạn, chúng tôi nhận thấy sự phục hồi trở lại từ mức nền thấp được thiết lập trong năm 2023 sẽ là yếu tố hỗ trợ chính cho giá cổ phiếu.