CTCP Nhựa Bình Minh (BMP): Lợi nhuận Q4 tăng 23% so với quý trước và 3% so với cùng kỳ; sát với dự báo

Nguồn: HSC

Lợi nhuận Q4 tăng 23% so với quý trước và 3% so với cùng kỳ; sát với dự báo

- KQKD Q4/2023 của BMP hồi phục so với quý trước nhờ nhu cầu hồi phục sau khi Công ty áp dụng các chính sách khuyến mãi từ giữa tháng 11 đến tháng 12/2023. Do tăng mức chiết khấu trong Q4/2023, tỷ suất lợi nhuận đã giảm xuống từ mức đỉnh vào Q3/2023.

- Tuy nhiên, lợi nhuận thuần Q4/2023 tăng 23% so với quý trước và tăng 3% so với cùng kỳ đạt 257 tỷ đồng với doanh thu thuần đạt 1.454 tỷ đồng (tăng 57% so với quý trước và tăng 3% so với cùng kỳ). Theo đó, lợi nhuận thuần năm 2023 ước tính đạt 1.041 tỷ đồng (tăng trưởng 50%), sát với dự báo của chúng tôi là 1.053 tỷ đồng.

- BMP đang giao dịch với P/E trượt dự phóng 1 năm là 9,7 lần, sát bình quân 7 năm ở mức 9,5 lần. HSC duy trì khuyến nghị Nắm giữ với giá mục tiêu là 100.800đ.

Sự kiện: Công bố KQKD Q4/2023

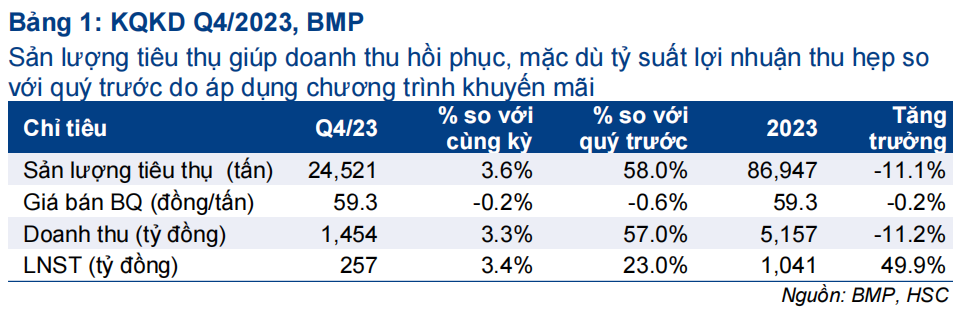

Chiều ngày 25/1/2024, BMP đã công bố KQKD Q4/2023 với doanh thu thuần đạt 1.454 tỷ đồng (tăng 57% so với quý trước và tăng 3% so với cùng kỳ) và lợi nhuận thuần đạt 257 tỷ đồng (tăng 23% so với quý trước và tăng 3% so với cùng kỳ). Từ đó, lợi nhuận thuần cả năm 2023 tăng mạnh 50% so với cùng kỳ đạt 1.041 tỷ đồng, thấp hơn 1,1% so với dự báo của chúng tôi ở mức 1.053 tỷ đồng. Cụ thể như sau:

Sản lượng tiêu thụ hồi phục giúp doanh thu hồi phục mạnh

Như đã đề cập trong các Báo cáo nhanh trước đó, BMP đã áp dụng lại chương trình khuyến mãi với việc tăng mức chiết khấu giá bán lên 5% kể từ giữa tháng 11 đến tháng 12/2023. Chương trình này đã giúp đẩy mạnh tiêu thụ trong Q4/2023. BMP đã không áp dụng chương trình khuyến mãi này trong Q3/2023. Do đó, HSC ước tính sản lượng tiêu thụ Q4/2023 đạt khoảng 24.521 tấn ống nhựa (tăng 58% so với quý trước và tăng 4% so với cùng kỳ), tương đương sản lượng tiêu thụ cả năm 2023 đạt 86.947 tấn ống nhựa (giảm 11% so với cùng kỳ).

Chúng tôi cũng ước tính giá bán bình quân Q4/2023 là 59,2 triệu đồng/tấn, giảm 0,6% so với quý trước và giảm 0,2% so với cùng kỳ. Theo đó, giá bán bình quân năm 2023 ước tính là 59,3 triệu đồng/tấn (giảm 0,2% so với cùng kỳ). Doanh thu thuần Q4/2023 đạt 1.454 tỷ đồng (tăng 57% so với quý trước và tăng 3% so với cùng kỳ), tương đương doanh thu thuần cả năm 2023 đạt 5.157 tỷ đồng (giảm 11,2% so với cùng kỳ).

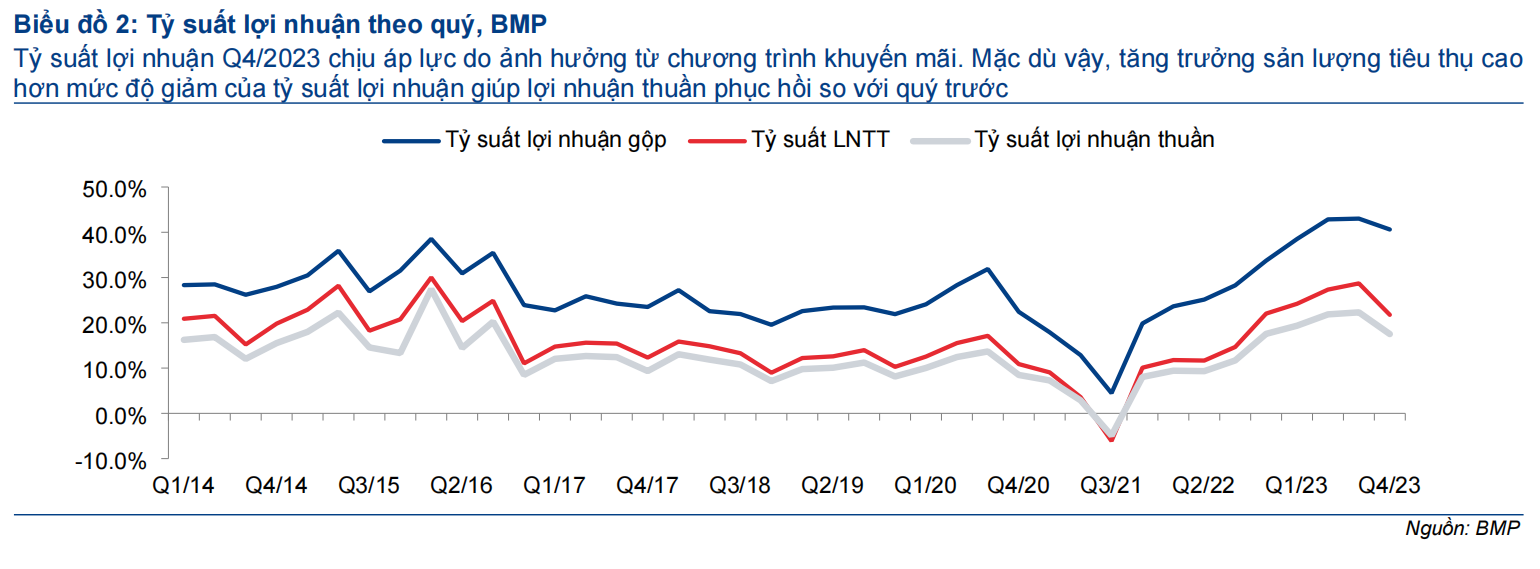

Tỷ suất lợi nhuận Q4/2023 sụt giảm do chiết khấu tăng lên

Lợi nhuận thuần Q4/2023 đạt 257 tỷ đồng (tăng 23% so với quý trước và tăng 3% so với cùng kỳ). Lợi nhuận đã phục hồi tích cực so với quý trước nhờ sản lượng tiêu thụ phục hồi mạnh mẽ. Tuy nhiên, lợi nhuận thuần tăng trưởng (tăng 23% so với quý trước) thấp hơn so với doanh thu thuần (tăng trưởng 57% so với quý trước) do Công ty nâng mức chiết khấu giá bán làm giảm tỷ suất lợi nhuận so với quý trước.

Tỷ suất lợi nhuận gộp Q3/2023 đạt mức cao kỷ lục 43,02% do chi phí đầu vào giá rẻ trong thời gian dài và không áp dụng các chương trình khuyến mãi. Trong Q4/2023, mặc dù cải thiện mạnh so với cùng kỳ (tỷ suất lợi nhuận gộp Q4/2022 là 33,7%) nhưng tỷ suất lợi nhuận gộp vẫn giảm so với quý trước xuống 40,62% do Công ty áp dụng chính sách chiết khấu 5% giá bán trong một tháng.

Tuy nhiên, tác động tích cực từ việc sản lượng tiêu thụ tăng mạnh lớn hơn so với phần sụt giảm của tỷ suất lợi nhuận so với quý trước. Từ đó, lợi nhuận thuần cả năm 2023 đạt mức cao kỷ lục theo năm là 1.041 tỷ đồng (tăng trưởng 49,9%), nhưng vẫn thấp hơn 1,1% so với dự báo của HSC do chi phí bán hàng & quản lý Q4/2023 cao hơn kỳ vọng. Tỷ lệ chi phí bán hàng & quản lý/doanh thu Q4/2023 tăng mạnh lên 17,8% từ 10,1% trong Q4/2022 và 14,3% trong Q3/2023, chủ yếu do nỗ lực đẩy mạnh tiêu thụ trong giai đoạn từ tháng 11 đến tháng 12/2023.

Đánh mất thị phần là lo ngại lớn nhất của chúng tôi

Theo ước tính của chúng tôi, BMP đã mất thị phần trong năm 2023 do chiến lược giá bán cao. Ngoài ra, việc áp dụng chương trình khuyến mãi không nhất quán trong cả năm đã tạo ra những tác động tiêu cực tiềm ẩn đối với hệ thống phân phối trong bối cảnh nhu cầu toàn thị trường vẫn còn yếu. HSC ước tính nhu cầu tiêu thụ ống nhựa trên toàn thị trường sẽ giảm khoảng 7-8% so với cùng kỳ. Trong khi đó, với sản lượng giảm 11% so với cùng kỳ, thị phần của BMP ước tính đã giảm xuống 26,6% từ 27,5% trong năm 2022.

Ngược lại, theo ước tính của chúng tôi, thị phần của công ty lớn nhất ngành (NTP, Chưa khuyến nghị) đã tăng lên 30% trong năm 2023 từ 28,5% trong năm 2022 với sản lượng tiêu thụ chỉ giảm dưới 3%. Ngoài ra, HSC cũng nhận thấy sản lượng tiêu thụ của HSG (Tăng tỷ trọng) tăng trưởng mạnh gần đây thông qua kênh Hoa Sen Home.

Từ đó, nếu BMP không thay đổi chiến lược giá bán thì Công ty sẽ gặp phải nhiều rủi ro mất thị phần hơn trong môi trường giá đầu vào thuận lợi hiện nay (giá hạt nhựa PVC đang giao dịch khoảng 750 USD/tấn).

HSC duy trì giá mục tiêu và khuyến nghị Nắm giữ

Do KQKD năm 2023 sát với dự báo, HSC duy trì dự báo lợi nhuận năm 2024- 2025 với lợi nhuận thuần giảm lần lượt 11,7% và 7,2% so với cùng kỳ xuống lần lượt 919 tỷ đồng và 853 tỷ đồng. Dự báo này dựa trên giả định giá hạt nhựa PVC tăng lần lượt 10% và 5% so với cùng kỳ trong khi sản lượng tiêu thụ dự báo tăng trưởng 8%/năm. Nếu giá hạt nhựa PVC tiếp tục rẻ, tỷ suất lợi nhuận nhiều khả năng sẽ ở mức cao trong dài hạn hơn. Tuy nhiên, điều này sẽ gia tăng sức ép lên sản lượng tiêu thụ và doanh thu thuần của BMP trong bối cảnh cạnh tranh hiện tại. Do đó, chiến lược giá bán này của Công ty sẽ là một con dao hai lưỡi. BMP đang giao dịch với P/E trượt dự phóng 1 năm là 9,7 lần, so với bình quân 7 năm ở mức 9,5 lần. HSC duy trì giả định lợi suất cổ tức 1 năm ở mức 10%. Cổ phiếu BMP sẽ phù hợp với những nhà đầu tư giá trị muốn tập trung vào những cổ phiếu bị định giá thấp và mức lợi suất cổ tức cao. Chúng tôi duy trì khuyến nghị Nắm giữ đối với BMP với giá mục tiêu là 100.800đ.