CTCP Nhựa Bình Minh (BMP): Lợi suất cổ tức hấp dẫn, lợi nhuận sẽ quay về mức bình thường trong năm 2024

Nguồn: VCSC

Lợi suất cổ tức hấp dẫn, lợi nhuận sẽ quay về mức bình thường trong năm 2024

- Chúng tôi nâng khuyến nghị cho CTCP Nhựa Bình Minh (BMP) từ PHÙ HỢP THỊ TRƯỜNG lên KHẢ QUAN và tăng giá mục tiêu thêm 9% lên 93.300 đồng/cổ phiếu.

- Giá mục tiêu cao hơn của chúng tôi là do 1) chúng tôi tăng dự báo lợi nhuận từ HĐKD giai đoạn 2024-2027 thêm 4%, 2) vốn XDCB thấp hơn, dự kiến đạt 80 tỷ đồng mỗi năm trong giai đoạn 2024-2028 so với 100 tỷ đồng trước đây vì chúng tôi dự báo nhu cầu vốn XSCB không đáng kể đối với BMP trong suốt giai đoạn dự báo và 3) chúng tôi cập nhật giá mục tiêu đến cuối năm 2024.

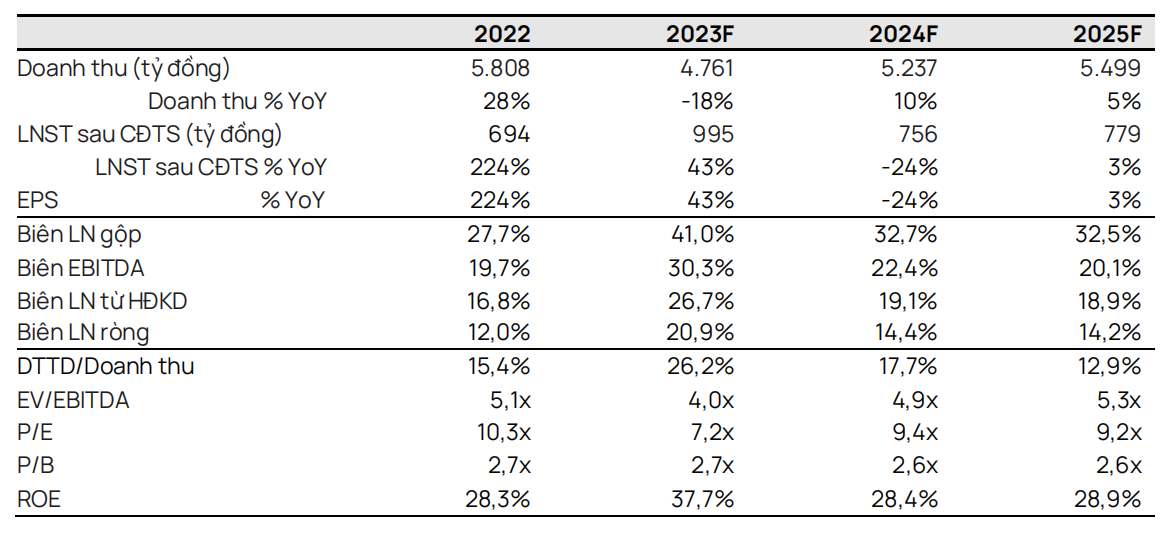

- Chúng tôi tăng dự báo LNST sau lợi ích CĐTS năm 2023 thêm 3% lên 995 tỷ đồng (+43% YoY), chủ yếu do giả định cao hơn về biên lợi nhuận từ HĐKD bù đắp cho việc chúng tôi giảm dự báo sản lượng bán.

- Trong năm 2024, chúng tôi dự báo LNST sau lợi ích CĐTS sẽ giảm 24% so với mức cao kỷ lục năm 2023 do biên lợi nhuận gộp quay về mức bình thường ảnh hưởng giả định tăng trưởng sản lượng bán ống nhựa & linh kiện đạt 10%. Tuy nhiên, dự báo LNST sau lợi ích CĐTS năm 2024 của chúng tôi cao hơn 9% so với năm 2022.

- Với lợi nhuận cao trong năm 2023 và lịch sử chia cổ tức 100% trong 4 năm qua, chúng tôi kỳ vọng BMP sẽ chia tổng cộng 9.000 đồng/cổ phiếu cổ tức tiền mặt trong 12 tháng tới, tương ứng với lợi suất cổ tức hấp dẫn là 10,4% trong cùng giai đoạn, được hỗ trợ bởi khả năng tạo tiền mặt mạnh mẽ và bảng cân đối tiền mặt ròng của công ty.

- Chúng tôi đánh giá mức P/E năm 2023/24 lần lượt là 7,2/9,4 lần khá hấp dẫn khi so sánh với P/E trung bình 5 năm là 11,1 lần. BMP vẫn giữ được những đặc điểm phòng thủ hấp dẫn với lợi suất cổ tức cao trong 12 tháng tới và rủi ro tài chính thấp.

- Rủi ro: Biên lợi nhuận gộp yếu hơn dự kiến do chi phí nhựa đầu vào tăng.

- Yếu tố hỗ trợ: Doanh số cao hơn dự kiến.

Chúng tôi kỳ vọng sản lượng bán sẽ giảm 15% YoY vào năm 2023 trước khi tăng 10% YoY vào năm 2024. Chúng tôi ước tính rằng sản lượng bán ống nhựa và phụ kiện trong 9 tháng đầu năm 2023 của BMP giảm khoảng 14% YoY, tương đương với mức giảm 37% YoY hoặc 30% so QoQ về sản lượng bán trong quý 3/2023. Do đó, chúng tôi đã giảm 15% dự báo sản lượng bán năm 2023

xuống còn 83.100 tấn, tương đương với mức giảm 15% YoY so với dự báo trước đây của chúng tôi là đi ngang YoY. Trong năm 2024, chúng tôi dự báo sản lượng bán ống nhựa & phụ kiện sẽ tăng trưởng 10% YoY, tương đương 91.400 tấn.

Giá nhựa thấp thúc đẩy lợi nhuận năm 2023; chúng tôi thận trọng giả định biên lợi nhuận quay về mức bình thường trong năm 2024. Biên lợi nhuận gộp quý 3/2023 của BMP tiếp tục vượt kỳ vọng của chúng tôi và tăng so với quý trước đạt mức cao kỷ lục là 43,0% từ mức 42,8% trong quý 2/2023. Chúng tôi chủ yếu cho rằng biên lợi nhuận gộp tăng mạnh do giá nhựa đầu vào vẫn ở

mức thấp trong quý 3/2023, cũng như BMP tối ưu hóa chi phí. Do đó, chúng tôi tăng dự báo biên lợi nhuận gộp năm 2023 lên 41,2% từ mức 37,8% trước đây. Mặc dù chúng tôi thận trọng kỳ vọngtác động tích cực hiện tại của giá nhựa đầu vào thấp sẽ giảm dần vào năm 2024, giá nhựa vẫn duy trì ở mức thấp cho đến cuối năm 2023, điều này sẽ tiếp tục hỗ trợ biên lợi nhuận của BMP ít nhất là trong quý 1/2024. Điều này cùng với biên lợi nhuận tăng mạnh hơn dự kiến nhờ tối ưu hóa chi phí đã thúc đẩy chúng tôi tăng dự báo biên lợi nhuận gộp trung bình trong giai đoạn 2024-28 lên 31,7% (so với 24,7% trong giai đoạn 2019-2020 với mức giá nhựa tương tự), điều này củng cố cho việc điều chỉnh tăng dự báo LNST sau lợi ích CĐTS sau năm 2023 của chúng tôi.