CTCP Phân bón Dầu khí Cà Mau (DCM): Tài liệu họp ĐHCĐTN - Kế hoạch lợi nhuận/cổ tức cao hơn dự báo

Nguồn: HSC

Tài liệu họp ĐHCĐTN - Kế hoạch lợi nhuận/cổ tức cao hơn dự báo

Tóm tắt

- Ban lãnh đạo đặt kế hoạch lợi nhuận thuần và doanh thu năm 2023 giảm so với năm 2022 nhưng lần lượt cao hơn 22%/30% so với dự báo của HSC. DCM sẽ trình mức chi trả cổ tức tiền mặt cho năm 2022 là 3.000đ (lợi suất cổ tức 12,4%), cũng cao hơn dự báo.

- DCM sẽ trình nội dung điều chỉnh thỏa thuận mua khí với PVN, trong đó có tỷ trọng mua khí linh hoạt. Dự báo của HSC đã phản ánh khá sát diễn biến này.

- HSC duy trì khuyến nghị Mua vào và giá mục tiêu 28.600đ. Hiện DCM có EV/EBITDA trượt dự phóng 1 năm là 1,8 lần; thấp hơn 0,9 độ lệch chuẩn so với bình quân từ tháng 1/2018 ở mức 2,4 lần.

Sự kiện: Công bố tài liệu ĐHCĐTN năm 2023

DCM sẽ tổ chức ĐHCĐTN vào ngày 12/6 và đã công bố tài liệu họp. HSC sẽ phân tích một số nội dung đáng chú ý dưới đây.

Kế hoạch lợi nhuận thuần cao hơn 22% so với dự báo của HSC

Công ty đặt kế hoạch tổng doanh thu đạt 13.459 tỷ đồng (giảm 15,5%) và lợi nhuận thuần đạt 1.383 tỷ đồng (giảm 67,7%); lần lượt cao hơn 30% và 22% so với dự báo của HSC. Kế hoạch doanh thu dựa trên kế hoạch sản lượng là 860.000 tấn urê, 160.000 tấn NPK và 211.000 tấn phân bón nhập khẩu.

Đáng chú ý, DCM giả định giá bán bình quân là 11.000 đ/kg, cao hơn giả định của HSC ở mức 9.600 đ/kg. Giả định về sản lượng urê và NPK tiêu thụ cũng cao hơn dự báo của chúng tôi. HSC dự báo sản lượng urê và NPK tiêu thụ lần lượt là 830.000 tấn và 80.000 tấn.

Cổ tức tiền mặt cho năm 2022 là 3.000đ

Sau khi ghi nhận lợi nhuận cao kỷ lục trong năm 2022, DCM đề xuất chi trả cổ tức tiền mặt năm 2022 là 3.000đ (cao hơn mức 2.500đ cho năm 2021 và cao hơn kỳ vọng của HSC), tương đương lợi suất cổ tức 12,4%. Cổ tức nhiều khả năng sẽ được chi trả trong Q3/2023.

DCM đề xuất chi trả cổ tức tiền mặt 1.600đ/cp cho năm 2023, tương đương lợi suất cổ tức là 6,6% và cũng cao hơn so với dự báo của HSC là 1.500đ/cp.

Điều chỉnh công thức tính giá khí từ ngày 1/1/2023

DCM có tờ trình về việc điều chỉnh hợp đồng mua khí với PVN từ ngày 1/1/2023, trong đó cho phép một tỷ trọng cấp khí linh hoạt giữa PVN và Petronas Malaysia. Theo HSC, nội dung này đã được thống nhất từ trước.

DCM được cấp khí từ cụm mỏ PM3-CAA, nằm trong vùng biển chồng lấn giữa Việt Nam và Malaysia với sản lượng khí khai thác được chia cho PVN (đại diện cho phía Việt Nam) và Petronas (đại điện cho phía Malaysia).

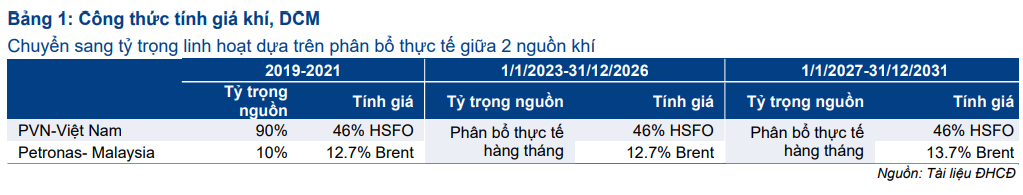

Kể từ năm 2019, tỷ trọng khí phân bổ cho DCM dựa trên công thức:

Khí phân bổ cho DCM = 90% phần sản lượng của PVN + 10% phần sản lượng từ Petronas

Trong đó, giá khí từ PVN được tính bằng 46%*HFSO (dầu nhiên liệu với hàm lượng lưu huỳnh cao) và giá khí từ Petronas (10%) dựa trên giá dầu Brent.

Tuy nhiên, do nhu cầu từ các đơn vị sử dụng khí của PVN tăng, nên PVN sẽ phải mua khí từ Petronas và điều chỉnh tỷ trọng phân bổ cho từng đơn vị. Theo đó, phần khí phân bổ cho DCM được đề xuất dựa trên tỷ trọng linh hoạt giữa 2 nguồn khí theo tỷ trọng tiêu thụ hàng tháng (Bảng 1 dưới đây).

Lưu ý rằng giá khí mua từ Petronas dựa trên giá dầu Brent nên nhiều khả năng sẽ đắt hơn so với khí mua từ PVN. Theo đó, tỷ trọng khí mua từ Petronas tăng sẽ làm tăng giá khí đầu vào của DCM.

Tuy nhiên, HSC được biết rằng trong kịch bản xấu nhất (không phải là kịch bản chúng tôi dự đoán sẽ xảy ra), 50% nguồn khí của DCM sẽ từ PVN và 50% sẽ từ Petronas vì sản lượng khí từ cụm mỏ PM3-CAA được chia đều với tỷ lệ 50:50 giữa PVN và Petronas.

Trên thực tế, HSC dự báo nguồn khí giai đoạn 2023-2025 cho DCM dựa trên kịch bản cơ sở, trong đó 70% sẽ từ PVN và 30% sẽ từ Petronas. Hiện tại, chúng tôi dự báo giá khí đầu vào năm 2023 của DCM sẽ tăng 14,1% lên 9,6 USD/mmbtu, phản ánh tỷ trọng mới từ 2 nguồn cấp khí.

Duy trì khuyến nghị Mua vào và giá mục tiêu

HSC duy trì dự báo với doanh thu thuần năm nay đạt 10.315 tỷ đồng (giảm 19,4%) và lợi nhuận thuần đạt 1.130 tỷ đồng (giảm 73,6%). Tuy vậy, lợi nhuận thuần năm 2024 dự báo sẽ tăng trưởng 26% đạt 1.424 tỷ đồng nhờ chi phí khấu hao giảm đáng kể vì nhà máy urê của DCM sẽ khấu hao hết vào Q4/2023.

Hiện DCM có định giá rẻ với EV/EBITDA trượt dự phóng 1 năm là 1,8 lần; thấp hơn 0,9 độ lệch chuẩn so với bình quân quá khứ ở mức 2,4 lần.