CTCP Phân bón và Hóa chất Dầu khí (DPM): Tóm tắt KQKD Q1/2023

Nguồn: SSI

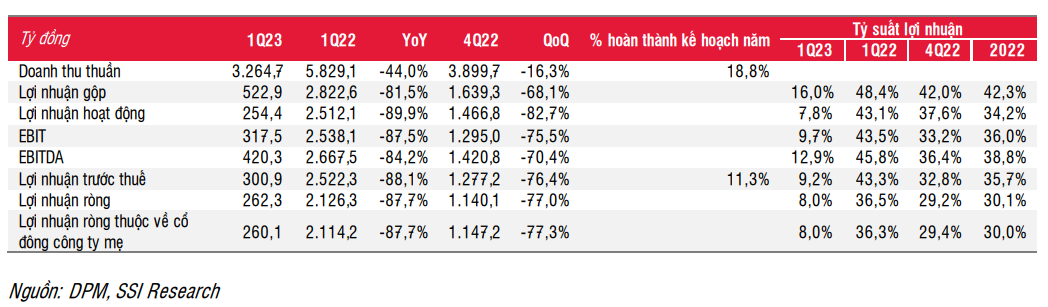

Tóm tắt KQKD Q1/2023

Trong Q1/2023, DPM đạt 3,26 nghìn tỷ đồng doanh thu thuần (-44% svck) và 301 tỷ đồng lợi nhuận trước thuế (-88% svck), chỉ hoàn thành lần lượt 19% và 11% kế hoạch năm 2023.

Tỷ suất lợi nhuận gộp giảm đáng kể từ 48% trong Q1/2022 xuống 16% trong Q1/2023. Do khí tự nhiên ở các mỏ khí giá rẻ dần cạn kiệt, DPM đã phải sử dụng khí đốt từ mỏ khí có chi phí cao ở bể Cửu Long, điều này đã làm tăng giá vận chuyển từ 2 USD/mmbtu trong Q1/2022 lên 4,5 USD/mmbtu trong Q1/2023. Điều này nằm ngoài ước tính của chúng tôi. Do đó, chi phí khí đầu vào đã tăng 15% so với cùng kỳ lên 10 USD/mmbtu. Chi phí đầu vào tăng cao cộng với giá bán trung bình giảm mạnh đã làm giảm tỷ suất lợi nhuận. Tỷ suất lợi nhuận gộp giảm ở tất cả các phân khúc. Một số mảng hoạt động có tỷ suất lợi nhuận thấp (như NPK và phân bón thương mại) còn ghi nhận biên lợi nhuận gộp âm trong Q1/2023.

- Urê: Giá bán trung bình giảm mạnh xuống 9.600 đồng/kg (-44% svck) cùng với sự sụt giảm của giá urê thế giới. Sản lượng tiêu thụ giảm 14% svck xuống 213.000 tấn. Điều này có thể là do xuất khẩu giảm (40.000 tấn trong Q1/2023, -57% svck) và sản lượng sản xuất thấp hơn do công ty tiến hành bảo trì từ ngày 27/3 đến ngày 21/4 (26 ngày). Việc bảo trì khiến sản lượng sản xuất giảm trong Q1/2023 (-6% svck).

- NPK: Giá bán trung bình giảm nhẹ xuống 13.400 đ/kg (-9% svck). Trong khi đó, sản lượng tiêu thụ giảm xuống còn 17,7 nghìn tấn (-48% svck, công suất hoạt động là 28%) do bảo trì và nhu cầu yếu. Do giá bán trung bình của NPK giảm nhẹ hơn nhiều so với giá bán trung bình của urê, nên người nông dân lựa chọn mua phân urê thay vì phân bón NPK, điều này giải thích cho sự sụt giảm mạnh về sản lượng tiêu thụ của NPK.

- Phân bón thương mại: Sản lượng tiêu thụ đạt 64 nghìn tấn (+21% svck). Do giá phân bón giảm mạnh trong Q1/2023, DPM đã đẩy mạnh bán hàng để giải phóng hàng tồn kho, nhưng công ty vẫn ghi nhận tỷ suất lợi nhuận gộp âm (-6,8% trong Q1/2023 so với 8,7% trong Q1/2022 theo ước tính của chúng tôi) cho mảng hoạt động này.

Thu nhập tài chính thuần tăng 2,4 lần trong Q1/2023 đạt 44 tỷ đồng (chiếm 15% lợi nhuận trước thuế), nhờ số dư tiền mặt ròng tăng nhanh và lãi suất tiền gửi của công ty tăng. Tính đến cuối Q1/2023, DPM có số dư tiền mặt ròng là 6,67 nghìn tỷ đồng, tương đương 54% tổng vốn hóa thị trường.

Tỷ lệ chi phí bán hàng & quản lý trên doanh thu tăng từ 5,5% lên 8,2% trong Q1/2023 do doanh thu giảm. Tuy nhiên, xét về giá trị tuyệt đối, chi phí bán hàng & quản lý giảm 17% svck.

Ước tính lợi nhuận

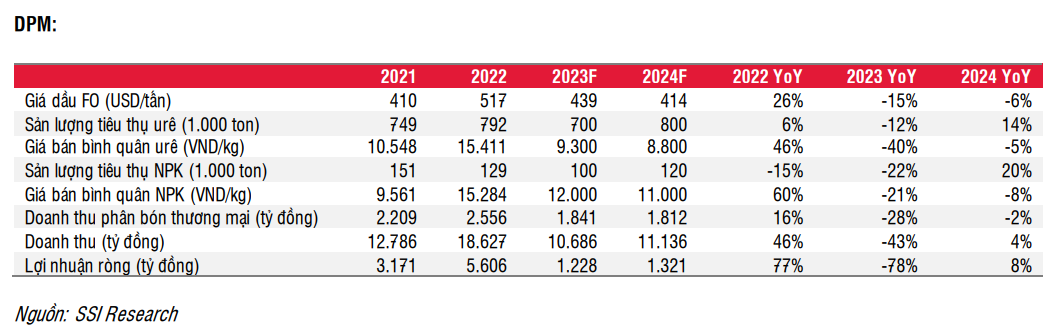

Với việc giá urê giảm sâu hơn dự kiến trong Q1/2023, chúng tôi điều chỉnh ước tính lợi nhuận và định giá cho DPM cụ thể như sau:

Luận điểm đầu tư

Trong các quý còn lại của năm 2023, lợi nhuận của DPM ước tính vẫn duy trì ở mức thấp do các công ty có thể phải giảm sản lượng urê để giúp giảm bớt tình trạng thiếu điện trong từng thời điểm, đồng thời nhu cầu xuất khẩu từ nước ngoài cũng suy yếu. Lợi nhuận Q2/2023 ước tính thấp hơn Q1/2023 và đây có thể là mức lợi nhuận thấp nhất nếu xét về giá trị tuyệt đối. Do đó, chúng tôi điều chỉnh giảm ước tính lợi nhuận năm 2023 của DPM xuống 1,23 nghìn tỷ đồng (-78% svck, từ 2,98 nghìn tỷ đồng).

Trong năm 2024, chúng tôi cho rằng giá urê có thể vẫn giảm ở mức một con số (-5% svck), nhưng đà giảm có phần thu hẹp hơn so với năm 2023 (-34%-40% svck). Tuy nhiên, lợi nhuận năm 2024 của DPM có thể tăng 8% svck đạt 1,32 nghìn tỷ đồng nhờ sản lượng tiêu thụ urê phục hồi.

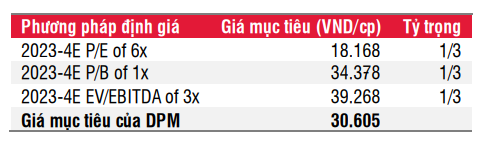

Chúng tôi chuyển cơ sở định giá đối với DCM sang bình quân năm 2023-2024 (từ năm 2023), và đưa ra giá mục tiêu mới cho DPM là 30.600 đồng/cổ phiếu (từ 34.600 đồng).

Tính đến cuối Q1/2023, tiền mặt ròng của DCM chiếm 73% vốn hóa thị trường hiện tại. Với nguồn tiền dồi dào, chúng tôi cho rằng DCM có thể trả cổ tức bằng tiền mặt 30% trên mệnh giá (tỷ suất cổ tức là 13%) cho mỗi năm 2023 và 2024. Theo đó, ROI của DPM là 11% và chúng tôi nâng khuyến nghị lên TRUNG LẬP đối với ngành phân bón.