CTCP Phú Tài (PTB): Giảm dự báo lợi nhuận và giảm 7% giá mục tiêu; vẫn xứng đáng đầu tư

Nguồn: HSC

Giảm dự báo lợi nhuận và giảm 7% giá mục tiêu; vẫn xứng đáng đầu tư

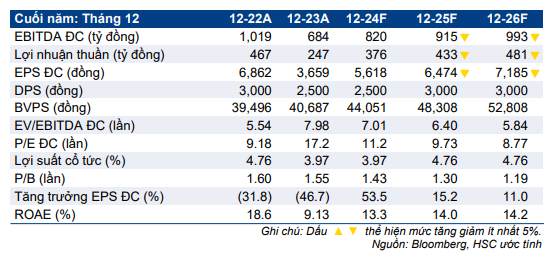

- HSC duy trì khuyến nghị Mua vào mặc dù được điều chỉnh giảm 7% giá mục tiêu xuống 80.000đ (tiềm năng tăng giá 27%) sau khi chúng tôi giảm bình quân 10% dự báo lợi nhuận thuần giai đoạn 2024-2026 do hạ triển vọng lợi nhuận mảng đá (bù trừ mức tăng nhẹ của mảng gỗ).

- Dự báo mới cho giai đoạn 2024-2026 – mặc dù thấp hơn so với bình quân dự báo thị trường – lợi nhuận thuần từ HĐKD cốt lõi tăng trưởng 34% trong năm 2024, sau đó tiếp tục tăng trưởng lần lượt 15% và 11% trong năm 2025-2026.

- Sau khi giá cổ phiếu giảm 8% trong 3 tháng qua, PTB đang giao dịch với P/E trượt dự phóng 1 năm là 10 lần, thấp hơn bình quân từ năm 2021 ở mức 10,7 lần. PTB có thể là đơn vị hưởng lợi chính của hoạt động đầu tư công và sự cải thiện trong lĩnh vực xuất khẩu.

Sự kiện: Phân tích sâu KQKD Q3/2024

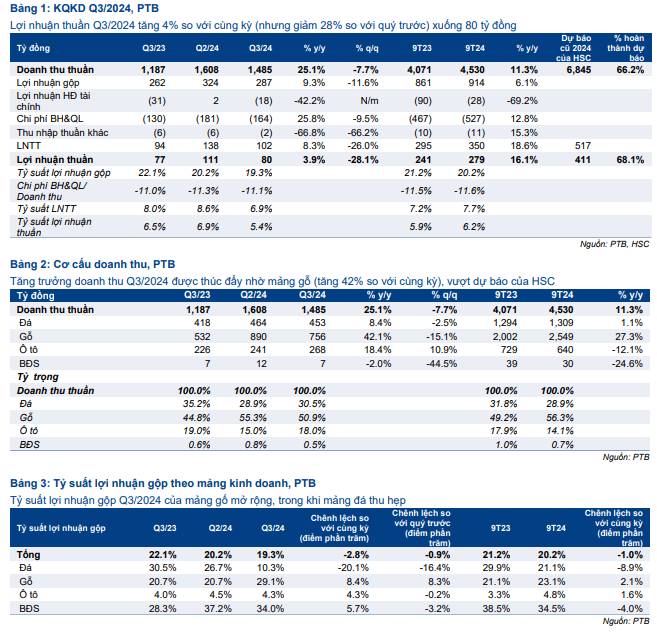

PTB công bố KQKD Q3/2024 với doanh thu thuần đạt 1.485 tỷ đồng, tăng 25% so với cùng kỳ và lợi nhuận thuần đạt 80 tỷ đồng, tăng 4% so với cùng kỳ). Kết quả trên nhìn chung sát với dự báo của HSC. Tuy nhiên, nếu xét theo mảng kinh doanh thì mảng gỗ ghi nhận KQKD vượt dự báo, với doanh thu (tăng 42% so với cùng kỳ) và tỷ suất lợi nhuận gộp (đạt 29%, cải thiện mạnh từ mức khoảng 20-21% trong những quý trước đó), trong khi mảng đá ghi nhận KQKD thấp hơn dự báo với doanh thu (tăng chỉ 8% so với cùng kỳ) và tỷ suất lợi nhuận gộp (đạt 10%, so với mức thông thường 27-28%).

Trong 9 tháng đầu năm 2024, doanh thu thuần và lợi nhuận thuần đạt lần lượt 4.530 tỷ đồng (tăng 11% so với cùng kỳ) và 279 tỷ đồng (tăng 16% so với cùng kỳ), hoàn thành lần lượt 66% và 68% dự báo trước đó cho cả năm 2024 của chúng tôi.

Tác động: Giảm dự báo lợi nhuận giai đoạn 2024-2026

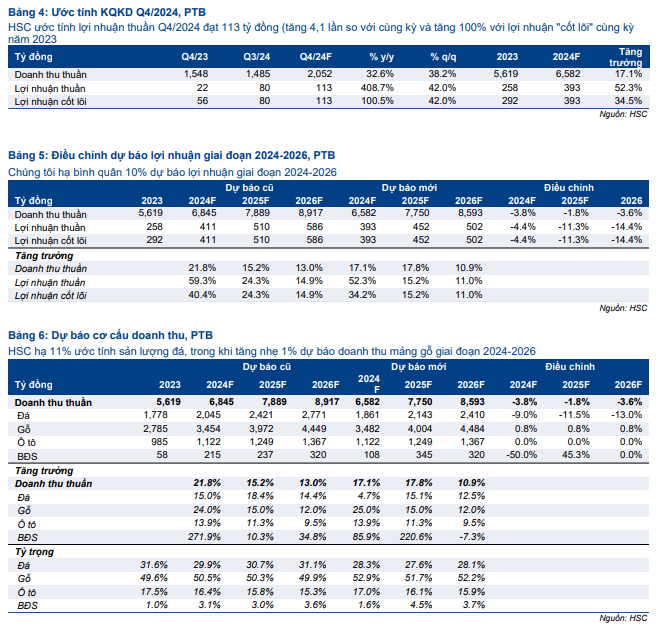

Cho năm 2024, HSC giảm 4% dự báo lợi nhuận xuống 393 tỷ đồng sau khi giảm dự báo lợi nhuận mảng đá, bù trừ cho việc tăng dự báo lợi nhuận mảng gỗ. Khi đó lợi nhuận thuần năm 2024 dự kiến tăng mạnh 52% so với cùng kỳ trong khi lợi nhuận thuần từ HĐKD cốt lõi cũng được dự báo tăng 34% so với cùng kỳ nếu chúng tôi điều chỉnh tác động của khoản trích lập dự phòng một lần trị giá 42,7 tỷ đồng cho các khoản phải thu quá hạn của Noble Home vào năm ngoái.

Ngoài ra, do giảm dự báo lợi nhuận mảng đá, chúng tôi giảm lần lượt 11-14% dự báo lợi nhuận năm 2025-2026 xuống 452 tỷ đồng (tăng trưởng 15%) và 502 tỷ đồng (tăng trưởng 11%). Mảng đá và mảng gỗ được dự báo sẽ dẫn dắt tăng trưởng của PTB trong 2 năm này, với mảng đá sẽ hưởng lợi từ hoạt động đầu tư công và mảng gỗ sẽ được thúc đẩy bởi lĩnh vực xuất khẩu.

Định giá và khuyến nghị

Sau khi giá cổ phiếu giảm 8% trong 3 tháng qua, PTB đang giao dịch với P/E trượt dự phóng 1 năm là 10 lần, thấp hơn bình quân từ năm 2021 ở mức 10,7 lần. Mặc dù giảm dự báo lợi nhuận, HSC vẫn dự báo Công ty tăng trưởng khá trong hai năm tiếp theo, trong khi cổ phiếu vẫn có định giá hấp dẫn.

Sau khi điều chỉnh dự báo lợi nhuận và thay đổi định giá (giảm giả định WACC và lùi thời điểm định giá đến cuối năm 2025), chúng tôi giảm 7% giá mục tiêu xuống 80.000đ, và cổ phiếu cũng có P/E dự phóng năm 2024 và 2025 lần lượt là 12,4 lần và 11,1 lần. Chúng tôi duy trì khuyến nghị Mua vào đối với PTB với tiềm năng tăng giá 27% tại giá mục tiêu mới.