CTCP Sữa Mộc Châu (MCM): Cơ hội tăng thị phần, nâng cao biên lợi nhuận

Nguồn: VCSC

Cơ hội tăng thị phần, nâng cao biên lợi nhuận

- CTCP Sữa Mộc Châu (UPCoM: MCM) là công ty sữa đầu tiên tại Việt Nam. Danh mục sản phẩm của MCM có khoảng 40 SKU, bao gồm sữa uống, sữa chua và các sản phẩm từ sữa khác.

- MCM trở thành công ty con của VNM (HOSE: VNM) – công ty sữa lớn nhất Việt Nam vào năm 2020. Từ đó, MCM đã có sự cải thiện đáng kể về biên LN gộp, từ 18-19% trong giai đoạn 2016- 2019 lên mức trung bình 31,6% trong giai đoạn 2020-2022.

- MCM có bảng cân đối kế toán lành mạnh với lượng tiền mặt dự trữ lớn, không có nợ và chính sách trả cổ tức bằng tiền mặt cao với tỷ lệ DPS/EPS trung bình đạt 85,6% trong giai đoạn 2018-2022.

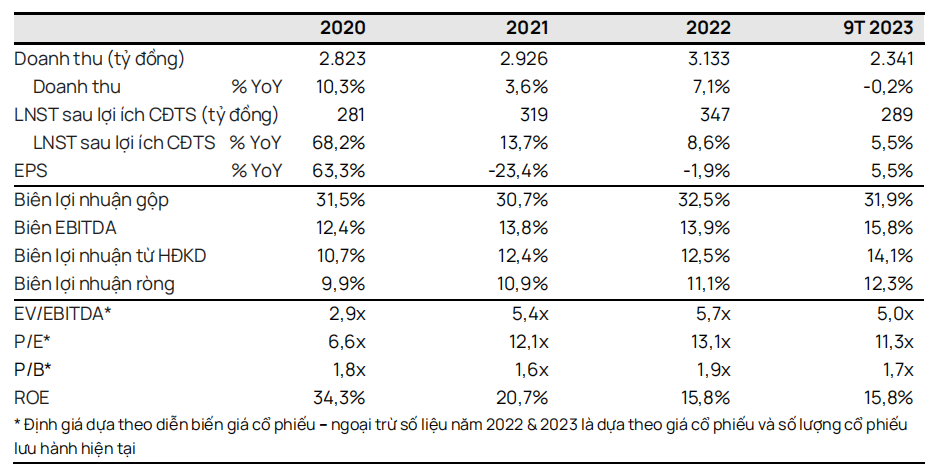

- Doanh thu thuần 9 tháng đầu năm 2023 giảm 0,2% YoY, chủ yếu do nhu cầu tiêu dùng thấp từ các thị trường trọng điểm của MCM tại khu vực miền núi Miền Bắc.

- MCM đặt kế hoạch doanh thu thuần năm 2023 đạt 3,4 nghìn tỷ đồng (+9.9% YoY) và LNST sau lợi ích CĐTS đạt 364 tỷ đồng (+5% YoY). Tính đến cuối quý 3/2023, MCM đã hoàn thành 68% kế hoạch doanh thu và 82% kế hoạch LNTT.

- Sau 3 năm niêm yết trên UPCoM, MCM dự kiến chuyển cổ phiếu sang HOSE trong năm 2024. Chúng tôi kỳ vọng MCM sẽ nhận được nhiều sự quan tâm hơn từ các nhà đầu tư và có hiệu suất giá cổ phiếu tốt hơn sau khi niêm yết trên HOSE.

- MCM hiện đang giao dịch ở mức P/E trượt là 11,3x— giảm 32,8% so với mức trung bình của các công ty cùng ngành mà chúng tôi theo dõi là 16,9x

- Rủi ro chính: (1) Nhu cầu tiêu thụ thấp; (2) áp lực cạnh tranh từ các thương hiệu nước ngoài và sản phẩm thay thế

Tăng trưởng doanh thu năm 2024 của MCM sẽ tăng tốc. Chúng tôi dự báo tăng trưởng doanh thu YoY của MCM vào năm 2024 sẽ tăng tốc sau khi đi ngang trong năm 2023 nhưng chậm hơn CAGR trong giai đoạn 2020-2022 khi nhu cầu sữa của Việt Nam dự kiến sẽ ở mức thấp vào đầu năm 2024 do những bất ổn trên thị trường lao động và sự phục hồi kinh tế chậm.

Mở rộng năng lực sản xuất giúp tăng trưởng doanh thu và thị phần từ năm 2025 trở đi. Chúng tôi kỳ vọng ngành sữa sẽ phục hồi trong trung hạn với CAGR tổng doanh số bán lẻ sữa của Việt Nam đạt 6% trong giai đoạn 2023-2028 nhờ tăng trưởng thu nhập bình quân và mức tiêu thụ sữa trên đầu người tại Việt Nam còn thấp. Theo MCM, dự án “Khu phức hợp Thiên đường sữa Mộc Châu” sẽ nâng công suất chế biến hiện tại thêm 150% và tăng đàn bò sữa thêm 275% vào năm 2025. Chúng tôi tin rằng sự mở rộng này sẽ hỗ trợ MCM hưởng lợi từ triển vọng thị trường thuận lợi hơn trong trung hạn của chúng tôi. Chúng tôi cũng cho rằng MCM vẫn còn dư địa để mở rộngthị phần (từ mức 5% hiện tại vào năm 2022), nhờ (1) vị thế thương hiệu mạnh của MCM với các sản phẩm chất lượng cao được sản xuất bằng sữa tươi 100% và giá cả hợp lý, (2) sự hỗ trợ từ VNM trong việc cải tiến, đa dạng hóa và phân phối sản phẩm của MCM

Biên lợi nhuận gộp tiếp tục được cải thiện. Trong trung hạn, chúng tôi kỳ vọng biên lợi nhuận gộp của MCM sẽ tiệm cận mức của VNM (44% vào năm 2022) nhờ (1) hiệu quả hoạt động tiếp tục được cải thiện chủ yếu nhờ sự hỗ trợ của VNM, (2) lợi thế kinh tế về quy mô từ việc mở rộng sắp tới của MCM, và ( 3) khả năng tăng giá sản phẩm của MCM