CTCP Sữa Việt Nam (VNM): Lợi nhuận Q1 giảm 18%, thấp hơn một chút so với dự báo

Nguồn: HSC

Lợi nhuận Q1 giảm 18%, thấp hơn một chút so với dự báo

Tóm tắt

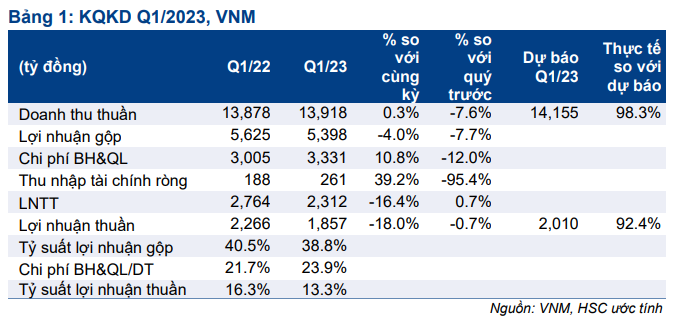

- KQKD Q1/2023 của VNM kém tích cực với doanh thu thuần gần như đi ngang trong khi lợi nhuận thuần giảm 18% xuống 1.857 tỷ đồng, thấp hơn 8% so với dự báo của chúng tôi là 2.010 tỷ đồng.

- Doanh thu trong nước tiếp tục xu hướng giảm, giảm nhẹ 1,4%. Tỷ suất lợi nhuận gộp là 38,8%, tương đương Q4/2022 nhưng thấp hơn Q1/2022, do chi phí đầu vào cao, như đã dự báo.

- HSC đang xem xét lại khuyến nghị và giá mục tiêu. VNM đang giao dịch với P/E trượt dự phóng 1 năm là 17,8 lần, thấp hơn 1,7 lần độ lệch chuẩn so với mức bình quân trong quá khứ là 21,1 lần (tính từ tháng 1/2018).

Sự kiện: Công bố KQKD Q1/2023

Đúng như kỳ vọng, KQKD Q1/2023 của VNM kém tích cực với doanh thu thuần đạt 13.918 tỷ đồng, tăng 0,3% so với cùng kỳ và thấp hơn 2% so với dự báo của chúng tôi là 14.155 tỷ đồng trong khi lợi nhuận thuần giảm 18% so với cùng kỳ xuống 1.857 tỷ đồng, thấp hơn 8% so với dự báo của chúng tôi là 2.010 tỷ đồng. Nhìn chung, kết quả này thấp hơn một chút so với dự báo của chúng tôi.

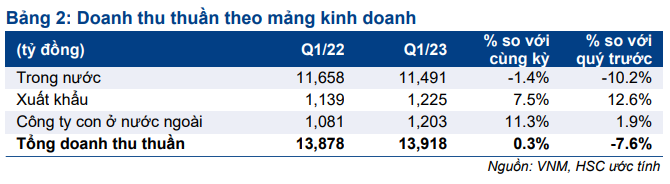

Doanh thu trong nước vẫn yếu

Doanh thu trong nước giảm 1,4% so với cùng kỳ xuống 11.481 tỷ đồng, tiếp tục xu hướng giảm trong Q4/2022 (giảm 1,7% so với cùng kỳ). Trong đó, doanh thu trong nước của công ty mẹ giảm 2,5% so với cùng kỳ xuống 9.979 tỷ đồng. Trong khi đó, trong Q1/2023, theo báo cáo của Kantar World Panel, ngành công nghiệp sữa tăng 16% tại 4 khu vực thành thị lớn và 15% tại khu vực nông thôn. Kết quả này cho thấy VNM đang đánh mất thị phần.

Về mặt tích cực, theo kênh bán hàng, doanh thu khách hàng lớn (đóng góp khoảng 3% doanh thu trong nước) tăng mạnh 50%, nhờ mở rộng kênh HORECA và khách hàng trường học. Doanh thu của Giấc Mơ Sữa Việt, chuỗi cửa hàng sữa của Công ty, đóng góp 6% doanh thu trong nước, tăng 12% so với cùng kỳ nhờ tăng trưởng doanh số trung bình mỗi cửa hàng và số lượng cửa hàng gia tăng (652 cửa hàng so với 642 cửa hàng trong năm 2022).

Theo bộ phận, Sữa Mộc Châu là điểm sáng với doanh thu thuần tăng 9% so với cùng kỳ đạt 734 tỷ đồng nhờ nhận diện thương hiệu tốt hơn và tiếp tục giới thiệu sản phẩm tại các chuỗi cửa hàng (tăng lên 66 cửa hàng so với 60 cửa hàng trong năm ngoái).

Doanh thu xuất khẩu tăng 7,5% so với cùng kỳ

Sau 4 quý sụt giảm liên tiếp, doanh thu xuất khẩu tăng lần đầu trong Q1/2023, đạt 1.225 tỷ đồng (tăng 7,5% so với cùng kỳ), nhờ nhu cầu tại thị trường Trung Đông cải thiện, nhờ tung sản phẩm có bao bì 20kg. Gói sản phẩm 20kg này thúc đẩy doanh thu hiệu quả hơn nhờ có giá trị tốt hơn so với gói sản phẩm 1kg hiện tại.

Tỷ suất lợi nhuận gộp vẫn ở mức thấp là 38,8%, tương đương Q4/2022

Tỷ suất lợi nhuận gộp Q1/2023 là 38,8%, vẫn ở mức thấp tương đương Q4/2022 và thấp hơn mức 40,5% trong Q1/2022 do chi phí đầu vào vẫn cao.

Theo Công ty, tỷ suất lợi nhuận thu hẹp do sữa bột nguyên liệu để sản xuất trong Q1/2023 đã được mua trong Q3-Q4/2022, trong khi nguyên liệu Q1/2022 đã được mua trong năm 2021 khi chi phí thấp hơn. Chúng tôi cũng ước tính chi phí sữa bột nhập khẩu, sữa tươi nguyên liệu trong nước và bao bì tăng lần lượt 9%, 7% và 5% so với cùng kỳ.

Do tăng chi phí khuyến mãi cho điểm bán trong bối cảnh cạnh tranh gay gắt, tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng lên 23,9% trong Q1/2023, so với 21,7% so với cùng kỳ trong Q1/2022. BLĐ chia sẻ do tỷ suất lợi nhuận được kỳ vọng sẽ cải thiện từ Q2/2023, Công ty sẽ tiếp tục đầu tư mạnh mẽ cho các chương trình quảng cáo & khuyến mãi để giành lại thị phần trong phần còn lại của năm.

Do tỷ suất lợi nhuận gộp giảm và tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng, tỷ suất lợi nhuận thuần đã giảm xuống 13,3% trong Q1/2023 (so với 16,3% trong Q1/2022).

HSC đang xem xét lại khuyến nghị và giá mục tiêu

VNM đang trong quá trình tái cấu trúc toàn diện từ sản xuất, bán hàng, nghiên cứu & phát triển, nhân sự,... Chúng tôi cho rằng Công ty sẽ cần thêm một vài quý nữa để cải thiện thị phần và doanh thu. Tuy nhiên, chúng tôi kỳ vọng tỷ suất lợi nhuận sẽ cải thiện từ Q2/2023 nhờ giá sữa nguyên liệu giảm. HSC duy trì dự báo doanh thu thuần và lợi nhuận thuần sẽ tăng trưởng lần lượt 4,5% và 5% trong năm 2023.

HSC đang xem xét lại khuyến nghị và giá mục tiêu. VNM đang giao dịch với định giá tương đối hấp dẫn với P/E trượt dự phóng 1 năm là 17,8 lần, thấp hơn 1,7 lần độ lệch chuẩn so với mức bình quân trong quá khứ là 21,1 lần (tính từ tháng 1/2018).