CTCP Tập đoàn GELEX (GEX): KQKD quý 3 khả quan nhờ mảng cho thuê KCN tăng trưởng mạnh, mảng thiết bị điện phục hồi đáng kể

Nguồn: VCSC

KQKD quý 3 khả quan nhờ mảng cho thuê KCN tăng trưởng mạnh, mảng thiết bị điện phục hồi đáng kể

- CTCP Tập đoàn GELEX (GEX) công bố KQKD quý 3/2023 với doanh thu đạt 7,5 nghìn tỷ đồng (+7% YoY & -6% QoQ) và LNST sau lợi ích CĐTS báo cáo đạt 122 tỷ đồng (+7,4 lần YoY & -62% QoQ). LNST sau lợi ích CĐTS báo cáo tăng mạnh so với cùng kỳ năm trước trong quý 3/2023 nhờ (1) lợi nhuận gộp từ mảng cho thuê khu công nghiệp (KCN) tăng 116% YoY, (2) lợi nhuận gộp từ mảng thiết bị điện tăng 26% YoY và ( 3) lợi nhuận gộp từ mảng bất động sản nhà ở tăng hơn 4 lần YoY do tổng vốn đầu tư của một số dự án giảm. Ngoài ra, chi phí SG&A quý 3/2023 giảm 14% YoY trong khi thu nhập tài chính tăng 17% YoY chủ yếu nhờ khoản lãi gộp đáng kể từ đầu tư chứng khoán trị giá 129 tỷ đồng trong quý 3/2023. Những yếu tố này bù đắp cho (1) mức giảm 45% YoY của lợi nhuận gộp từ mảng vật liệu xây dựng do ngành xây dựng chững lại và (2) chi phí tài chính tăng 28%.

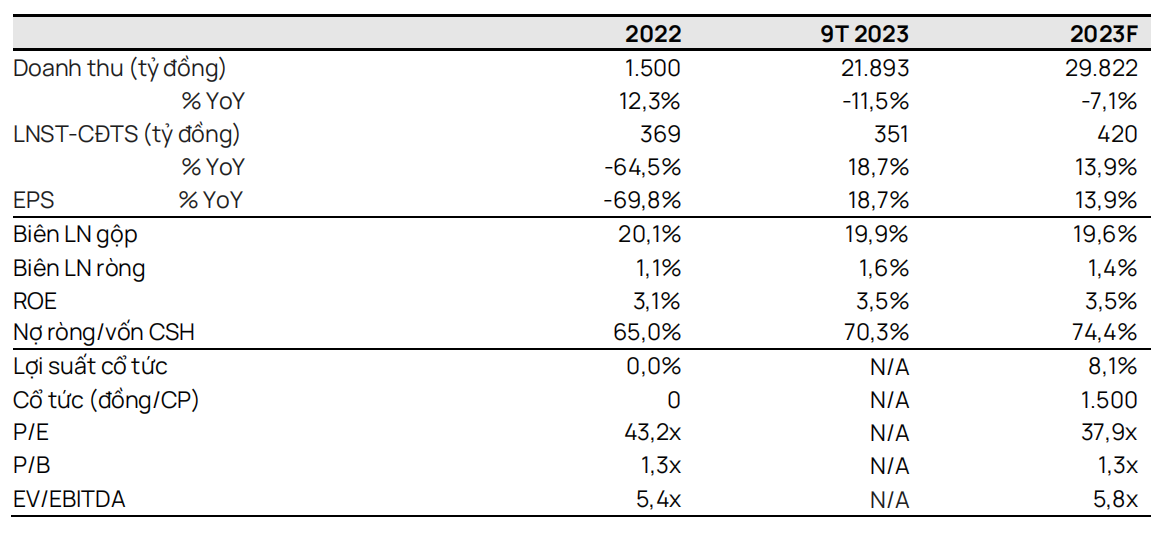

- Doanh thu và LNST sau lợi ích CĐTS báo cáo 9 tháng đầu năm 2023 (9T 2023) của GEX lần lượt đạt 21,9 nghìn tỷ đồng (-11% YoY) và 351 tỷ đồng (+19% YoY), hoàn thành 73% và 83% dự báo cả năm của chúng tôi. Chúng tôi nhận thấy tiềm năng tăng nhẹ đối với dự báo LNST sau lợi ích CĐTS báo cáo năm 2023 của chúng tôi, dù cần thêm đánh giá chi tiết, vì lợi nhuận gộp 9T 2023 của GEX nhìn chung phù hợp với kỳ vọng của chúng tôi (với kết quả từ mảng tiện ích và bất động sản nhà ở phù hợp với kỳ vọng của chúng tôi trong khi lợi nhuận gộp từ cho thuê KCN cao hơn dự báo của chúng tôi, bù đắp cho lợi nhuận gộp từ mảng thiết bị điện và vật liệu xây dựng thấp hơn dự kiến) trong khi thu nhập tài chính 9T 2023 của công ty vượt dự báo của chúng tôi và lợi ích của cổ đông thiểu số 9 tháng đầu năm 2023 thấp hơn dự báo.

- Số dư đầu tư cổ phiếu và trái phiếu của GEX giảm 12,8% QoQ đạt 2,8 nghìn tỷ đồng vào cuối quý 3/2023 (chiếm 5,4% tổng tài sản vào cuối quý 3/2023). Trong khi đó, tổng dư nợ của GEX tăng 5,6% QoQ trong quý 3/2023 chủ yếu do nợ ngắn hạn dành cho vốn lưu động cao hơn.

VGC công bố KQKD 9T 2023 với doanh thu đạt 10,2 nghìn tỷ đồng (-10% YoY) và LNST sau lợi ích CĐTS đạt 1,2 nghìn tỷ đồng (-23% YoY), lần lượt hoàn thành 74% và 92% dự báo cả năm của chúng tôi. LNST sau lợi ích CĐTS 9T 2023 giảm YoY do (1) lợi nhuận gộp từ mảng vật liệu xây dựng và doanh thu bất động sản nhà ở lần lượt giảm 44% YoY/97% YoY, ảnh hưởng nhiều hơn so với mức tăng 49% YoY của lợi nhuận gộp từ mảng cho thuê KCN và (2) chi phí tài chính tăng 24% YoY do số dư nợ vay của VGC cao hơn mà chúng tôi cho là do công ty đã huy động cho vốn lưu động và để phát triển các dự án mới. LNST sau lợi ích CĐTS 9T 2023 của VGC vượt kỳ vọng của chúng tôi nhờ hoạt động cho thuê KCN tăng trưởng mạnh cũng như lợi nhuận gộp 9 tháng đầu năm 2023 từ các mảng khác đạt 152 tỷ đồng, vượt xa dự báo 15 tỷ đồng cho năm 2023 của chúng tôi do tổng vốn đầu tư của các dự án bất động sản nhà ở giảm 162 tỷ đồng trong Q3. Do đó, chúng tôi nhận thấy khả năng điều chỉnh tăng đối với dự báo LNST sau lợi ích CĐTS năm 2023 của chúng tôi dành cho VGC, dù cần thêm đánh giá chi tiết (công ty con của GEX – CTCP Hạ tầng Gelex –nắm giữ 50,2% cổ phần của VGC).

Trong 9T 2023, doanh thu và LNST sau lợi ích CĐTS báo cáo của GEE lần lượt đạt 11,7 nghìn tỷ đồng (-9% YoY) và 637 tỷ đồng (+36% YoY), hoàn thành 77% và 157% dự báo cả năm của chúng tôi. Lợi nhuận 9T 2023 vượt dự báo của chúng tôi chủ yếu nhờ thu nhập tài chính trong 9T 2023 hoàn thành 227% dự báo cả năm của chúng tôi. Trong quý 3/2023, GEE đã chuyển nhượng 90% cổ phần của Gelex Quảng Trị (sở hữu và vận hành 88 MW điện gió) cho CTCP Hạ tầng Gelex – công ty con mà GEX sở hữu 97% cổphần – và ghi nhận khoản lãi 222 tỷ đồng. Giữa tháng 10/2023, HĐQT GEE ra nghị quyết về việc chuyển nhượng 10% còn lại của Gelex Quảng Trị, 100% Gelex Ninh Thuận (68 MWp điện mặt trời) và 73% CTCP Phú Thạch Mỹ (49 MW thủy điện) với bên nhận chuyển nhượng không được công bố. Chúng tôi cho rằng việc chuyển nhượng này là cho CTCP Hạ tầng Gelex và là một bước chuẩn bị cho việc thoái vốn toàn bộ danh mục đầu tư mảng điện. Mặc dù chúng tôi nhận thấy khả năng điều chỉnh tăng đáng kể đối với dự báo LNST sau lợi ích CĐTS năm 2023 của chúng tôi cho GEE, nhưng chúng tôi nhận thấy không có tác động đáng kể nào đối dự báo lợi nhuận năm 2023 của chúng tôi cho GEX vì (1) việc chuyển nhượng cổ phần của các công ty điện lực là giao dịch giữa công ty con của GEX, (2) sẽ không có khoản đóng góp lợi nhuận nào từ danh mục năng lượng tái tạo cho GEE từ quý 4/2024 trở đi và (3) lợi nhuận hoạt động trong 9T 2023 của GEE chỉ cao hơn một chút so với kỳ vọng của chúng tôi, hoàn thành 76% dự báo cả năm của chúng tôi.

Mảng thiết bị điện của GEX ghi nhận sự phục hồi đáng kể trong quý 3, lợi nhuận gộp 9T 2023 cao hơn một chút so với kỳ vọng của chúng tôi khi hoàn thành 76% kế hoạch cả năm của chúng tôi và quý 4 thường là mùa cao điểm của mảng này. Biên lợi nhuận gộp 9T 2023 của mảng thiết bị điện là 10,8%, phù hợp với dự báo 10,9% cho năm 2023 của chúng tôi. Mặc dù doanh thu và lợi nhuận gộp 9T 2023 từ mảng này lần lượt giảm 10% YoY và 13% YoY, nhưng doanh thu và lợi nhuận quý 3/2023 lại lần lượt tăng 25% YoY và 26% YoY. Xét theo quý, doanh thu và lợi nhuận gộp mảng này cũng lần lượt tăng 14% và 19%, đưa quý 3 trở thành quý đầu tiên trong năm 2023 ghi nhận sự cải thiện cả YoY và QoQ về mặt doanh thu và lợi nhuận gộp trong mảng thiết bị điện. Theo GEX, KQKD này cho thấy sự phục hồi dần của thị trường thiết bị điện dù bối cảnh kinh tế trong nước vẫn còn nhiều thách thức. Ngoài ra, một số công ty thiết bị điện của GEX, bao gồm nhà sản xuất cáp điện CADIVI (HOSE: CAV) – GEX nắm giữ 96% cổ phần, nhà sản xuất máy biến áp THIBIDI (THI) – GEX nắm giữ 96% cổ phần, và đặc biệt là nhà sản xuất thanh đồng đồng CFT - GEX nắm giữ 100% cổ phần, đã chốt được đơn hàng xuất khẩu mới đến Úc, Nhật Bản và các nước trong khu vực Đông Nam Á trong quý 3/2023.

KQKD mảng vật liệu xây dựng thấp hơn dự báo của chúng tôi về với lợi nhuận gộp 9T 2023 chỉ hoàn thành 68% dự báo cả năm của chúng tôi. Cụ thể, chúng tôi nhận thấy rủi ro điều chỉnh giảm đối với dự báo doanh thu và lợi nhuận gộp năm 2023 của chúng tôi đối với mảng kính xây dựng khi KQKD 9T mảng này chỉ hoàn thành 67% và 20% dự báo cả năm tương ứng của chúng tôi. Biên lợi nhuận gộp 9T 2023 của mảng này giảm mạnh xuống 1,4% (từ 35,0% trong 9T 2022) so với dự báo của chúng tôi là 5,0% cho năm 2023. Theo quan điểm của chúng tôi, biên lợi nhuận gộp kính xây dựng sụt giảm có thể là do giá bán thấp trong khi chi phí khấu hao cao. Bên cạnh đó, chúng tôi cũng nhận thấy rủi ro điều chỉnh giảm đối với dự báo doanh thu và lợi nhuận gộp năm 2023 của chúng tôi đối với mảng gạch ốp lát khi số liệu 9T 2023 lần lượt hoàn thành 67% và 68% so với dự báo năm 2023 của chúng tôi. Trong khi đó, KQKD mảng gạch và thiết bị vệ sinh nhìn chung phù hợp với kỳ vọng của chúng tôi.

GEX công bố KQKD mảng cho thuê KCN khả quan trong 9 tháng đầu năm 2023 với doanh thu tăng 20% YoY và lợi nhuận gộp tăng 65% YoY, lần lượt hoàn thành 79% và 80% dự báo cả năm của chúng tôi. Do đó, chúng tôi nhận thấy khả năng điều chỉnh tăng đối với dự báo doanh thu và lợi nhuận gộp năm 2023 của chúng tôi cho mảng này, dù cần thêm đánh giá chi tiết. VGC đã cho thuê khoảng 157 ha đất KCN trong 9 tháng 2023 (+16% YoY) (Q1: 40 ha; Q2: 77 ha; Q3: 40 ha). Ngoài ra, biên lợi nhuận gộp của hoạt động cho thuê KCN (không bao gồm dịch vụ) cải thiện 340 điểm cơ bản YoY lên 48,5% trong 9T 2023, cao hơn dự báo của chúng tôi cho năm 2023 là 47,5%. Theo quan điểm của chúng tôi, biên lợi nhuận gộp mảng cho thuê KCN trong 9T 2023 được cải thiện là nhờ mức tăng giá cho thuê trung bình cao hơn so với mức tăng giá vốn hàng bán khi khoảng 90% đất KCN của VGC đã được giải phóng mặt bằng tính đến cuối năm 2022. Chúng tôiước tính giá cho thuê trung bình 9T 2023 là 103 USD/m2 (+19% YoY).

KQKD mảng dịch vụ tiện ích (điện & nước) nhìn chung phù hợp với kỳ vọng của chúng tôi với doanh thu và lợi nhuận gộp 9T 2023 lần lượt hoàn thành 72% và 70% dự báo cả năm của chúng tôi. Chúng tôi kỳ vọng danh mục điện 241 MW của GEX, đặc biệt là điện gió 138 MW, sẽ ghi nhận KQKD khả quan hơn trong quý 4 so với các quý khác. Tổng sản lượng điện thương phẩm trong 9T 2023 đạt 408 triệu kWh (+7% YoY), tương đương 73% dự báo cả năm của chúng tôi. Về KQKD của CTCP Đầu tư Nước sạch Sông Đà (UPCoM: VCW) (CTCP Hạ tầng GELEX hiện nắm giữ 62% cổ phần tại công ty này), tổng sản lượng nước thương phẩm đạt khoảng 82 triệu m3 (+5% YoY), hoàn thành 77% dự báo cả năm của chúng tôi. Ngoài ra, dự án Nước Sông Đà – Giai đoạn 2, với mục tiêu tăng gấp đôi công suất của VCW từ 300.000 m3/ngày lên 600.000 m3/ngày, đang được triển khai với mục tiêu vận hành thương mại vào đầu năm 2025 – phù hợp với kỳ vọng của chúng tôi.