CTCP Tập đoàn Hóa chất Đức Giang (DGC): Nhà máy mới hỗ trợ tăng trưởng trung hạn; định giá hấp dẫn

Nguồn: VCSC

Nhà máy mới hỗ trợ tăng trưởng trung hạn; định giá hấp dẫn

- Chúng tôi duy trì khuyến nghị MUA cho CTCP Hóa chất Đức Giang (DGC) và nâng giá mục tiêu thêm 12% do chúng tôi nâng dự báo EBITDA cốt lõi 2024-2027 thêm 10% và cập nhật mô hình định giá từ cuối 2023 sang giữa 2024.

- Chúng tôi nâng dự báo EBITDA chủ yếu do đưa nhà máy DGC vừa mua lại vào trong dự phóng. Nhà máy này sẽ nâng công suất photpho vàng (P4) của DGC thêm 17%.

- Tính từ đầu năm, giá của từng dòng sản phẩm chính của DGC và nguyên liệu đầu vào đã giảm khoảng 20%. Tuy nhiên, DGC sẽ bắt đầu ghi nhận giảm chi phí nhờ nguồn quặng apatit giá rẻ từ nhà cung cấp mới trong quý 2/2023, mà chúng tôi cho rằng sẽ bù đắp cho ảnh hưởng từ mức giảm chênh lệch giá đối với lợi nhuận.

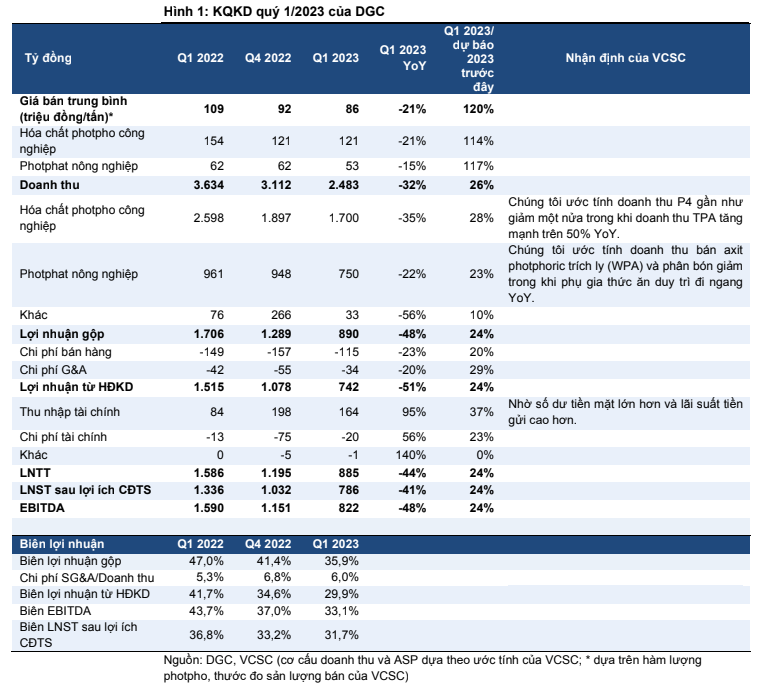

- Trong năm 2023, chúng tôi dự báo LNST sau lợi ích CĐTS sẽ giảm 42% do nhu cầu giảm sẽ ảnh hưởng đến giá bán trung bình (ASP) và sản lượng bán hàng. ASP dự phóng năm 2023 của chúng tôi tương đương 85% ASP quý 1/2023.

- Tuy nhiên, DGC có định giá hấp dẫn với P/E cốt lõi dự phóng các năm 2023/2024 lần lượt là 6,4 lần/5,5 lần so với P/E trượt trung bình 5 năm của DGC và trung vị các công ty cùng ngành lần lượt là 8,4 lần và 13,9 lần.

- Rủi ro đối với quan điểm tích cực của chúng tôi: Chênh lệch giá thị trường giảm mạnh hơn dự kiến; thay đổi chính sách xuất khẩu photpho; rủi ro triển khai của dự án Nghi Sơn sắp tới; sự cố môi trường tiềm ẩn có thể làm gián đoạn hoạt động.

- Yếu tố hỗ trợ: Những phát triển tích cực tiềm năng trong dự án Nghi Sơn (ví dụ: bắt đầu xây dựng vào giữa năm 2023) hoặc dự án boxit (ví dụ: phê duyệt quy hoạch quốc gia về khai thác khoáng sản).

Mảng hóa chất photpho công nghiệp (IPC): Nhu cầu suy yếu đối với phần lớn các mục đích sử dụng. Sau khi nhu cầu chững lại từ khách hàng Ấn Độ, nhu cầu của khách hàng Đông Á cũng giảm – đây là nhóm khách tiêu thụ P4 cho ứng dụng cao cấp. Doanh thu quý 1/2023 của Samsung Electronics giảm 19% YoY và công ty dự kiến sẽ duy trì sản lượng chip ở mức thấp trong ngắn hạn. Chúng tôi ước tính ASP của photpho vàng (P4) của DGC đã giảm xuống còn 4.700 USD/tấn vào cuối quý 1/2023 so với mức đỉnh vào giữa năm 2022 là 6.700 USD/tấn. Để bù đắp một phần mức giảm doanh thu P4, DGC đã tăng cường xuất khẩu axit photphoric nhiệt (TPA) — đặc biệt là sang Mỹ — nhờ đa dạng hóa chuỗi cung ứng ra khỏi Trung Quốc.

Photphat nông nghiệp (AP): Nhu cầu thấp khiến giá giảm; sản lượng ổn định. Theo Hiệp hội Phân bón Quốc tế, lượng sử dụng phân lân toàn cầu năm 2022 giảm 9% so với năm 2020 do giá phân bón cao kéo dài; tuy nhiên, giá phân bón có thể phục hồi 4% YoY vào năm 2023 do giá phân bón đã điều chỉnh từ năm 2022. Tuy nhiên, chúng tôi điều chỉnh giảm 10% trong dự báo doanh số bán hàng của AP trong năm 2023 do doanh số bán hàng của quý 1/2023 thấp hơn kỳ vọng của chúng tôi do kết quả này chỉ đạt mức ổn định so với quý 4/2022.

DGC đã mua lại đối thủ cạnh tranh trong nước, giúp nâng tăng trưởng trung hạn. DGC đã mua lại CTCP Phốt pho 6 với giá 27 triệu USD. Định giá của thương vụ mua lại này là P/E tối đa 3 lần, dựa trên ước tính của chúng tôi về lợi nhuận tiềm năng của DGC ghi nhận từ nhà máy mới này. Chúng tôi cho rằng thương vụ mua lại được thực hiện là do giá P4 giảm, gây khó khăn về tài chính cho công ty được mua lại. Công suất P4 của Photpho 6 là 10.000 tấn/năm — tương đương 1/6 công suất của DGC. Chúng tôi lưu ý rằng tỉnh Lào Cai — trung tâm P4 duy nhất của Việt Nam — không còn phê duyệt các dự án P4 mới. Nhờ thương vụ mua lại này, chúng tôi nâng dự báo tổng doanh số bán IPC giai đoạn 2024-2025 lên thêm 13%. Trong năm 2023, chúng tôi dự phóng nhà máy này sẽ ghi nhận đóng góp thấp vào KQKD do nhu cầu yếu và do DGC cần tối ưu hóa để cải thiện hiệu quả chi phí.