CTCP Tập đoàn Hóa chất Đức Giang (DGC): Nhu cầu của Ấn Độ qua đáy, nhu cầu chip tiếp tục tăng

Nguồn: VCSC

Nhu cầu của Ấn Độ qua đáy, nhu cầu chip tiếp tục tăng

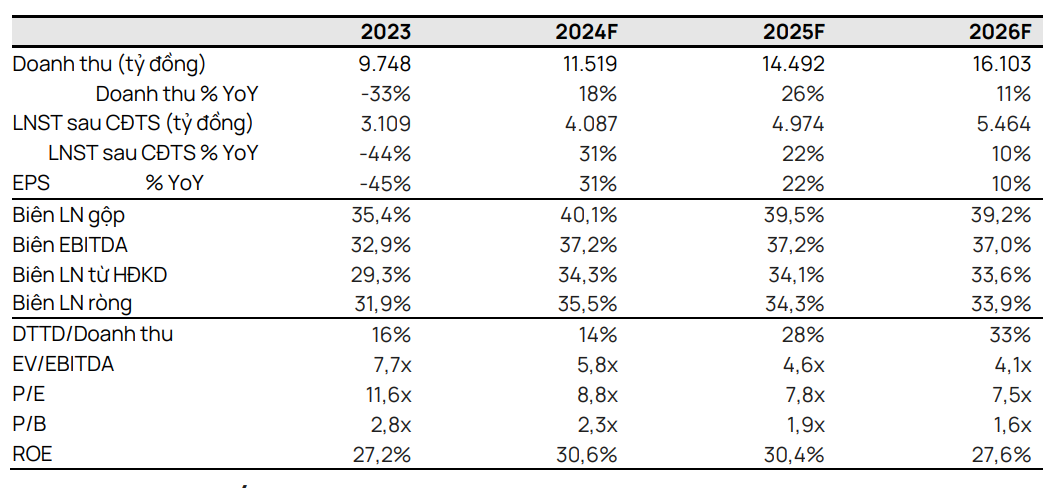

- Chúng tôi duy trì khuyến nghị MUA đối với CTCP Tập đoàn Hóa chất Đức Giang (DGC) mặc dù đã giảm giá mục tiêu 4% xuống 104.000 đồng/CP.

- Chúng tôi giảm dự báo EBITDA cốt lõi năm 2024/25/26 thêm 13%/8%/3% chủ yếu do giả định thấp hơn về sản lượng bán. Tuy nhiên, điều này được bù đắp bằng việc chúng tôi tăng EV/EBITDA mục tiêu của chúng tôi từ 6,5 lần lên 7,0 lần.

- Hiệp hội ngành SEMI dự báo doanh số bán dẫn toàn cầu sẽ tăng 12%YoY vào năm 2024. Ngoài ra, lượng hàng tồn kho của các nhà sản xuất chip đang ổn định củng cố cho hoạt động sản xuất chip và do đó nhu cầu hóa chất phốt pho công nghiệp tăng trong tương lai.

- Doanh số trung bình trong ba tháng của Công ty Sản xuất Chất bán dẫn Đài Loan tiếp tục phục hồi trong tháng 12, gần đạt mức cao nhất kỷ lục của năm 2022.

- DGC kỳ vọng nhu cầu hóa chất photpho công nghiệp (IPC) của Ấn Độ sẽ cải thiện trong quý 1/2024 sau quý 4/2023 yếu kém. Nhu cầu của Ấn Độ ảnh hưởng đến KQKD quý 4/2023 của DGC trong khi nhu cầu ở Đông Á vẫn ổn định.

- Giá photpho nông nghiệp tăng do Trung Quốc cấm xuất khẩu phân bón từ tháng 9/2023 đến ít nhất là tháng 4/2024. Giá axit photphoric trích ly tăng từ 900 USD/tấn lên đạt 985 USD/tấn trong quý 4/2023.

- Theo cơ sở so sánh tương đương, DGC có thể tiết kiệm khoảng 200 tỷ đồng chi phí quặng apatit vào năm 2024 so với 2023 nhờ đóng góp cả năm từ khu mỏ thứ hai.

- Chúng tôi tăng EV/EBITDA mục tiêu và giá mục tiêu mới của chúng tôi tương ứng P/E năm 2024 của DGC đạt 10,3 lần, hiện cao hơn mức P/E trượt trung bình 5 năm của DGC là 9,0 lần vì chúng tôi tin rằng DGC xứng đáng được định giá cao hơn mức trung bình trong quá trình phục hồi lợi nhuận sắp tới.

- Rủi ro đối với quan điểm tích cực của chúng tôi: Chênh lệch giá thị trường thu hẹp mạnh hơn dự kiến, dự án xút-clo bị trì hoãn và những thay đổi bất lợi trong chính sách xuất khẩu photpho.

Chúng tôi kỳ vọng sản lượng bán và giá bán IPC sẽ phục hồi trong năm 2024. Chúng tôi dự báo sản lượng bán IPC (tính theo hàm lượng photpho) sẽ tăng 20% YoY đạt 68.888 tấn vào năm 2024. DGC đã bán khoảng 15.000 tấn IPC trong quý 4/2023, theo ước tính của chúng tôi. DGC đã thâu tóm 1 nhà máy vào đầu năm 2023, nâng công suất photpho từ 60.000 tấn/năm lên 70.000 tấn/năm. Chúng tôi kỳ vọng nhà máy này của DGC sẽ đi vào hoạt động vào giữa năm 2024. Chúng tôi ước tính rằng giá bán trung bình (ASP) IPC của DGC đã giảm xuống mức thấp nhất trong 3 năm qua là 3.900 USD/tấn hàm lượng photpho trong quý 4/2023, tuy nhiên, chúng tôi dự báo giá bán trung bình IPC sẽ phục hồi đạt 4.300 USD vào năm 2024 - gần như không đổi so với mức của năm 2023.

DGC tiếp tục giành thị phần trên thị trường IPC trong trung hạn. Tổng sản lượng bán IPC của DGC sang Đông Nam Á và Hoa Kỳ đã tăng gấp đôi vào năm 2023 dù bối cảnh nhu cầu toàn cầu yếu do các công ty Hoa Kỳ đa dạng hóa nguồn cung khỏi Trung Quốc. Ngoài ra, chúng tôi kỳ vọng các nhà máy chế tạo chip mới bên ngoài Trung Quốc sẽ mang lại lợi ích cho DGC vì Trung Quốc không còn xuất khẩu photpho vàng (P4) và DGC chiếm gần 1/3 tổng xuất khẩu P4 toàn cầu. Ngoài ra, chủ sở hữu một số nhà máy sản xuất pin xe điện (EV) đang được xây dựng tại Nhật Bản và Hàn Quốc đã bày tỏ sự quan tâm đến việc thu mua P4 từ DGC khi họ đưa nhà máy vào hoạt động vào năm 2025.