CTCP Tập đoàn Hòa Phát (HPG): Bước vào chu kỳ tăng trưởng mạnh 2024-2025

Nguồn: VCSC

Bước vào chu kỳ tăng trưởng mạnh 2024-2025

- Chúng tôi nâng khuyến nghị từ KHẢ QUAN lên MUA và nâng giá mục tiêu thêm 20% lên 35.200 đồng/cổ phiếu cho CTCP Tập đoàn Hòa Phát (HPG). Giá cổ phiếu HPG đã tăng 16% trong 3 tháng qua.

- Chúng tôi nâng giá mục tiêu chủ yếu do 1) chúng tôi điều chỉnh tăng dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2024-2028 thêm 2%, 2) chúng tôi giảm giả định WACC, và 3) chúng tôi nâng P/E mục tiêu từ 13,0 lần trong dự báo trước đây lên 18,0 lần, và sử dụng mức EPS dự phóng trung bình 2024-25 cao hơn trong mô hình định giá P/E để phản ánh chính xác hơn giai đoạn tăng trưởng mạnh của HPG trong giai đoạn 2024-2025 từ mức lợi nhuận thấp nhất trong chu kỳ trong năm 2023.

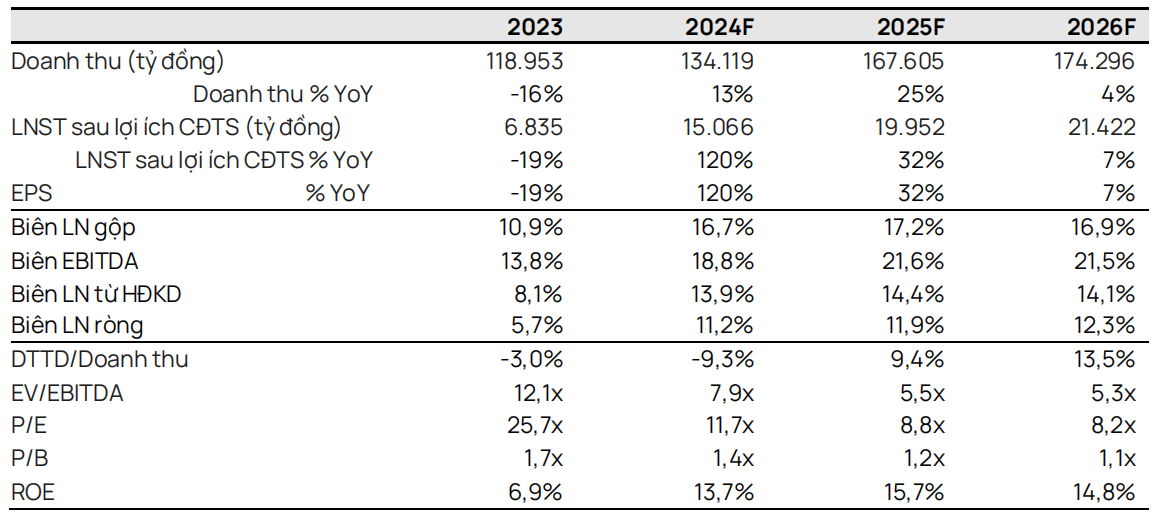

- KQKD cả năm 2023 của HPG phù hợp với dự báo của chúng tôi với LNST sau lợi ích CĐTS đạt 6,8 nghìn tỷ đồng (-19% YoY). HPG công bố doanh số bán thép xây dựng năm 2023 tốt hơn dự kiến, do đó, chúng tôi nâng dự báo doanh số bán sản phẩm này trong năm 2024 và 2025 thêm 11% mỗi năm.

- Chúng tôi tăng giả định về giá hàng hóa cho cả nguyên liệu đầu vào (chủ yếu là quặng sắt và than cốc) và sản phẩm đầu ra nhờ triển vọng kinh tế toàn cầu được cải thiện do nhu cầu ở Đông Nam Á tăng, sự phục hồi mạnh từ thị trường Thổ Nhĩ Kỳ và tăng trưởng vừa phải tại Châu Âu, Mỹ và Brazil trong khi nhu cầu của Trung Quốc sẽ giảm nhẹ, theo Fitch Ratings. Để phản ánh ảnh hưởng của hai yếu tố này lên HPG, chúng tôi điều chỉnh giảm 10 và 40 điểm cơ bản trong dự báo biên lợi nhuận gộp các năm 2024/25.

- Do đó, chúng tôi nâng dự báo LNST sau lợi ích CĐTS các năm 2024/25 thêm 5%/2%, lần lượt là 15,1 nghìn tỷ đồng (+120% YoY) và 20,0 nghìn tỷ đồng (+32% YoY).

- HPG có định giá hấp dẫn với P/E dự phóng các năm 2024/25 lần lượt là 11,7 lần/8,8 lần với kỳ vọng tăng trưởng mạnh trong các năm 2024/25. Giá mục tiêu của chúng tôi tương ứng 1) mức P/E dự phóng các năm 2024/25 của HPG là 14,1 lần/10,6 lần, tương đương với độ lệch chuẩn +2 và +1 so với P/E trung bình 10 năm của HPG (8,2 lần), và 2) mức P/B dự phóng các năm 2024/2025 của HPG là 1,7 lần/1,5 lần, vẫn thấp hơn P/B trung bình 10 năm của công ty là 1,9 lần.

- Yếu tố hỗ trợ (rủi ro) chính đối với dự báo của chúng tôi: 1) Sản lượng bán hàng cao hơn (thấp hơn) dự báo; 2) biên lợi nhuận gộp cao hơn (thấp hơn).

Chúng tôi kỳ vọng sản lượng bán tất cả các loại sản phẩm thép của HPG sẽ phục hồi vào năm 2024. Những thách thức trên thị trường BĐS trong nước đã ảnh hưởng đến tăng trưởng sản lượng thép xây dựng YoY của HPG trong hầu hết năm 2023 và chỉ cho thấy sự tăng trưởng kể từ tháng 9/2023. Sản lượng thép xây dựng của HPG trong tháng 9 – tháng 12/2023 cao hơn 38% so với cùng kỳ năm 2022 và cao hơn 41% so với doanh số trung bình hàng tháng trong giai đoạn từ tháng 1 - tháng 8/2023. Trong năm tài chính 2023, sản lượng thép xây dựng của HPG cao hơn 11% so với dự báo của chúng tôi. Do đó, chúng tôi duy trì mức tăng trưởng 10% YoY trong dự báo sản lượngthép xây dựng trong năm 2024, tương đương 4,2 triệu tấn (so với 3,8 triệu tấn trong dự báo trước đó). Các sản phẩm hướng đến xuất khẩu như thép cuộn cán nóng (HRC) tiếp tục cải thiện doanh số trong quý 3/2023 (+4% QoQ và 25% YoY) và quý 4/2023 (+5% QoQ và 36% YoY). Do đó, chúng tôi duy trì dự báo sản lượng bán hàng HRC năm 2024 là 2,8 triệu tấn (đi ngang YoY) do HPG đã đạt 100% công suất sản xuất HRC trước khi Khu liên hợp thép Dung Quất - Giai đoạn 2 (DQSC 2) đi vào hoạt động.

Chúng tôi kỳ vọng biên lợi nhuận gộp năm 2024F sẽ phục hồi do sản lượng bán hàng tăng trưởng và giá bán trung bình (ASP) phục hồi. Mặc dù chúng tôi cũng dự kiến chi phí nguyên vật liệu đầu vào sẽ cao hơn nhưng diễn biến này sẽ được bù đắp một phần nhờ sản lượng bán cao hơn (chủ yếu là thép xây dựng) và giả định ASP cao hơn đối với tất cả các sản phẩm thép