CTCP Tập đoàn MaSan (MSN): Vượt dự báo

Nguồn: HSC

Q3/2024: Vượt dự báo

- MSN công bố KQKD Q3/2024 tích cực và cao hơn dự báo của HSC. Lợi nhuận thuần đạt 701 tỷ đồng – tăng 14 lần so với cùng kỳ và 39% so với quý trước, và cao hơn 29% so với dự báo của chúng tôi.

- KQKD cải thiện ở mảng tiêu dùng và bán lẻ, cũng như lỗ tài chính giảm là những động lực tăng trưởng lợi nhuận.

- HSC duy trì khuyến nghị Mua vào với giá mục tiêu theo phương pháp SoTP là 97.200đ (tiềm năng tăng giá: 22%), cũng như giữ nguyên dự báo lợi nhuận (trước khi đưa ra xem xét kỹ lưỡng hơn).

Sự kiện: Công bố KQKD Q3/2024

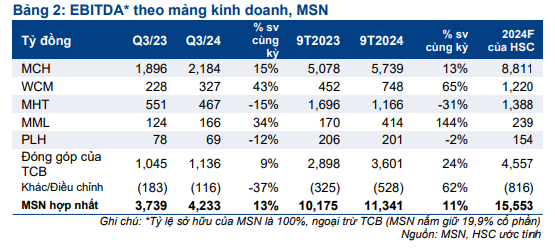

KQKD Q3/2024 của MSN tích cực và cao hơn so với dự báo của HSC. Doanh thu thuần đạt 21.487 tỷ đồng, tăng 7% so với cùng kỳ và 7% so với quý trước, cao hơn 4% so với dự báo của chúng tôi. Trong khi đó, lợi nhuận thuần đạt 701 tỷ đồng, tăng 14 lần so với cùng kỳ và 39% so với quý trước, cao hơn 29% so với dự báo của chúng tôi ở mức 542 tỷ đồng.

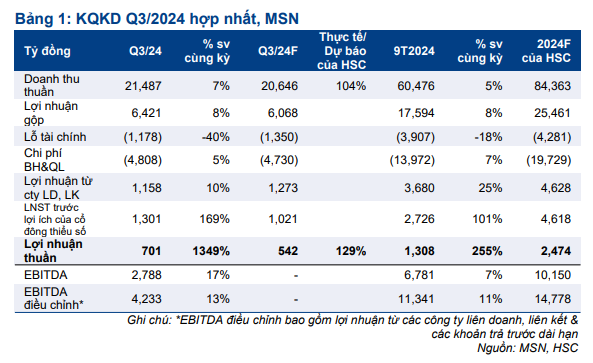

Các động lực tăng trưởng chính là sự cải thiện vững chắc ở các mảng kinh doanh cốt lõi, bao gồm mức tăng lợi nhuận thuần 14% của Masan Consumer (MCH; Mua vào, giá mục tiêu 268.200đ; MSN nắm giữ 68,3% cổ phần) và lợi nhuận thuần 20 tỷ đồng (so với lỗ khoảng 130 tỷ đồng trong Q3/2023) của mảng kinh doanh bách hóa WinCommerce (WCM; chưa niêm yết; tỷ lệ sở hữu của MSN vừa được nâng lên 78,6% từ 71,5%). Trong khi đó, lỗ tài chính giảm đáng kể nhờ lỗ tỷ giá giảm.

Trong 9 tháng đầu năm 2024, doanh thu thuần đạt 60,5 nghìn tỷ đồng, tăng 5% so với cùng kỳ và hoàn thành 72% dự báo cho cả năm 2024 của chúng tôi ở mức 84,4 nghìn tỷ đồng, trong khi lợi nhuận thuần đạt 1.308 tỷ đồng, tăng 255% so với cùng kỳ, từ mức nền thấp và hoàn thành 53% dự báo cho cả năm 2024 của chúng tôi ở mức 2.474 tỷ đồng. Tất cả các kết quả trên đều sát với dự báo của chúng tôi. Hơn nữa, HSC dự báo MSN sẽ ghi nhận lợi nhuận không thường xuyên 651 tỷ đồng (sau thuế) nhờ bán H.C.Starck trong Q4/2024.

MCH: Lợi nhuận thuần tích cực và sát với dự báo

MCH báo cáo LNST Q3/2024 ở mức 2.094 tỷ đồng, tăng 14% so với cùng kỳ, sát với dự báo của chúng tôi ở mức 2.125 tỷ đồng, mặc dù doanh thu thuần đạt 7.987 tỷ đồng (tăng 10% so với cùng kỳ) thấp hơn một chút so với dự báo của chúng tôi ở mức 8.287 tỷ đồng. MCH đóng góp 52% EBITDA Q3/2024 của MSN.

Tăng trưởng doanh thu của MCH được thúc đẩy bởi tăng trưởng ‘doanh thu sản phẩm cao cấp’ (tăng 21% so với cùng kỳ, đóng góp 22% doanh thu thuần) và ‘doanh thu từ đổi mới sản phẩm (123 SKU được tung ra thị trường trong 12 tháng qua, đóng góp 7,2% doanh thu thuần). Tỷ suất lợi nhuận thuần cải thiện lên 26,2% (từ 25,4% trong Q3/2023) nhờ tỷ suất lợi nhuận gộp tăng nhẹ, tối ưu hóa chi phí bán hàng và doanh thu HĐ tài chính tăng.

WCM và MML: Chuyển sang có lãi, vượt dự báo

WCM cũng báo cáo KQKD tích cực hơn, với doanh thu thuần Q3/2024 tăng 9,1% so với cùng kỳ đạt 8,6 nghìn tỷ đồng, cao hơn dự báo của HSC ở mức 8 nghìn tỷ đồng. Công ty lần đầu ghi nhận lợi nhuận thuần (sau nhiều năm thua lỗ) ở mức 20 tỷ đồng, giảm mức lỗ thuần trong 9 tháng đầu năm 2024 xuống còn 203 tỷ đồng. Đáng lưu ý, dự báo WCM lỗ 315 tỷ trong năm 2024 của chúng tôi kém lạc quan

Chúng tôi cho rằng WCM có chuyển biến lợi nhuận tích cực là nhờ doanh thu trên mỗi cửa hàng tăng mạnh 8,1% so với cùng kỳ – giúp giảm chi phí hoạt động trên mỗi cửa hàng và tăng tỷ suất lợi nhuận – cùng với việc mở thêm cửa hàng (có thêm 149 cửa hàng mới trong 12 tháng qua).

Mảng kinh doanh thịt Masan MeatLife (MML; chưa khuyến nghị; MSN nắm giữ 94,9% cổ phần) cũng ghi nhận KQKD tích cực trong Q3/2024. Doanh thu thuần đạt 1.936 tỷ đồng, tăng 2% so với cùng kỳ, trong khi lợi nhuận thuần đạt 20 tỷ đồng, cải thiện đáng kể từ lỗ 72 tỷ đồng trong Q3/2023 và lỗ 31 tỷ đồng trong Q2/2024. Sự cải thiện trên có được là nhờ mức tăng trưởng doanh thu vững chắc của phân khúc thịt chế biến, thịt heo tươi sống, cơ cấu sản phẩm hiệu quả hơn, cũng như giá bán cao hơn.

MHT: Tiếp tục thua lỗ, thấp hơn dự báo

Công ty khai thác khoáng sản Masan High Tech Material (tên viết tắt: MHT) (MSR; chưa khuyến nghị; MSN nắm giữ 86,4% cổ phần) ghi nhận lỗ 274 tỷ đồng trong Q3/2024 (nhiều hơn 91% so với cùng kỳ) trên doanh thu thuần 3.727 tỷ đồng (tăng 4% so với cùng kỳ). Sản lượng tiêu thụ Vonfram và đồng giảm do nhu cầu thấp và việc đứt gãy chuỗi cung ứng do bão Yagi gây ra là những nguyên nhân chính của tình trạng thua lỗ trên. Trong 9 tháng đầu năm 2024, MHT lỗ 1.351 tỷ đồng, cao hơn dự báo cho cả năm của chúng tôi ở mức 922 tỷ đồng – đáng thất vọng.

Đóng góp từ TCB: Tăng 9%, thấp hơn một chút so với dự báo

Lợi nhuận đóng góp từ công ty liên kết Techcombank (TCB; Mua vào, giá mục tiêu 28.250đ; MSN nắm giữ 19,9% cổ phần) tăng 9% so với cùng kỳ đạt 1.136 tỷ đồng trong Q3/2024, cao hơn một chút so với dự báo của chúng tôi ở mức 1.255 tỷ đồng.

Lỗ tài chính giảm 40%, cao hơn một chút so với dự báo

Lỗ tài chính giảm mạnh 40% xuống 1.178 tỷ đồng, hoặc thấp hơn 13% so với dự báo của chúng tôi. Lỗ tỷ giá giảm mạnh (giảm 89% xuống còn 51 tỷ đồng) dẫn đến lỗ tài chính giảm do vào quý 4 năm ngoái MSN đã phòng ngừa rủi ro biến động tỷ giá liên quan đến khoản nợ (bằng USD) 1,24 tỷ USD.

Trong khi đó, chi phí lãi vay giảm nhẹ 2% xuống còn 1.707 tỷ đồng sau khi dư nợ thuần giảm 6% kể từ đầu năm, nhờ có khoản đầu tư mới từ Bain Capital (250 triệu USD) và tiền đặt cọc từ Mitsubishi Materials (54 triệu USD), bù trừ 200 triệu USD được chi cho việc mua thêm 7,1% cổ phần tại WCM.

Duy trì khuyến nghị Mua vào và giá mục tiêu 97.200đ

HSC duy trì khuyến nghị Mua vào và giá mục tiêu là 97.200đ. Chúng tôi vẫn ưa thích cổ phiếu MSN nhờ triển vọng lợi nhuận cải thiện (đặc biệt là MCH và WCM), cũng dư nợ giảm). Sau khi giá cổ phiếu tăng 10% trong 3 tháng qua, MSN đang giao dịch với P/E dự phóng năm 2025 là 29,7 lần, cao hơn bình quân các công ty cùng ngành ở mức 16,2 lần.