CTCP Tập đoàn PC1 (PC1): Năm 2024 đánh dấu sự phục hồi lợi nhuận

Nguồn: SSI

Năm 2024 đánh dấu sự phục hồi lợi nhuận

Cập nhật KQKD Q4/2023

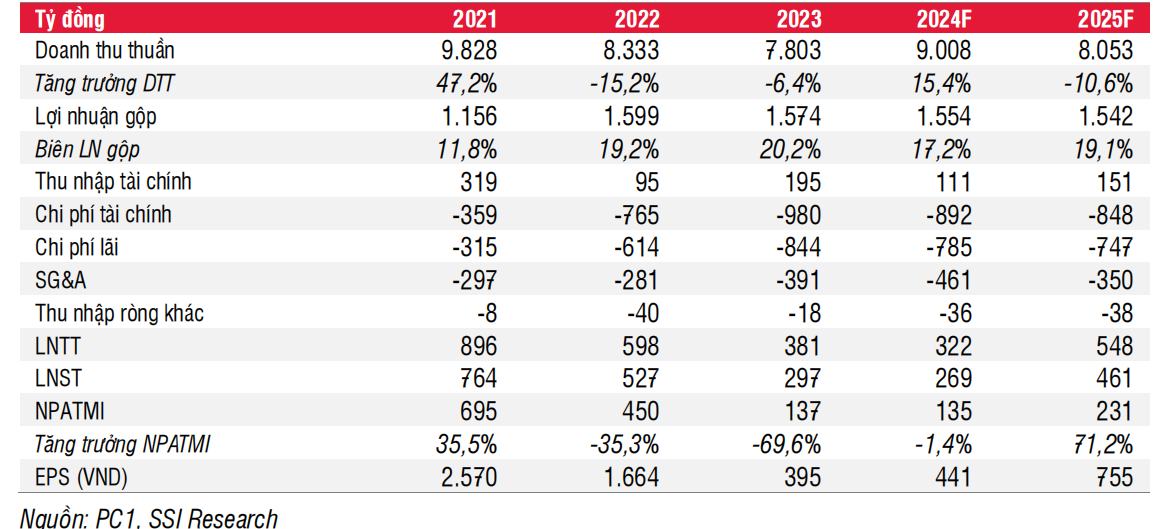

Trong Q4/2023, PC1 đạt 2,6 nghìn tỷ đồng doanh thu (tăng 11% svck, đạt 113% dự báo của chúng tôi) và 137 tỷ đồng lợi nhuận ròng (giảm 50% svck, đạt 86% dự báo của chúng tôi). Biên lợi nhuận gộp giảm so với cùng kỳ đạt mức 17,2% (so với 21,7% trong Q4/2022), do biên lợi nhuận gộp của mảng xây dựng thấp hơn do tỷ trọng của các dự án hạ tầng điện lớn hơn. Dưới đây là một số điểm chỉnh của các mảng hoạt động:

- Mảng công nghiệp (bao gồm xây dựng & sản xuất công nghiệp): Quý 4 đánh dấu là quý thứ 4 liên tiếp ghi nhận lợi nhuận tăng trưởng âm, giảm 43% svck. Sự sụt giảm này đến từ việc tỷ trọng của các dự án tư nhân thấp hơn trong mảng xây dựng (cụ thể là dự án xây dựng nhà máy điện tái tạo, với biên lợi nhuận gộp khoảng 10%). Do đó, lợi nhuận năm 2023 có tỷ trọng đóng góp chủ yếu là của các dự án hạ tầng điện, lưới điện (có biên lợi nhuận gộp mỏng hơn, dao động trong khoảng 5-7%). Lũy kế doanh thu và lợi nhuận gộp đều giảm khoảng 30% trong năm 2023. Backlog của mảng này tại thời điểm cuối năm 2023 là 4,4 nghìn tỷ đồng, trong đó riêng đường dây truyền tải 500 kV mạch 3 là 2,1 nghìn tỷ đồng. Mức này thấp hơn dự báo của chúng tôi là 2,6 nghìn tỷ đồng, là tín hiệu cho thấy PC1 đang phân bổ ít nguồn lực hơn cho các dự án và mảng hoạt động có lợi suất thấp hơn.

- Sản xuất điện: Điều kiện thời tiết bất lợi kéo dài tiếp tục ảnh hưởng đến công suất hoạt động của các nhà máy thủy điện trong Q4/2023, khiến sản lượng giảm 32% svck và doanh thu giảm 26% svck. Lũy kế cả năm 2023 sản lượng và doanh thu đều giảm 40% svck. Tuy nhiên, trái ngược với thủy điện, các trang trại điện gió đã ghi nhận mức tăng trưởng ổn định, với sản lượng tăng 8% và doanh thu tăng 10% trong năm 2023.

- Bất động sản: Không có nhiều cập nhật về tình hình các dự án bất động sản nhà ở. Tuy nhiên, trong Q4, PC1 ghi nhận khoản lợi nhuận bất thường từ việc chuyển nhượng một phần bất động sản đầu tư, tại số 583 Nguyễn Trãi, TP. Hà Nội, mang lại 128 tỷ đồng doanh thu và 50 tỷ đồng lợi nhuận gộp.

- Khai thác khoáng sản: Điểm nổi bật của mảng khai thác khoáng sản là biên lợi nhuận gộp thu hẹp so với quý trước, đạt 27,3% trong Q4 so với 33% trong Q3. Điều này chủ yếu là do giá xuất khẩu trong kỳ giảm, giảm 65% so với quý trước. Xu hướng này phù hợp với biến động giá toàn cầu, khi quốc gia xuất khẩu Niken hàng đầu như Indonesia và Trung Quốc có xu hướng tăng sản lượng. Về khối lượng, PC1 đã xuất khẩu 10.000 tấn trong Q4/2023, nâng tổng số lượng xuất khẩu lên khoảng 27.000 tấn kể từ lần xuất khẩu đầu tiên vào tháng 7/2023. Theo đó, trong năm 2023, mảng khai thác khoáng sản ghi nhận 722 tỷ đồng doanh thu và biên lợi nhuận ròng đạt khoảng 12%. Lũy kế cả năm 2023, trong khi doanh thu thuần giảm 6,4% svck, lợi nhuận ròng giảm 43% đạt 296 tỷ đồng, chủ yếu do chi phí tăng, bao gồm chi phí lãi vay liên quan đến mảng khai thác khoáng sản tăng và khu công nghiệp và chi phí bán hàng và quản lý doanh nghiệp. Biên lợi nhuận gộp cũng thấp hơn dự kiến, chủ yếu do giá niken giảm mạnh và tỷ trọng đóng góp cao hơn từ mảng có lợi nhuận thấp, như xây dựng. Kết quả kinh doanh năm 2023 của PC1 đạt 103% dự báo doanh thu và 78% dự báo lợi nhuận ròng của chúng tôi.

Triển vọng

- PC1 tiếp tục đa dạng hóa cơ cấu doanh thu, nhắm đến các lĩnh vực và thị trường mới. Cho năm 2024, chúng tôi dự kiến doanh thu đạt khoảng 9.008 tỷ đồng (tăng 15,4% svck) và LNST đạt khoảng 135 tỷ đồng, tương đương cùng kỳ.

- Chúng tôi dự báo doanh thu xây dựng sẽ vẫn tăng trưởng đáng kể trong năm 2024, khoảng 35% svck. Mức tăng trưởng dự kiến này đến từ tính cấp thiết và hoạt động đẩy nhanh giải ngân cho các dự án cơ sở hạ tầng mà PC1 tham gia. Sản xuất công nghiệp dự kiến sẽ duy trì hiệu quả hoạt động tốt với 800 tỷ đồng giá trị đơn đặt hàng được đảm bảo từ dự án đường dây 500 kV mạch 3 sẽ được bàn giao trong năm 2024.

- Các nhà máy thủy điện dự kiến sẽ phải đối mặt với khó khăn trong nửa đầu năm 2024 do điều kiện thời tiết bất lợi. Trong khi đó, chúng tôi cho rằng điện gió sẽ tiếp tục tạo ra lợi nhuận ổn định trong năm 2024.

- Chúng tôi dự báo công ty liên kết sẽ tạo ra doanh thu từ KCN Yên Phong IIA và PC1 có thể ghi nhận khoảng 46 tỷ đồng lợi nhuận từ công ty liên kết trong năm 2024.

- Doanh thu từ xuất khẩu Niken dự kiến tăng trưởng do 2024 là năm đầu tiên khai thác liên tục, mặc dù giá quặng niken được dự báo sẽ vẫn diễn biến kém tích cực. Giá niken giảm cũng khiến biên lợi nhuận của mảng này bị thu hẹp.

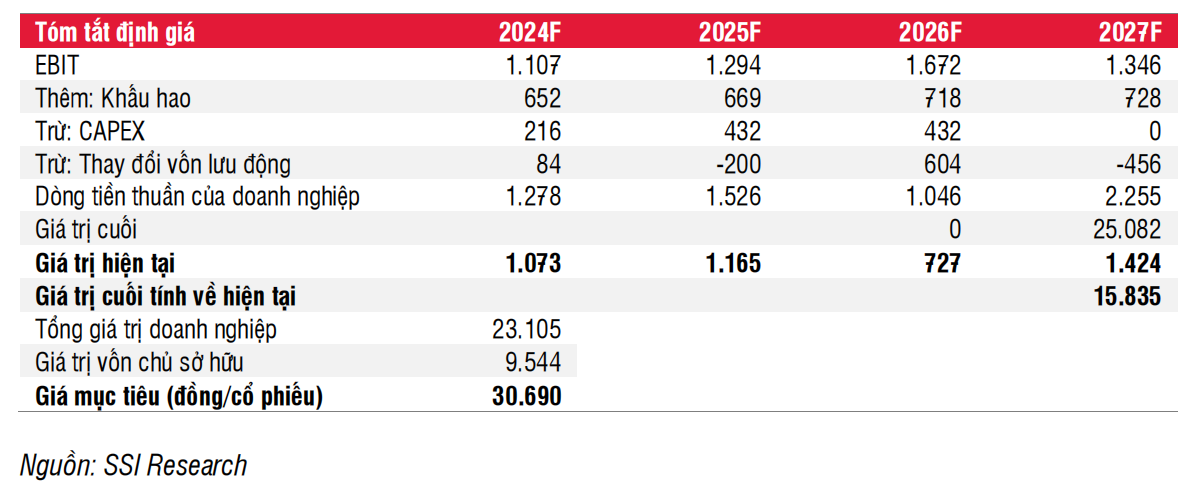

Định giá

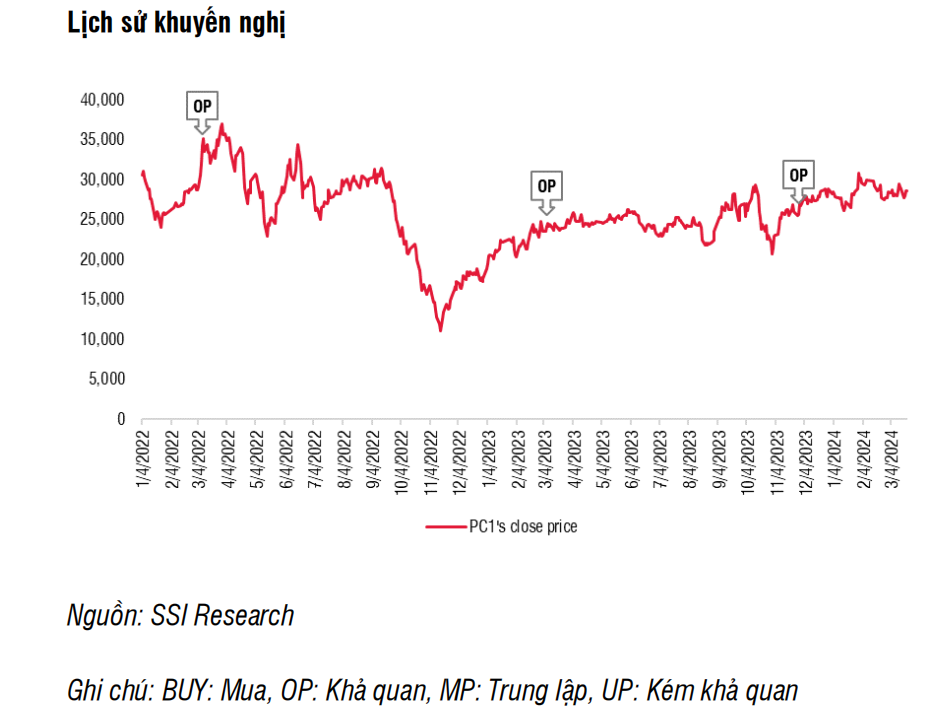

Chúng tôi áp dụng mô hình định giá DCF với WACC là 9,97% và tốc độ tăng trưởng cuối là 1%. Chúng tôi đưa ra giá mục tiêu 1 năm là 30.700 đồng/cổ phiếu, với tiềm năng tăng giá là 8,5%. Theo đó, chúng tôi duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu PC1.

Rủi ro đối với khuyến nghị:

- Khu công nghiệp Yên Phong IIA không bàn giao từ vào năm 2024 như dự kiến.

- Lợi nhuận bất thường từ việc bán tài sản trong năm 2024.

- Thời tiết không thuận lợi tiếp tục ảnh hưởng đến công suất hoạt động của nhà máy thủy điện trong năm 2024.

- Các dự án lưới điện chậm giải ngân.

Yếu tố hỗ trợ ngắn hạn:

Doanh thu và NPATMI Q1/2023 có mức nền so sánh thấp.