CTCP Tập đoàn Thiên Long (TLG): Doanh nghiệp đầu ngành và đang mở rộng thị trường; khuyến nghị Tăng tỷ trọng

Nguồn: HSC

Doanh nghiệp đầu ngành và đang mở rộng thị trường; khuyến nghị Tăng tỷ trọng

- HSC khuyến nghị lần đầu Tăng tỷ trọng đối với TLG với giá mục tiêu là 56.800đ, tiềm năng tăng giá 12%. LTG là doanh nghiệp hàng đầu thị trường văn phòng phẩm Việt Nam với thị phần đồ dùng học tập & đồ dùng văn phòng ước tính đạt lần lượt 22% và 15%.

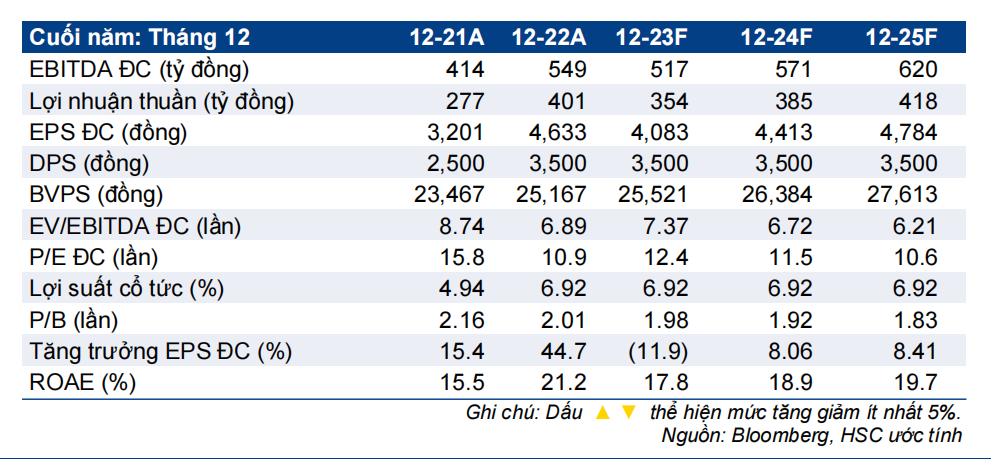

- Chúng tôi tin rằng triển vọng ở thị trường trong nước vẫn ổn định nhờ nhu cầu thị trường ngày càng lớn đối với văn phòng phẩm & đồ dùng học tập chất lượng cao; ngoài ra, doanh thu xuất khẩu cũng cho thấy sự cải thiện. Từ đó, HSC dự báo lợi nhuận thuần sẽ tăng trưởng bình quân 8,4% trong năm 2024-2025.

- TLG đang giao dịch với P/E trượt dự phóng 1 năm là 11,6 lần, sát bình quân quá khứ. Tuy nhiên, P/E dự phóng năm 2024 của TLG rẻ hơn 25% so với bình quân các công ty cùng ngành trong khu vực ở mức 15,3 lần.

TLG: Dẫn đầu thị trường văn phòng phẩm & đồ dùng học tập tại Việt Nam

TLG ban đầu là một nhà máy sản xuất bút bi với quy mô nhỏ, được thành lập vào năm 1981. Trong 3 thập kỷ vừa qua, TLG đã trở thành doanh nghiệp hàng đầu thị trường văn phòng phẩm Việt Nam. Danh mục sản phẩm của TLG bao gồm tất cả các văn phòng phẩm & đồ dùng học tập bao gồm bút, sổ, keo dán, giấy, dập ghim, máy tính,... Nhờ đó, TLG luôn dẫn đầu cả về doanh thu và lợi nhuận so với các thương hiệu văn phòng phẩm & đồ dùng học tập khác của Việt Nam.

HSC ước tính với thị phần của TLG vào khoảng 22% thị trường đồ dùng học tập và 15% thị phần đồ dùng văn phòng trên tổng doanh số 2 thị trường này năm 2022 vào khoảng 11,8 nghìn tỷ đồng.

HSC dự báo lợi nhuận sẽ tăng trưởng 8-9% trong năm 2024- 2025

HSC tin rằng triển vọng thị trường trong nước vẫn tích cực trong trung và dài hạn vì nhu cầu thị trường ngày càng lớn đối với văn phòng phẩm & đồ dùng học tập chất lượng cao trong bối cảnh chi tiêu cho giáo dục và số lượng doanh nghiệp tăng lên. Trong khi đó, TLG đang nỗ lực đẩy mạnh tỷ trọng xuất khẩu sản phẩm có thương hiệu Thiên Long để nâng cao nhận diện thương hiệu trên thị trường toàn cầu.

HSC dự báo lợi nhuận thuần sẽ tăng trưởng lần lượt 8,6% và 8,2% trong năm 2024-2025 sau khi giảm 10% trong năm 2023 do nhu cầu thấp trong bối cảnh hoạt động kinh tế tăng trưởng chậm lại và Công ty tăng chi cho hoạt động tiếp thị và nhận diện thương hiệu.

Định giá và khuyến nghị

TLG đang giao dịch với P/E trượt dự phóng 1 năm là 11,6 lần, sát bình quân từ tháng 1/2017 ở mức 11,5 lần. Trong khi đó, P/E dự phóng năm 2024 của TLG là 11,5 lần, thấp hơn 25% so với bình quân của các công ty cùng ngành trong khu vực ở mức 15,3 lần.

HSC khuyến nghị lần đầu Tăng tỷ trọng đối với TLG với giá mục tiêu theo phương pháp DCF là 56.800đ/cp, tiềm năng tăng giá 12%.