CTCP Thế Giới Số (DGW): Q3 2023 Doanh thu cải thiện, BLN phục hồi chậm

Nguồn: BVSC

Q3 2023 Doanh thu cải thiện, BLN phục hồi chậm

DGW vừa công bố BCTC hợp nhất Q3/2023 với doanh thu và lợi nhuận tiếp tục có sự phục hồi đáng kể so với quý trước và so với mức thấp hồi Q1/2023.

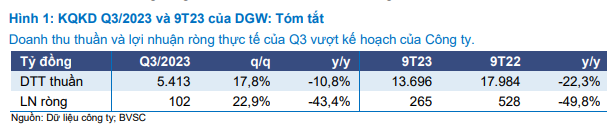

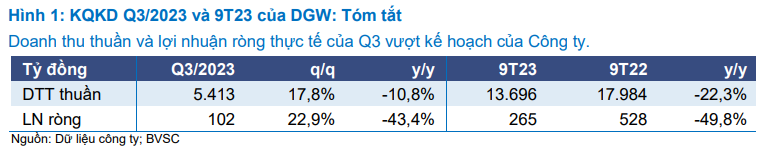

Như vậy, doanh thu thuần Q3 của DGW hồi phục mạnh mẽ 17,8% q/q lên 5.413 tỷ đồng (tương đương 97% so với ước tính của BVSC là 5.559 tỷ đồng), đồng thời lợi nhuận ròng cũng tăng trưởng 22,9% q/q, đạt 102 tỷ (-43,4% y/y), thấp hơn so với ước tính của BVSC là 115-135 tỷ đồng. Điều này cho thấy biên lợi nhuận vẫn đang phục hồi chậm hơn so với kỳ vọng của chúng tôi.

Lũy kế 9 tháng đầu năm, lợi nhuận ròng của DGW giảm 49,8% y/y, đạt 265 tỷ đồng với mức doanh thu 13,7 nghìn tỷ đồng (-22,3% y/y), hoàn thành lần lượt 71,7% và 58,2% dự báo tương ứng cho cả năm 2023 của chúng tôi.

- Doanh thu laptop tăng mạnh 78,7% q/q lên mức cao nhất kể từ đầu năm, đạt 2.398 tỷ đồng (giảm nhẹ 2,4% y/y), nhờ nhu cầu tăng mạnh trong mùa tựu trường và thị phần dẫn đầu của DGW. Doanh thu laptop tăng mạnh tiếp tục chứng minh rằng việc nhu cầu laptop gia tăng mang tính cơ cấu hậu đại dịch, khi mọi người có xu hướng làm việc và học tập trực tuyến nhiều hơn.

- Doanh thu ĐTDĐ giảm xuống 1.774 tỷ đồng (-19,0% q/q và -26,1% y/y), có thể do khách hàng vẫn đang lo ngại về thu nhập trong tương lai và một phần do tâm lý chờ đợi các sản phẩm mới ra mắt. Nói cách khác, chúng tôi kỳ vọng doanh thu ĐTDĐ sẽ cải thiện rõ rệt hơn từ Q4/2023.

- Doanh thu mảng thiết bị văn phòng đạt mức cao nhất từ đầu năm là 907 tỷ đồng (+24,6% q/q) và tương đương mức 908 tỷ đồng hồi Q3/2022.

- Doanh thu đồ gia dụng đạt 163 tỷ đồng (giảm nhẹ 1,8% q/q).

- Doanh thu hàng tiêu dùng duy trì mạnh mẽ, đạt 171 tỷ đồng (+78,1% y/y), dù đóng góp vẫn ở mức khiêm tốn (3,2% vào doanh thu thuần Q3/2023).

… nhưng BLN phục hồi chậm

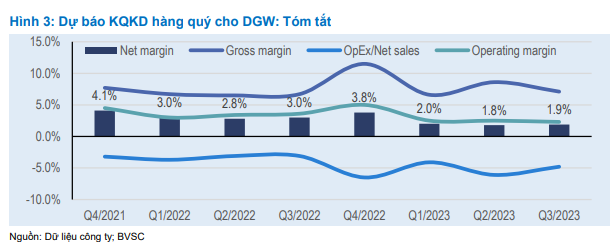

Biên ròng đạt 1,9% trong Q3/2023 (+10 bps q/q), nhưng thấp hơn mức kỳ vọng của chúng tôi là 2,1-2,5%. Do đó, BLN hoạt động Q3/2023 đã giảm xuống 2,3% (-20 bps q/q), chủ yếu là do biên gộp ở mức thấp 7,1% (so với 8,6% trong Q2/2023), do doanh thu laptop, vốn có tỷ suất lợi nhuận thấp, đóng góp lớn hơn. OpEx cũng được kiểm soát ở mức 4,8% (so với 6,1% trong Q2/2023).

Trong Quý 3, DGW ghi nhận lãi tài chính so với các khoản lỗ hồi Q2/2023, phần nào hỗ trợ BLN ròng Q3/2023 hồi phục dù vẫn còn chậm.

Triển vọng: Quá trình phục hồi cần nhiều thời gian hơn kỳ vọng

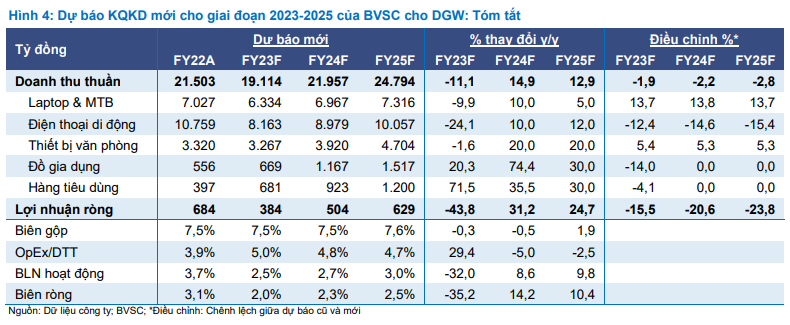

Do lợi nhuận ròng Q3/2023 thấp hơn so với kỳ vọng của chúng tôi, chủ yếu do biên lợi nhuận cải thiện chậm, BVSC cho rằng câu chuyện phục hồi sẽ cần nhiều thời gian hơn dự kiến. Theo đó, chúng tôi hạ dự báo lợi nhuận ròng giai đoạn 2023-2025 trung bình 20%, chủ yếu do dự báo doanh thu ĐTDĐ giảm và BLN phục hồi chậm hơn.

Hiện BVSC dự báo lợi nhuận ròng 2024 và 2025 của DGW tăng lần lượt 31,2% y/y và 24,7% y/y lên 504 tỷ đồng và 629 tỷ đồng.

Nhìn chung, biên lợi nhuận ròng cải thiện trong 2024-2025 nhờ:

(1) Cải thiện BLN gộp nhờ nhu cầu tăng, giảm áp lực cạnh tranh giá, và cơ cấu bán hàng cải thiện (mảng có biên lợi nhuận cao đóng góp nhiều hơn);

(2) OpEx bình thường hóa nhờ cái thiện tâm lý người tiêu dùng;

(3) Giảm chi phí tài chính khi việc giảm lãi suất có hiệu quả.

Định giá và Khuyến nghị:

Chúng tôi hạ giá mục tiêu theo phương pháp DCF 19,5% xuống 50.500 đồng/cp (Upside: 20,1%) từ mức 62.740 đồng/cp trước đó, do: (1) dự báo lợi nhuận ròng thấp hơn; và (2) sử dụng WACC cao hơn trong môi tường lợi suất gia tăng. Theo sau những đợi giá cổ phiếu giảm mạnh gần đây (giảm 28,0% trong 1 tháng), chúng tôi duy trì khuyến nghị Outperform đối với DGW.

Chúng tôi ưa thích DGW với: (1) mô hình doanh nghiệp năng động; (2) doanh mục sản phẩm vượt trội; và (3) đội ngũ lãnh đạo hàng đầu với những nỗ lực đã được chứng minh trong việc mở rộng doanh nghiệp theo chiều dọc và ngang.