CTCP Thế giới số (DGW): Tiêu dùng tiếp tục yếu trong ngắn hạn

Nguồn: SSI

Tiêu dùng tiếp tục yếu trong ngắn hạn

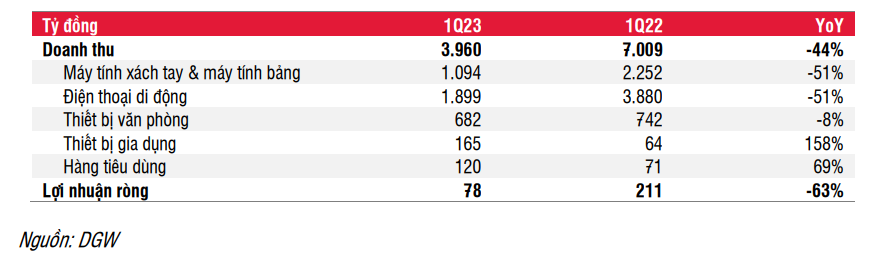

KQKD Q1/2023

Doanh thu giảm 44% svck đạt 3,96 nghìn tỷ đồng, trong khi LNST đạt 78 tỷ đồng (-63% svck) - thấp hơn một chút so với ước tính của SSI Research là 85 tỷ đồng.

- Doanh thu máy tính xách tay và điện thoại di động giảm -51% svck, do những yếu tố vĩ mô xấu (như lạm phát leo thang, xuất khẩu yếu và tỷ lệ thất nghiệp gia tăng) và các công ty tài chính tiêu dùng thắt chặt tín dụng. Đáng chú ý, Q1/2022 có mức nền cao khi DGW được hưởng lợi từ nhu cầu bị dồn nén sau thời gian giãn cách. Theo công ty, do việc chậm giao hàng iPhone 14 từ Q4/2022 sang Q1/2023, khiến người tiêu dùng đã tìm sản phẩm thay thế là hàng xách tay. Khi iPhone 14 về Việt Nam trong Q1/2023, doanh thu giảm do mất thị phần cho sản phẩm xách tay và nhu cầu yếu. Trong khi đó, doanh thu của Xiaomi bị ảnh hưởng khi thương hiệu này tập trung vào nhóm khách hàng bình dân và trung cấp, những người bị ảnh hưởng nhiều hơn trong thời kỳ suy thoái kinh tế.

- Thiết bị văn phòng cũng bị ảnh hưởng từ những thách thức của nền kinh tế vĩ mô, với doanh thu giảm 8% svck. Tuy nhiên, do việc mua sắm thiết bị văn phòng không các công ty tài chính tiêu dùng hỗ trợ nên mức sụt giảm doanh thu có thể sẽ thấp hơn so với máy tính xách tay và điện thoại di động.

- Doanh thu thiết bị gia dụng tăng 158% svck từ mức nền thấp trong Q1/2022. Chúng tôi lưu ý rằng DGW bắt đầu ghi nhận doanh thu thiết bị gia dụng từ cuối Q2/2022, trong khi doanh thu Q1/2022 là không đáng kể. Công ty gần đây đã ký một thỏa thuận phân phối với Westinghouse, điều này sẽ cải thiện tốc độ tăng trưởng trong các quý tới. Westinghouse là một thương hiệu thiết bị nhà bếp nhỏ của Mỹ (máy pha cà phê, máy ép/xay cây, lò nướng...). Do tỷ lệ thâm nhập của các thiết bị nhà bếp nhỏ ở Việt Nam còn hạn chế, nên sản phẩm này sẽ tăng trưởng tốt khi nền kinh tế phục hồi.

- Doanh thu hàng tiêu dùng tăng 69% svck do công ty bắt đầu phân phối các loại bia khác nhau của ABInbev từ Q1/2023. DGW gần đây đã ký kết thỏa thuận hợp tác với Lotte Chilsung để phân phối đồ uống thông qua kênh thương mại hiện đại, tương tự như bia. Do đồ uống Hàn Quốc ngày càng trở nên phổ biến ở Việt Nam và kênh thương mại hiện đại sẽ giành được thị phần từ kênh thương mại truyền thống, nên doanh thu từ bia ABInbev và đồ uống Lotte Chilsung sẽ có thể tăng trường ổn định hơn trong tương lai, mặc dù tỷ trọng đóng góp vào doanh thu vẫn có thể sẽ nhỏ.

Ước tính lợi nhuận và định giá

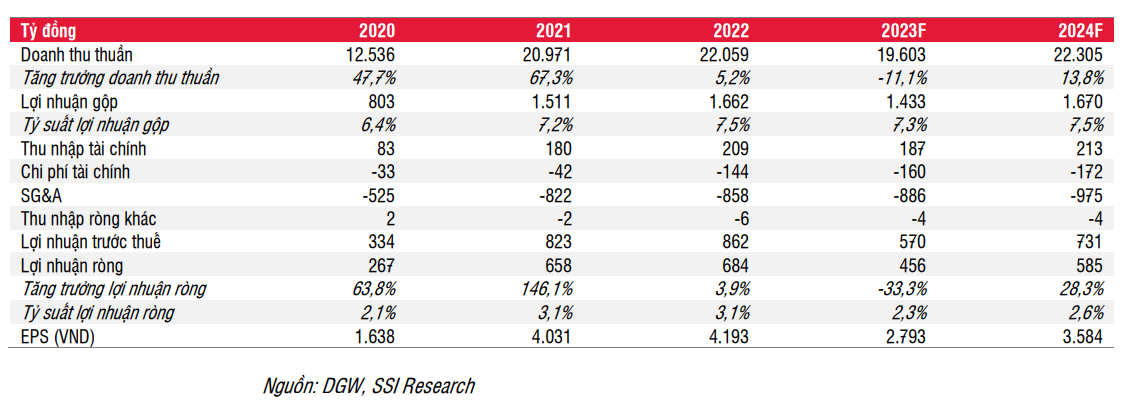

Chúng tôi duy trì ước tính doanh thu và LNST năm 2023 lần lượt là 19,6 nghìn tỷ đồng (-11% svck) và 456 tỷ đồng (-33% svck). Trong bối cảnh chi tiêu không thiết yếu thắt chặt, DGW có thể phải triển khai nhiều chương trình khuyến mãi hơn (ảnh hưởng đến cả tỷ suất lợi nhuận gộp và tỷ lệ chi phí bán hàng & quản lý trên doanh thu) để giải phóng hàng tồn kho và bảo vệ thị phần. Các nhà phân phối thường có tỷ suất lợi nhuận rất mỏng, do đó chi phí bán hàng & quản lý không đổi kết hợp với doanh thu giảm có thể ảnh hưởng đáng kể đến tỷ suất lợi nhuận ròng. Chúng tôi kỳ vọng doanh thu sẽ phục hồi trong năm 2024, nhờ: (i) các điều kiện kinh tế vĩ mô thuận lợi hơn (lãi suất hạ nhiệt và tỷ lệ thất nghiệp giảm, trong khi lạm phát được kiểm soát); (ii) các công ty tài chính tiêu dùng cấp nhiều tín dụng hơn; và (iii) liên tục bổ sung thêm nhiều thương hiệu vào danh mục sản phẩm. Điều này sẽ giúp cải thiện tỷ suất lợi nhuận ròng. Như vậy, doanh thu thuần và LNST năm 2024 ước tính lần lượt đạt 22,3 nghìn tỷ đồng (+14% svck) và 585 tỷ đồng (+28% svck). Chi tiết tham khảo trong báo cáo trước tại đây.

Với P/E mục tiêu không đổi là 9x theo ước tính năm 2024 (từ ước tính trung bình năm 2023-2024), chúng tôi đưa ra mức giá mục tiêu 1 năm mới là 32.300 đồng/cổ phiếu (từ mức 28.700 đồng) và duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu DGW.