CTCP Thép Nam Kim (NKG): Lợi nhuận tăng 1,7 lần so với cùng kỳ – vượt dự báo nhờ giá bán bình quân tăng

Nguồn: HSC

Lợi nhuận tăng 1,7 lần so với cùng kỳ – vượt dự báo nhờ giá bán bình quân tăng

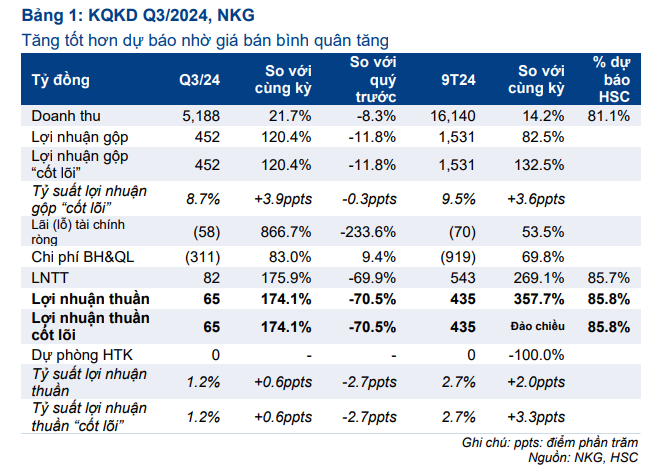

- NKG công bố KQKD Q3/2024 cao hơn kỳ vọng, với lợi nhuận thuần đạt 65 tỷ đồng – tăng 174% so với cùng kỳ từ mức nền thấp và cao hơn dự báo của HSC ở mức 50 tỷ đồng nhờ giá bán bình quân cao hơn dự báo – trên doanh thu thuần 5,2 nghìn tỷ đồng (tăng 22% so với cùng kỳ).

- Đáng lưu ý, so với quý trước, lợi nhuận thuần Q3/2024 giảm 71% do sản lượng tiêu thụ giảm 10%, chi phí bán hàng & quản lý tăng 9% (do chi phí vận chuyển phục vụ hoạt động xuất khẩu tăng), và lỗ tài chính 58 tỷ đồng (đồng USD mất giá) (Q3/2023: lỗ thuần 6 tỷ đồng).

- Trong 9 tháng đầu năm 2024, NKG hoàn thành 86% dự báo lợi nhuận thuần cho cả năm 2024.

- Sau khi giá cổ phiếu giảm 9% trong 3 tháng qua, NKG đang giao dịch với P/E trượt dự phóng 1 năm là 9 lần, thấp hơn nhiều so với bình quân 5 năm ở mức 14,3 lần. HSC duy trì khuyến nghị Tăng tỷ trọng và giữ nguyên giá mục tiêu.

Sự kiện: Công bố KQKD Q3/2024

Ngày 30/10/2024, NKG công bố KQKD Q3/2024 cao hơn kỳ vọng, với lợi nhuận thuần đạt 65 tỷ đồng – tăng 174% so với cùng kỳ – trên doanh thu thuần 5,2 nghìn tỷ đồng, tăng 22% so với cùng kỳ. Kết quả trên cao hơn dự báo lợi nhuận thuần của HSC ở mức 50 tỷ đồng nhờ tỷ suất lợi nhuận gộp cao hơn dự báo (giá bán bình quân phục hồi tốt), trong khi doanh thu thuần cao hơn 3% so với dự báo của chúng tôi. Lợi nhuận thuần 9 tháng đầu năm 2024 đạt 435 tỷ đồng, tăng 358% so với cùng kỳ, hoàn thành 86% dự báo cho cả năm 2024. Chúng tôi thảo luận các nội dung chính bên dưới.

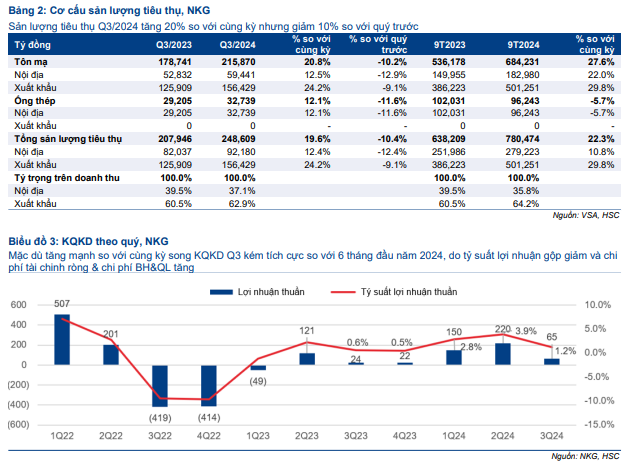

Sản lượng tiêu thụ đẩy doanh thu thuần tăng mạnh

Trong Q3/2024, NKG tiêu thụ tổng cộng 248.609 tấn thép thành phẩm, tăng 20% so với cùng kỳ nhưng giảm 10% so với quý trước (do yếu tố mùa vụ). Kết quả trên đẩy sản lượng tiêu thụ thép trong 9 tháng đầu năm 2024 lên 780.474 tấn, tăng 22% so với cùng kỳ. Giá bán bình quân trong quý đạt 20,87 triệu đồng/tấn, tăng 1,8% so với cùng kỳ và 2,3% so với quý trước, cao hơn dự báo của chúng tôi (dự báo giá bán giảm 3% so với quý trước).

Lũy kế 9 tháng đầu năm 2024, doanh thu tăng 14% so với cùng kỳ lên 16,1 nghìn tỷ đồng, hoàn thành 81% dự báo cho cả năm 2024 của chúng tôi ở mức 19,9 nghìn tỷ đồng (tăng 7% so với cùng kỳ).

Lợi nhuận thuần Q3/2024 tăng so với cùng kỳ (trên mức nền thấp), nhưng giảm mạnh so với quý trước

Lợi nhuận thuần Q3/2024 của NKG giảm mạnh so với quý trước do nhiều nguyên nhân:

- Sản lượng tiêu thụ giảm 10% so với quý trước (do yếu tố mùa vụ).

- Chi phí bán hàng & quản lý tăng 9% so với quý trước (tăng 83% so với cùng kỳ), chủ yếu do chi phí vận chuyển cho hoạt động xuất khẩu tăng. Kết quả là tỷ lệ chi phí bán hàng & quản lý/doanh thu đạt mức 6% trong Q3/2024, so với mức 5% trong Q2/2024 (Q3/2023: 4%).

- NKG ghi nhận lỗ tài chính 58 tỷ đồng trong Q3/2024 (so với lãi tài chính 44 tỷ đồng trong Q2/2024 và lỗ tài chính 6 tỷ đồng trong Q3/2023) do doanh thu HĐ tài chính giảm 47% so với quý trước (giảm 24% so với cùng kỳ) trong khi chi phí tài chính tăng mạnh 67% so với quý trước (và tăng 40% so với cùng kỳ). Đây là kết quả của việc đồng USD mất giá trong quý.

Tỷ suất lợi nhuận gộp tăng mạnh so với cùng kỳ, cao hơn các công ty cùng ngành

Tỷ suất lợi nhuận gộp Q3/2024 tăng 3,9 điểm phần trăm so với cùng kỳ lên 8,7% mặc dù giảm nhẹ 0,3 điểm phần trăm so với quý trước. Tỷ suất lợi nhuận gộp tăng so với cùng kỳ đa phần nhờ sản lượng tiêu thụ và giá bán bình quân tăng như chúng tôi đã đề cập ở phần trên. Trong khi tỷ suất lợi nhuận gộp giảm so với quý trước là do sản lượng tiêu thụ giảm. Tuy nhiên, nếu so sánh với các công ty cùng ngành như HSG (Nắm giữ; giá mục tiêu 21.600đ), tỷ suất lợi nhuận của NKG cao hơn nhờ quản lý chi phí tốt hơn.

Duy trì khuyến nghị Tăng tỷ trọng, giá mục tiêu và dự báo

Sau khi giá cổ phiếu giảm 9% trong 3 tháng qua, NKG đang giao dịch với P/E trượt dự phóng 1 năm là 9 lần và P/B trượt dự phóng 1 năm là 0,7 lần (thấp hơn nhiều so với giá trị sổ sách). Do đó, cổ phiếu đang giao dịch với P/E và P/B thấp hơn nhiều so với bình quân 5 năm lần lượt ở mức 14,3 lần và 1 lần. HSC duy trì khuyến nghị Tăng tỷ trọng và giữ nguyên giá mục tiêu, với tiềm năng tăng giá 16%.

Ở giai đoạn này, chúng tôi giữ nguyên dự báo lợi nhuận. Cho năm 2024, chúng tôi dự báo lợi nhuận thuần đạt 506 tỷ đồng, tăng trưởng 3,3 lần và doanh thu thuần đạt 19,9 nghìn tỷ đồng, tăng trưởng 7%. Đáng lưu ý, dự báo hiện tại cho năm 2024 của chúng tôi và KQKD Q3/2024 cho thấy lợi nhuận thuần Q4/2024 đạt 72 tỷ đồng (tăng 220% so với cùng kỳ và 11% so với quý trước) nhờ giá bán bình quân ổn định và chi phí vận chuyển trong xuất khẩu giảm.orts