CTCP Vàng bạc Đá quý Phú Nhuận (PNJ): Triển vọng vẫn tích cực; duy trì khuyến nghị Mua vào

Nguồn: HSC

Triển vọng vẫn tích cực; duy trì khuyến nghị Mua vào

- HSC duy trì khuyến nghị Mua vào nhưng tăng 13% giá mục tiêu lên 118.300đ (tiềm năng tăng giá 22%). Chúng tôi ưa thích cổ phiếu PNJ nhờ triển vọng vững chắc được hỗ trợ bởi tệp khách hàng mới thu hút được trong năm 2023, dẫn đến doanh thu tăng trưởng nhanh hơn mức bình quân của ngành.

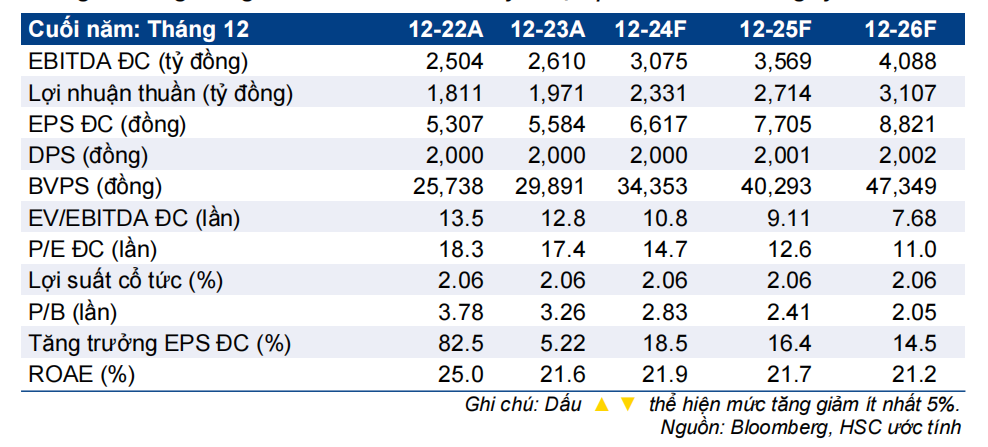

- PNJ đang có khởi đầu thuận lợi cho năm 2024, với doanh thu mảng bán lẻ tháng 1 tăng ở mức một con số thấp (loại trừ tác động của việc kỳ nghỉ Tết đến muộn). Chúng tôi điều chỉnh tăng bình quân 3% dự báo lợi nhuận thuần năm 2024-2025, tương đương tăng trưởng bình quân 17% cho mỗi năm. HSC cũng đưa ra dự báo lần đầu cho năm 2026, với lợi nhuận thuần dự báo tăng trưởng 14,5%.

- Sau khi giá cổ phiếu tăng 23% trong 3 tháng qua, PNJ đang giao dịch với P/E trượt dự phóng 1 năm là 14,2 lần, thấp hơn 0,5 độ lệch chuẩn (7%) so với bình quân từ tháng 1/2019 ở mức 15,3 lần.

Số liệu cho thấy năm mới khởi đầu thuận lợi

HĐKD tháng 1/2024 khả quan so với cùng kỳ

Doanh thu thuần tháng 1/2024 của giảm 7,3% so với cùng kỳ xuống 3.829 tỷ đồng và lợi nhuận thuần giảm 18,6% so với cùng kỳ xuống 245 tỷ đồng do kỳ nghỉ Tết năm nay đến muộn hơn năm ngoài. Doanh thu mảng bán lẻ và mảng vàng miếng giảm lần lượt 6,2% và 15,6% do thiếu doanh thu của kỳ nghỉ Tết và Ngày Thần Tài, do 2 dịp này rơi vào tháng 2, trong khi năm ngoái rơi vào tháng 1. Tuy nhiên, doanh thu mảng bán buôn tăng 32,6% so với cùng kỳ do khách hàng mảng này bắt đầu tích trữ hàng hóa để chuẩn bị cho dịp Tết trong tháng 2.

Theo chúng tôi, kết quả này là tích cực dù chịu tác động của việc kỳ nghỉ Tết đến muộn. Nếu bỏ qua tác động này, HSC dự báo doanh thu mảng bán lẻ tăng ở mức thấp một con số, tiếp tục xu hướng tăng của mảng này kể từ tháng 10/2023. Chúng tôi cũng lưu ý rằng KQKD Q1/2023 là một mức nền cao khi doanh thu vẫn rất mạnh do nhu cầu bị dồn nén được giải tỏa sau đại dịch, trước khi giảm mạnh do suy thoái kinh tế từ Q2/2023.

Chúng tôi dự kiến KQKD mảng bán lẻ sẽ tốt hơn trong tháng 2/2024 với doanh thu dự báo tăng mạnh khoảng 20% so với cùng kỳ lên 2.200 tỷ đồng.

Khách hàng mới thu hút được trong năm 2023 sẽ giúp nâng cao triển vọng cho năm 2024

Trong năm 2023, doanh thu mảng bán lẻ của PNJ giảm 7,8% trong khi tổng nhu cầu của toàn ngành trang sức giảm 16,5% xuống 15,1 tấn, theo Hội đồng Vàng Thế giới. Điều này có nghĩa là HĐKD của PNJ trong năm 2023 tích cực hơn so với toàn ngành. Theo BLĐ, PNJ đã thu hút được nhiều khách hàng mới trong năm này. Trong 9 tháng đầu năm 2023, tổng số khách hàng của PNJ tăng mạnh, với khách hàng mới chiếm hơn 40% tổng số khách hàng. Những khách hàng mới này sẽ giúp doanh thu của PNJ tăng trưởng nhanh hơn mức bình quân của ngành khi nhu cầu hồi phục lại.

Tác động: Nâng dự báo cho năm 2024-2025

HSC tăng bình quân 3% dự báo lợi nhuận thuần cho năm 2024-2025; theo đó, lợi nhuận thuần đạt lần lượt 2.331 tỷ đồng (tăng trưởng 18,2%) và 2.714 tỷ đồng (tăng trưởng 16,4%).

Chúng tôi cũng tăng lần lượt 6% và 8% dự báo doanh thu thuần cho năm 2024-2025, theo đó doanh thu thuần đạt lần lượt 37.904 tỷ đồng (tăng trưởng 14,4%) và 41.557 tỷ đồng (tăng trưởng 9,6%). Đặc biệt, HSC gần như giữ nguyên dự báo cho mảng bán lẻ và bán buôn nhưng tăng dự báo cho mảng vàng miếng vì chúng tôi tin rằng nhu cầu giao dịch vàng miếng sẽ tiếp tục tăng trong bối cảnh giá vàng tiếp tục biến động. Chúng tôi duy trì kỳ vọng Công ty sẽ mở thêm 35 cửa hàng mới trong cả 2 năm 2024 và 2025.

HSC cũng đưa ra dự báo lần đầu cho năm 2026, với doanh thu thuần và lợi nhuận thuần đạt lần lượt 45.360 tỷ đồng (tăng trưởng 9,2%) và 3.107 tỷ đồng (tăng trưởng 14,5%). Chúng tôi giả định PNJ sẽ mở thêm 30 cửa hàng mới trong năm 2026.

Định giá và khuyến nghị

HSC tăng 13% giá mục tiêu lên 118.300đ/cp (tiềm năng tăng giá 22%) và duy trì khuyến nghị Mua vào đối với PNJ.

Giá cổ phiếu PNJ đã tăng 23% trong 3 tháng qua (tăng 18% từ báo cáo gần nhất của chúng tôi vào tháng 1/2024) và diễn biến tích cực hơn 6% so với chỉ số VN Index trong cùng kỳ. Tuy nhiên, PNJ vẫn đang giao dịch với P/E thấp hơn so với bình quân quá khứ. PNJ đang giao dịch với P/E trượt dự phóng 1 năm là 14,2 lần, thấp hơn 0,5 độ lệch chuẩn so với bình quân từ tháng 1/2019 ở mức 15,3 lần. So với các công ty cùng ngành, PNJ đang giao dịch với P/E dự phóng năm 2024 cao hơn 28%.