CTCP Vincom Retail (VRE): Hạ giá mục tiêu nhưng định giá vẫn hấp dẫn

Nguồn: HSC

Hạ giá mục tiêu nhưng định giá vẫn hấp dẫn

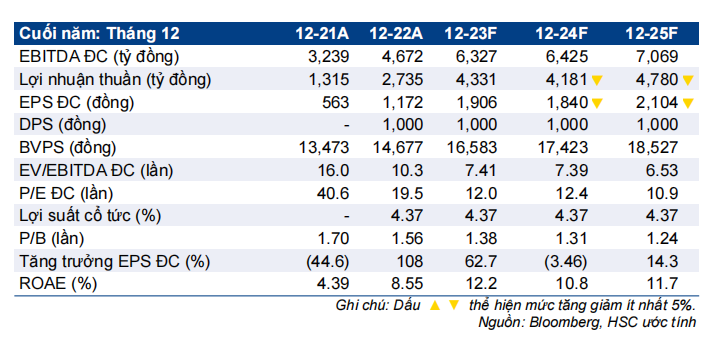

- HSC duy trì khuyến nghị Mua vào đối với VRE nhưng hạ 29% giá mục tiêu xuống 33.100đ (tiềm năng tăng giá 44,5% và P/E dự phóng năm 2024 là 18 lần) sau khi nâng giả định tỷ suất vốn hóa và giảm nhẹ dự báo lợi nhuận năm 2024-2025.

- Chúng tôi duy trì dự báo lợi nhuận thuần năm 2023 nhưng giảm lần lượt 5,7% và 5,8% dự báo năm 2024-2025 do hạ giả định doanh thu chuyển nhượng shophouse. Tuy nhiên, lợi nhuận thuần vẫn sẽ tăng trưởng với tốc độ CAGR 20,4% trong 3 năm tới.

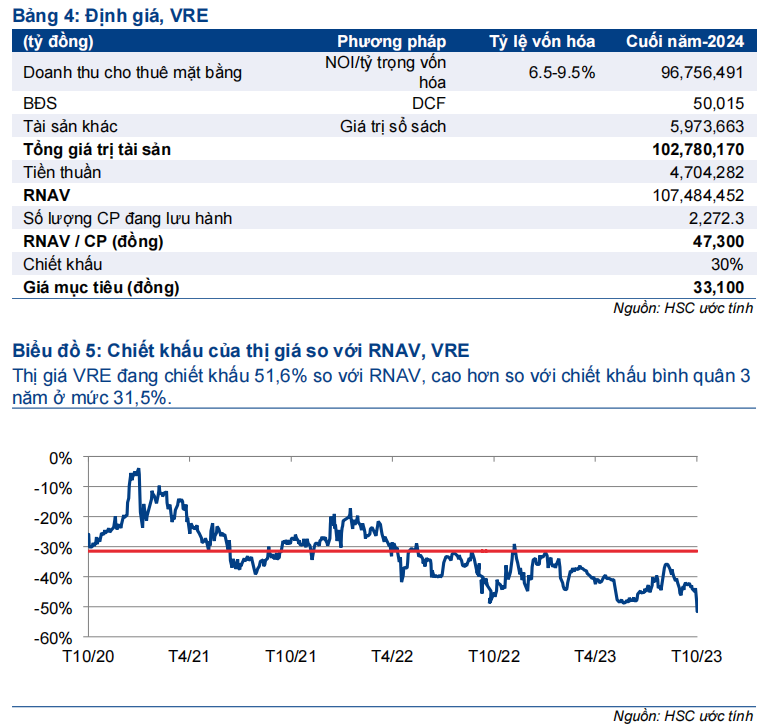

- Giá cổ phiếu VRE đã giảm 20% trong 3 tháng qua trong bối cảnh toàn thị trường điều chỉnh. Theo đó, định giá của cổ phiếu VRE đang rẻ với thị giá chiết khấu 51,6% so với ước tính RNAV (điều chỉnh giảm 9%), so với chiết khấu bình quân 3 năm ở mức 31,5%.

Sự kiện: Phân tích sâu bối cảnh kinh tế hiện tại

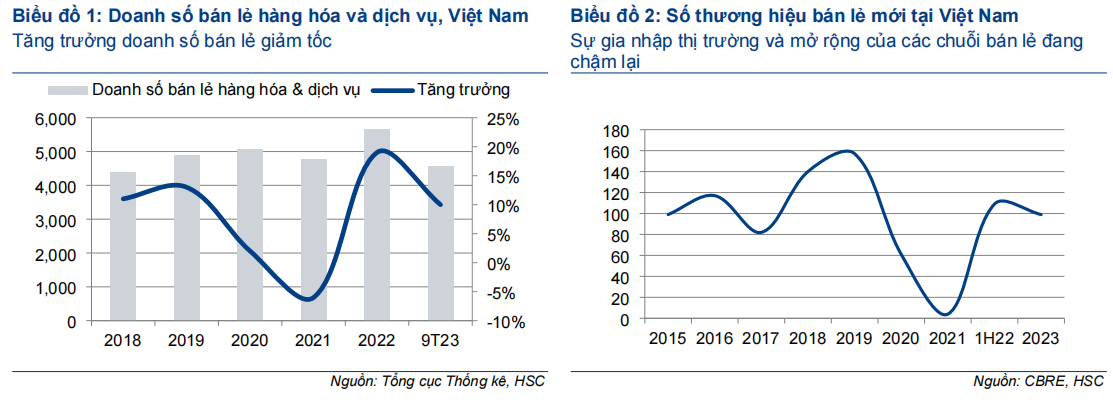

Sau khi phân tích sâu tình hình kinh tế đang kém tích cực hơn kỳ vọng hiện nay – tăng trưởng doanh số bán lẻ hàng hóa & dịch vụ kém do mặt bằng lãi suất cao và sự cạnh tranh gay gắt ở thị trường trong nước – HSC nâng giả định tỷ suất vốn hóa và giảm nhẹ định giá của chúng tôi.

Tác động: HSC hạ dự báo lợi nhuận năm 2024-2025

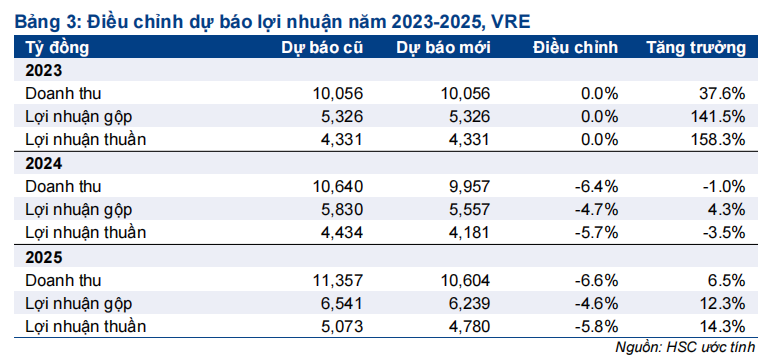

HSC duy trì dự báo lợi nhuận thuần năm 2023 nhưng giảm lần lượt 5,7% và 5,8% dự báo cho năm 2024-2025, chủ yếu sau khi hạ dự báo doanh thu từ chuyển nhượng shophouse vì Công ty thực hiện chiến lược thu hẹp quy mô mảng này nhằm tập trung mở rộng mảng TTTM trong những năm tới.

Chúng tôi dự báo lợi nhuận thuần sẽ tăng trưởng mạnh 58% trong năm nay sau đó sẽ giảm 3,5% trong năm 2024 (do chúng tôi hạ dự báo mảng chuyển nhượng shophouse) và tăng trưởng trở lại ở mức 14,3% trong năm 2025 nhờ mảng cho thuê mặt bằng bán lẻ tăng trưởng tốt cùng với các kế hoạch mở rộng. Nhìn chung, chúng tôi dự báo lợi nhuận thuần sẽ tăng trưởng với tốc độ CAGR 20,4% trong giai đoạn 2022-2025.

Định giá và khuyến nghị

HSC giảm giá mục tiêu xuống 33.100đ sau khi sử dụng giả định tỷ suất chiết khấu lợi nhuận thuần thận trọng hơn, giảm nhẹ dự báo lợi nhuận năm 2024-2025, đồng thời chuyển thời điểm định giá sang cuối năm 2024. Chúng tôi áp dụng tỷ lệ chiết khấu 30% đối với RNAV (tăng từ 10% trước đó), tương đương tỷ lệ chiết khấu bình quân 3 năm.

Theo chúng tôi, nền tảng cơ bản của VRE vẫn mạnh mẽ và Công ty sẽ vượt qua giai đoạn thị trường khó khăn ngắn hạn này. Trong dài hạn, với vị thế dẫn đầu thị trường, VRE có lợi thế để phát triển nhờ triển vọng cải thiện sau khi ngành bán lẻ hồi phục.

Thị giá VRE chiết khấu 51,6% so với ước tính RNAV (điều chỉnh giảm 9%), so với chiết khấu bình quân 3 năm ở mức 31,5%. HSC cho rằng cổ phiếu VRE hiện đang có định giá rẻ và triển vọng kém tích cực hơn đã phản ánh phần lớn vào giá cổ phiếu. Chúng tôi duy trì khuyến nghị Mua vào.

Triển vọng kém tích cực hơn đã phản ánh vào giá cổ phiếu; duy trì khuyến nghị Mua vào

HSC duy trì khuyến nghị Mua vào đối với VRE nhưng giảm 29% giá mục tiêu theo phương pháp SoTP xuống 33.100đ (tiềm năng tăng giá 44,5%) sau khi (1) nâng giả định tỷ suất chiết khấu lợi nhuận thuần, (2) giảm nhẹ dự báo lợi nhuận năm 2024- 2025 và (3) nâng tỷ lệ chiết khấu so với RNAV lên 30% (từ 10% trước đó), tương đương tỷ lệ chiết khấu bình quân 3 năm. Nền tảng cơ bản của VRE vẫn vững chắc và chúng tôi kỳ vọng HĐKD của VRE sẽ giữ ổn định trong bối cảnh sức tiêu dùng thấp hơn kỳ vọng và/hoặc tỷ lệ lấp đầy tại các TTTM giảm. VRE đang có định giá rẻ với thị giá chiết khấu 51,6% so với ước tính RNAV (điều chỉnh giảm 9%), cao hơn đáng kể so với chiết khấu bình quân 3 năm ở mức 31,5%.

Triển vọng kinh tế không chắc chắn nhiều khả năng đẩy tỷ

suất vốn hóa tăng

Triển vọng kinh tế ngày càng khó dự đoán và mức độ cạnh tranh gia tăng trên thị trường trong nước nhiều khả năng sẽ đẩy tỷ suất vốn hóa tăng. Cụ thể:

Tình hình kinh tế: Mặc dù có một số dấu hiệu phục hồi nhưng chúng tôi cho rằng tăng trưởng kinh tế sẽ tiếp tục ở mức thấp. Doanh số bán lẻ hàng hóa & dịch vụ chỉ còn tăng một con số trong tháng 9/2023 cho thấy hoạt động xuất khẩu suy yếu do tâm lý tiêu dùng suy giảm. Trong khi đó, số lượng du khách Trung Quốc vẫn chưa phục hồi hoàn toàn về mặt bằng trước dịch COVID-19.

Cụ thể, doanh số bán lẻ hàng hóa & dịch vụ tháng 9/2023 tăng 7,5% so với cùng kỳ (so với mức tăng 7,4% so với cùng kỳ trong tháng 8/2023). Sau khi tăng bình quân 12,8% so với cùng kỳ trong 4 tháng đầu năm 2023, tăng trưởng doanh số bán lẻ hàng hóa & dịch vụ đã giảm xuống một con số trong tháng thứ 5 liên tiếp, mức thấp nhất kể từ tháng 2/2017 (trừ thời gian xảy ra dịch COVID-19) và thấp hơn nhiều so với mức bình quân 10-12% trong giai đoạn 2016-2019. Kết quả này một phần do sự sụt giảm của hoạt động thương mại ảnh hưởng tới tâm lý người tiêu dùng trong nước trong bối cảnh triển vọng thu nhập trở nên không chắc chắn.

HSC tin rằng tăng trưởng doanh số bán lẻ hàng hóa & dịch vụ ở mức thấp có thể tác động tiêu cực đến HĐKD của mảng BĐS thương mại và làm tăng tỷ suất vốn hóa.

Tình hình thị trường cạnh tranh gay gắt: Thị trường cho thuê mặt bằng bán lẻ dự kiến sẽ có thêm 400.000m2 mặt sàn trong giai đoạn 2023-2026 từ Aeon, Lotte, Keppel Land, Toshin Development. Ngoài ra, Central Retail có kế hoạch nâng gấp đôi số lượng cửa hàng lên 600 cửa hàng tại 57/63 tỉnh thành của Việt Nam (theo CBRE). Tình trạng thiếu hụt nguồn cung sẽ giảm xuống và cạnh tranh sẽ trở nên gay gắt hơn. Do đó, tỷ suất vốn hóa sẽ tăng lên khi các nhà đầu tư yêu cầu lợi suất đầu tư cao hơn.

Tập trung mở rộng TTTM và giảm doanh thu chuyển nhượng shophouse

Ban lãnh đạo chia sẻ rằng, VRE sẽ chuyển chiến lược sang tập trung nhiều hơn vào hoạt động cho thuê mặt bằng bán lẻ và phát triển TTTM thay vì chuyển nhượng shophouse trong những năm tới. Ngoài ra, kế hoạch mở rộng sẽ đẩy mạnh mô hình TTTM Vincom Mega Mall (VMM) thay vì mô hình Vincom Plaza (VC) hoặc Vincom Plus (VC+), điều này sẽ giúp nâng cao giá thuê bình quân, đồng thời đem lại nguồn thu nhập bù đắp cho phần sụt giảm của mảng chuyển nhượng shophouse.

Kế hoạch tăng thêm 800.000m2 mặt bằng bán lẻ đang diễn ra đúng kế hoạch nhờ lượng tiền mặt thuần dồi dào đủ để phục vụ nhu cầu vốn đầu tư 13-14 nghìn tỷ đồng. HSC tin rằng kế hoạch mở rộng tham vọng nhưng khả thi sẽ tiếp tục nâng cao diện tích mặt sàn của Công ty (tăng 46% so với hiện tại), đồng thời củng cố vị thế thống trị của VRE trong ngành này trong bối cảnh nguồn cung mặt bằng bán lẻ thiếu hụt.

Ngoài ra, VRE cũng cung cấp dịch vụ môi giới cho Mega Grand World Commercial Town, mang lại lợi ích cho Công ty nhờ lưu lượng khách hàng tới tất cả các TTTM tăng lên cùng khoản thu nhập từ phí hoa hồng. VRE cũng muốn nhân cơ hội này để thu hút khách thuê trong nước với mô hình cửa hàng trên đường phố và dần dần đưa khách thuê tới các TTTM của Công ty.

Dự báo lợi nhuận mới: Hạ dự báo năm 2024-2025

HSC duy trì dự báo lợi nhuận thuần năm 2023 đạt 4,3 nghìn tỷ đồng (tăng trưởng 58,3%) và doanh thu đạt 10,1 nghìn tỷ đồng (tăng trưởng 37,6%) nhờ hoạt động cho thuê mặt bằng bán lẻ phục hồi tốt và bàn giao 100 sản phẩm còn lại tại các dự án shophouse Quảng Trị. Chúng tôi kỳ vọng tỷ lệ lấp đầy trong giai đoạn cuối năm tại các TTTM của VRE sẽ tiếp tục đạt bình quân 87,0% trong năm nay (năm 2022: 83,5%), trong khi mức tăng tiền thuê khi gia hạn hơp đồng sẽ tiếp tục tăng từ 6% trong Q3/2023 (tăng 1,5% so với quý trước).

HSC giảm lần lượt 5,7% và 6,4% dự báo lợi nhuận thuần và doanh thu thuần năm 2024 xuống lần lượt 4,1 nghìn tỷ đồng (giảm 3,5% so với mức nền cao trong năm 2023) và 10 nghìn tỷ đồng (giảm 1,0% so với năm 2023) chủ yếu sau khi hạ dự báo doanh thu mảng chuyển nhượng shophouse do chiến lược thu hẹp quy mô mảng này của VRE. Chúng tôi tiếp tục dự báo doanh thu cho thuê mặt bằng bán lẻ sẽ tăng trưởng 10,7% nhờ sự vận hành nguyên năm của TTTM Vincom Plaza Hà Giang và ra mắt TTTM Vincom Mega Mall Grand Park trong Q2/2024. Chúng tôi dự báo tỷ lệ lấp đầy sẽ đạt 90% trong năm nay nhờ mạng lưới khách thuê mạnh mẽ của VRE sẽ giúp đảm bảo tỷ lệ lấp đầy cao ngay sau khi khai trương.

HSC cũng giảm 5,8% dự báo lợi nhuận thuần cho năm 2025 xuống 4,8 nghìn tỷ đồng (tăng trưởng 14,3% so với năm 2024), cũng do hạ dự báo doanh thu chuyển nhượng shophouse. Trong khi đó, lợi nhuận dự báo vẫn tăng trưởng nhờ doanh thu mảng cho thuê mặt bằng bán lẻ tăng trưởng tốt sau khi 2 TTTM mới khai trương (Vincom Mega Mall Grand Park tại TP.HCM và Vincom Plaza Hà Giang) đi vào hoạt động cả năm.

Chúng tôi tin rằng lợi nhuận của VRE sẽ được đẩy mạnh nhờ tỷ lệ lấp đầy ổn định ở mức 90% trong năm 2025 và tỷ suất lợi nhuận thuần HĐKD sẽ đạt 74,8%.

hìn chung, HSC dự báo lợi nhuận thuần sẽ tăng trưởng với tốc độ CAGR 20,4% trong giai đoạn 2022-2025.

Định giá: Tiềm năng tăng giá 45% so với giá mục tiêu mới (điều chỉnh giảm 29%); duy trì khuyến nghị Mua vào

Kết luận và phương pháp định giá

HSC duy trì khuyến nghị Mua vào đối với VRE nhưng giảm 29% giá mục tiêu đối với VRE xuống 33.100đ, tiềm năng tăng giá 44,5% và P/E dự phóng năm 2024 là 18 lần. Mặc dù tình hình trong những tháng vừa qua khó khăn hơn dự kiến, HSC vẫn tin rằng sẽ hưởng lợi từ sự gia tăng tầng lớp trung lưu tại Việt Nam, giúp nâng cao mức độ thâm nhập của kênh bán lẻ hiện đại trong trung-dài hạn. Với nền tảng căn bản vững chắc và ít bị ảnh hưởng của tình trạng thắt chặt tín dụng trên thị trường BĐS, định giá của cổ phiếu VRE sẽ sớm tăng trở lại.

HSC vẫn sử dụng phương pháp tổng hợp định giá từng phần để tính giá trị nội tại (RNAV) của VRE ở mức 47.300đ, thấp hơn ước tính cũ 8,7%. Chúng tôi giảm ước tính RNAV chủ yếu sau khi nâng 100 điểm cơ bản giả định tỷ suất vốn hóa đối với 4 mô hình TTTM của VRE.

HSC ước tính tỷ suất vốn hóa bằng cách thêm giả định phần bù phụ trội vào giả định lãi suất phi rủi ro (tính toán dựa trên các giao dịch trước đó, đánh giá và số liệu trong các cuộc khảo sát của các đơn vị tư vấn - bao gồm CBRE và Colliers - cho các dự án TTTM ở khu vực Châu Á Thái Bình Dương). Lưu ý rằng giả định này mang tính chủ quan do số lượng thương vụ giao dịch TTTM có sự tương đồng với các TTTM của VRE tại Việt Nam không nhiều.

Đối với loại hình Vincom Center (VCC) – chủ yếu nằm tại các thành phố lớn như TP. HCM, Hà Nội, Hải Phòng và Đà Nẵng với lưu lượng khách đến TTTM nói chung ở mức tốt sẽ giúp đảm bảo lợi nhuận trong trung tới dài hạn cho Công ty – HSC nâng tỷ suất chiết khấu lợi nhuận thuần lên 6,5% (từ 5,5% trước đó). Đối với các mô hình khác (bao gồm VMM, VP và VC+), chúng tôi áp dụng tỷ suất chiết khấu lợi nhuận thuần lần lượt là 7,0%, 9,0% và 9,5%, từ lần lượt 6,0%, 8,0% và 8,5% trước đó.

HSC cũng chuyển thời điểm định giá sang cuối năm 2024 (từ giữa năm 2024). Cuối cùng, chúng tôi nâng tỷ lệ chiết khấu đối với ước tính RNAV lên 30% (từ 10% trước đó) để tính giá mục tiêu là 33.100đ, tương đương tỷ lệ chiết khấu bình quân 3 năm (khoảng 31,5%) và phản ánh lo ngại của chúng tôi về triển vọng ngành BĐS thương mại trong bối cảnh tình hình kinh tế kém tích cực hiện nay.

Bối cảnh định giá

Giá cổ phiếu VRE đã giảm 20% trong 3 tháng qua trong bối cảnh toàn thị trường điều chỉnh trước ảnh hưởng của tình hình kinh tế kém tích cực. Sau khi giá cổ phiếu điều chỉnh, thị giá VRE đang chiết khấu 51,6% so với RNAV (giá trị hợp lý), cao hơn so với chiết khấu bình quân 3 năm ở mức 31,5%.