CTCP Xây lắp điện 1 (PC1): Hạ khuyến nghị sau khi giá cổ phiếu tăng mạnh gần đây

Nguồn: HSC

Hạ khuyến nghị sau khi giá cổ phiếu tăng mạnh gần đây

- HSC hạ khuyến nghị đối với PC1 xuống Tăng tỷ trọng (từ Mua vào) sau khi giá cổ phiếu tăng mạnh gần đây. Theo đó, chúng tôi tăng 2% giá mục tiêu lên 33.700đ do tác động từ việc hạ giả định WACC xuống 10,3% (từ 10,6%) bị bù trừ bởi tác động từ việc giảm dự báo.

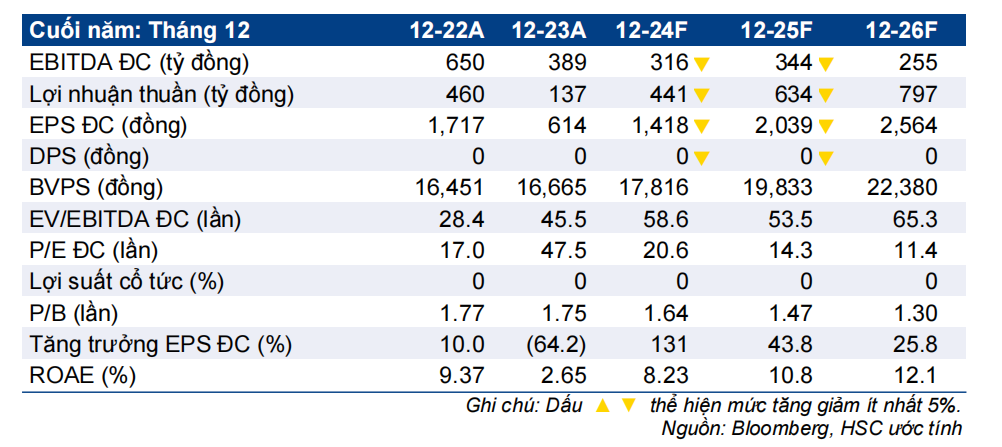

- Chúng tôi giảm lần lượt 28% và 20% dự báo EPS cho năm 2024 và 2025 trước những yếu tố ảnh hưởng đến KQKD gần đây và triển vọng kém tích cực của giá nickel. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2026 với lợi nhuận thuần tăng trưởng 26%.

- Sau khi giá cổ phiếu PC1 tăng 11% trong 3 tháng qua, PC1 đang giao dịch với P/E trượt dự phóng 1 năm là 19,6 lần, thấp hơn 0,1 độ lệch chuẩn so với bình quân từ tháng 2/2021. HSC vẫn đánh giá cao vị trí dẫn đầu của PC1 trong lĩnh vực xây dựng hạ tầng tiện ích.

Sự kiện: Giá cổ phiếu tăng mạnh gần đây

Diễn biến giá cổ phiếu PC1 rất tích cực gần đây, tăng lần lượt 10% và 11% trong 1 tháng và 3 tháng qua, có thể nhờ những nguyên nhân sau: (i) tiến độ xây dựng gần đây của đường dây tải điện 500kV Quảng Trạch - Phố Nối (dự án truyền tải lớn nhất cả nước) với PC1 là nhà thầu lớn nhất; và (ii) CTCP BEHS và các bên liên quan đã thoái thành công 23% vốn cổ phần nắm giữ tại PC1 vào tháng 1/2024. Lưu ý rằng nhóm này đã nắm giữ tỷ lệ sở hữu lớn tại PC1 từ tháng 5/2020 và tiết lộ ý định thoái vốn vào đầu năm 2023 nhưng không thể tìm được người mua cho đến gần đây. Tình trạng này đã gây ra sức ép bán ra tiềm ẩn đối với cổ phiếu PC1.

Tác động: Giảm lần lượt 28% và 20% dự báo EPS năm 2024- 2025

HSC giảm lần lượt 28% và 20% dự báo EPS cho năm 2024 và 2025 và giảm 27% giả định giá bán bình quân của nickel, theo đó tỷ suất lợi nhuận mảng khai thác nickel giảm xuống mức rất thấp (mảng nickel đóng góp 15% LNTT năm 2023 của PC1). HSC giữ nguyên giả định và dự báo đối với các mảng kinh doanh khác. Theo những dự báo mới, lợi nhuận HĐKD cốt lõi dự báo tăng trưởng 131% trong năm 2024 từ mức nền thấp năm 2023 sau đó tăng trưởng 44% trong năm 2025. Chúng tôi cũng đưa ra dự báo lần đầu cho năm 2026 với lợi nhuận thuần tăng trưởng 26%.

Theo dự báo mới của chúng tôi – thấp hơn lần lượt 17% và 12% cho năm 2024 và 2025 so với dự báo của thị trường (do thị trường chậm điều chỉnh dự báo) – lợi nhuận HĐKD cốt lõi giai đoạn 2023-2026 sẽ tăng trưởng với tốc độ CAGR 61%.

Định giá và khuyến nghị

Giá cổ phiếu PC1 đã tăng 10% trong 1 tháng qua và đang giao dịch với P/E trượt dự phóng 1 năm là 19,6 lần, thấp hơn 0,1 độ lệch chuẩn so với bình quân từ tháng 2/2021. Mặc dù tăng 2% giá mục tiêu lên 33.700đ – do tác động tích cực từ việc giảm giả định WACC lớn hơn tác động tiêu cực từ việc giảm dự báo lợi nhuận năm 2024-2025 – nhưng HSC hạ khuyến nghị đối với PC1 xuống Tăng tỷ trọng (từ Mua vào) với tiềm năng tăng giá là 16%.